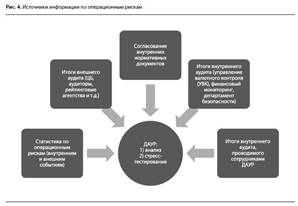

СИСТЕМАУПРАВЛЕНИЯОПЕРАЦИОННЫМИ РИСКАМИКОММЕРЧЕСКОГОБАНКАУправление операционным риском состоит из его выявления, оценки, мониторинга, контроля и/или минимизации (определение ЦБ РФ). Можно выделить следующие этапы внедрения системы управления операционными рисками: 1) классификация рисков банка; 2) определение сфер компетенции, функций и ответственности подразделений в управлении ОР; 3) сбор данных о размере потерь и вероятности наступления рисковых событий; 4) выявление факторов риска по разным направлениям бизнеса (ключевых индикаторов ОР}; 5) количественная и качественная оценка ОР; 6) выбор механизмов контроля за ОР и расстановка приоритетов; 7) расчет экономического эффекта от контроля за ОР; 8) внедрение системы контроля и отчетности по ОР; 9) непрерывный мониторинг ОР. Ключевым подразделением, отвечающим за разработку и внедрение системы оценки и управления операционными рисками, является соответствующее подразделение в рамках департамента, отвечающего за анализ и управление рисками банка (ДАУР). На рис. 4 представлены основные источники информации, необходимой для работы с операционными рисками. ДАУР осуществляет комплексный анализ всей поступающей информации, в том числе аудит ее качества и достоверности. Отдельно производится контроль за устранением выявленных операционных рисков, а также их системная оценка в целом по банку. Кроме того, подразделение проводит стресс-тестирование и оценку эффективности системы управления операционными рисками. Результатом работы ДАУР с массивом данных по операционным рискам являются следующие сведения и мероприятия: ■ достоверная ежедневная информация по операционным рискам самого банка, а также выявленным в других финансовых организациях (согласно данным СМИ и т.д.); ■ еженедельная динамическая оценка ключевых индикаторов операционного риска (КИР); ■ ежемесячный отчет, предоставляемый председателю правления банка; ■ ежеквартальный отчет, представляемый на правлении банка; ■ ежегодный отчет для совета директоров банка; ■ регулярный аудит и изменение внутренних бизнес-процессов банка с целью минимизации ОР; ■ разработка и внесение оперативных дополнений в политику управления OR политику страхования Виды и содержание межбанковских операций. Особенности ставок в межбанковском кредитовании-заимствовании. Виды межбанковских ставок по кредитам-займам в Московском регионе Развитой межбанковский кредитный рынок необходим для нормального функционирования всей экономики, т.к. обеспечивает движение финансовых ресурсов между регионами и отраслями, а также позволяет грамотно перераспределять банковские ресурсы. Участники: 1. ЦБ 2. Коммерческие банки 3. Межбанковские объединения Коммерческий банк может выступать на рынке межбанковских кредитов в роли кредитора и заемщика. Особенности МБК: 1. Предоставляется в рамках корреспондентских отношений, при выборе банка для сотрудничества на рынке МБК учитывается его деловая репутация, финансовое положение, клиентская база, филиальная сеть и т.д. 2. Имеет краткосрочный характер от 1 дня до 1 года 3. Используется банками для быстрого пополнения кредитных ресурсов, для оперативного поддержания ликвидности и бесперебойного выполнения обязательств при неожиданном изъятии вкладов или при неожиданном спросе на кредиты клиентов банка 4. Состояние рынка МБК зависит от состояния других секторов рынка (валютного рынка, рынка ценных бумаг) Банки устанавливают взаимные лимиты по МБК, которые зависят от состояния баланса банка, его кредитные истории, репутация, наличие международных рейтингов, отсутствие задолженности и соблюдение нормативов ЦБ. Для надежных заемщиков могут быть предусмотрены: 1. Более низкая процентная ставка 2. Открытие кредитной линии 3. Возможность овердрафта 4. Неприменение штрафных санкций 5. Возможность пролонгации Для характеристики и оценки состояния московского межбанковского рынка существуют следующие индикаторы: 1. MIBOR – средняя объявленная ставка по предоставлению кредитов, т.е. предложение на продажу 2. MIBID – средняя объявленная процентная ставка по привлечению кредитов, т.е. предложение по покупке 3. MIACR – средняя фактическая процентная ставка по предоставленным кредитам, т.е. по состоявшимся сделкам Это средневзвешенные величины. Значения рассчитываются как средневзвешенные величины ежедневно по стандартным срокам межбанковских операций: 1. 1 день 2. От 2 до 7 дней 3. От 8 до 30 дней 4. От 31 до 90 дней 5. От 91 до 180 дней 6. 181 до 1 года Цель кредитов ЦБ – рефинансирование коммерческих банков, т.е. пополнение ресурсной базы для поддержания и оперативного регулирования ликвидности банковской системы на условиях платности, возвратности, обеспеченности, срочности Виды кредитов ЦБ: 1. Внутридневный 2. Овернайт 3. Ломбардный Под межбанковским кредитом (МБК) понимаются кредиты, предоставляемые банками друг другу. Основными участниками межбанковского кредитного рынка являются: Банк России и КБ. КБ может выступать на рынке межбанковских кредитов в роли кредитора и заемщика. Особенности МБК как источника заемных средств: 1. Предоставляется в рамках корреспондентских отношений, при выборе банка для сотрудничества на рынке МБК учитывается его финансовое положение и деловая репутация 2. Имеет краткосрочный характер, основная масса кредитов предоставляется на срок от 1 до 30 дней 3. Используется банками для быстрого пополнения ресурсов и для оперативного поддержания ликвидности 4. МБК достаточно дорогой источник ресурсов 5. Не подлежит резервированию на счете Банка России (в отличие от депозитов по нему не устанавливаются депозитные требования, и поэтому вся сумма получения МБК может быть использована банком для прибыльных вложений) Банк России осуществляет рефинансирование КО, предоставляя им кредиты и привлекая депозиты в целях пополнения ресурсной базы для оперативного регулирования ликвидности банковской системы на условиях платности, возвратности, обеспеченности и срочности. Виды кредитов Банка России: 1. Внутридневные – предоставляются при осуществлении платежа с основного счета банка сверх остатка денежных средств на этом счете 2. Овернайт (однодневные расчетные кредиты) – предоставляются в конце текущего операционного дня на один день 3. Ломбардные – предоставляются банком по его заверению на получение ломбардного кредита по фиксированной процентной ставке или по заявке на участие в ломбардном кредитном аукционе Требования Банка России к КБ: 1. Устойчивое финансовое положение 2. Наличие достаточного обеспечения 3. Выполнение резервных требований 4. Отсутствие просроченной задолженности по ранее полученным кредитам и денежным обязательствам При наличии остаточного обеспечения банк может получить несколько видов кредитов на один день. Банк выбирает, какими видами кредитов он будет пользоваться, и заключает с Банком России генеральный кредитный договор. Максимальная сумма кредита определяется исходя из стоимости обеспечения. Обеспечением кредита является залог (блокировка) государственных ценных бумаг, включенным в ломбардный список Банка России.

|