Тема 7. Анализ показателей платежеспособности и ликвидности организацииПлатежеспособность предприятия является одним из важнейших критериев его финансовой устойчивости и потому неразрывно связана с ней. Под платежеспособностью предприятия следует понимать готовность его своевременно осуществлять платежи по всем своим обязательствам. Но для этого предприятию необходимо иметь платежные средства, к которым в первую очередь относятся деньги, находящиеся на расчетном валютном и других счетах. Потенциальным средством для погашения долгов является дебиторская задолженность, которая при нормальном кругообороте средств должна превратиться в денежную наличность. Средством для погашения долгов могут служить также имеющиеся у предприятия запасы товарно-материальных ценностей. При их реализации предприятие получит денежные средства. Поэтому платежеспособными можно считать предприятия, у которых сумма текущих активов значительно выше размера текущих обязательств. Предприятия должны иметь средства не только для погашения долгов, но и одновременно для бесперебойного осуществления процесса производства и реализации продукции. Анализ платежеспособности предприятия осуществляют путем соизмерения наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую платежеспособность. Текущая платежеспособность определяется на дату составления баланса. Предприятие считается платежеспособным, если у него нет просроченной задолженности поставщикам, по банковским ссудам и другим расчетам. Ожидаемая (перспективная) платежеспособность определяется на конкретную предстоящую дату путем сравнения суммы его платежных средств со срочными (первоочередными) обязательствами предприятия на эту дату. Платежеспособность выражается через коэффициент платежеспособности, представляющий собой отношение имеющихся в наличии денежных сумм к сумме срочных платежей на определенную дату или на предстоящий период. Если коэффициент платежеспособности равен или больше 1, то это означает, что предприятие платежеспособно. Если меньше 1, то необходимо установить причины недостатка платежных средств. Для определения перспективной платежеспособности предприятия широко используются статистические показатели ликвидности, характеризующие готовность и скорость, с которой активы предприятия могут быть превращены в денежные средства: 1. коэффициент абсолютной ликвидности; 2. коэффициент промежуточного покрытия; 3. коэффициент общего покрытия. Коэффициент абсолютной ликвидности исчисляется как отношение денежных средств и быстро реализующихся ценных бумаг к наиболее срочным и краткосрочным обязательствам. Он показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или в ближайшее время. Нормальное ограничение данного показателя имеет следующий вид:

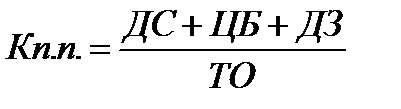

Для вычисления промежуточного коэффициента покрытия в состав денежных средств в числитель предыдущего показателя добавляется дебиторская задолженность и прочие активы. Он отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами, т.е. характеризует, какая часть текущих обязательств может быть погашена не только за счет денежных средств, но и за счет ожида6емых поступлений за определенную продукцию.

Коэффициент текущей ликвидности (общий коэффициент покрытия) представляет собой отношение всех текущих (мобильных) активов к величине наиболее срочных и краткосрочных обязательств. Он позволяет установить, в какой кратности текущие активы покрывают текущие обязательства, и показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

Данное ограничение говорит о том, что оптимальная потребность предприятия в ликвидных средствах должна находиться на уровне, когда они в два раза превышают текущие обязательства. Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств. Различные показатели ликвидности не только дают разностороннюю характеристику устойчивости финансового положения предприятия при разной степени учета ликвидных средств, но и отвечают интересам различных внешних пользователей аналитической информации. Так, например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Банк, кредитующий данное предприятие больше внимания уделяет промежуточному коэффициенту ликвидности. Покупатели и держатели акций предприятия в большей мере оценивают финансовую устойчивость предприятия по коэффициенту текущей ликвидности.

Таблица. Показатели ликвидности текущих активов

Общий коэффициент покрытия дает возможность установить, покрывают ли ликвидные средства сумму наиболее срочных и краткосрочных обязательств, и тем самым подтверждает не только степень устойчивости структуры баланса, но и способность предприятия быстро рассчитываться по своим краткосрочным долгам. Основными причинами его широкого применения являются следующие: во-первых, он отражает степень покрытия текущими активами текущих пассивов. Чем выше эта величина, тем больше уверенности в оплате краткосрочных обязательств; во-вторых, превышение текущих активов над текущими пассивами препятствует возникновению убытков при продаже или ликвидации текущих активов (кроме денежных средств). Чем сильнее это противодействие, тем лучше для кредиторов. Показатели ликвидности текущих активов предприятия показывают, что сумма текущих активов на конец года возросла на 148118,3 тыс. тенге. Наибольшее увеличение составляет по статье дебиторская задолженность на 147082,5 тыс. тенге. Краткосрочные обязательства составили на конец года 32415,7 тыс. тенге и возросли на 7032,5 тыс. тенге. Рассчитанные показатели свидетельствую о том, что на предприятии наличие денежных средств низкое и поэтому краткосрочные обязательства не могут быть погашены сразу. Также коэффициент промежуточного покрытия 4,6 – выше теоретического значения. Общий коэффициент покрытия высокий, так как текущие активы превышают обязательства в 4,7 раза, что показывает высокую платежеспособность предприятия, но на перспективную платежеспособность, т.е. при поступлении счетов дебиторов. Если соотношение текущих активов и краткосрочных обязательств ниже чем 1:1, то можно говорить о том, что предприятие не в состоянии оплатить свои счета и предполагает равенство текущих активов и обязательств. Одним из важнейших показателей, характеризующих платежеспособность предприятия, является его кредитоспособность. Понятие платежеспособности более широкое. В условиях рыночной экономики важным источником заемных средств предприятия является балансовый кредит. Учреждения банков выдают кредит на коммерческой основе на условиях строгого соблюдения принципов возвратности, срочности, платности, использование ссуд по целевому назначению и под обеспечение, предусмотренное законом. Все вопросы, связанные с выдачей и погашением кредитов, регулируются правилами банков и кредитными договорами между предприятием – заемщиком и банком на договорной основе посредством заключения кредитного договора. В кредитном договоре предусматриваются: - объекты кредитования; - планируемые размер ссуды и ее назначение; - условия выдачи и сроки погашения ссуд; - процентные ставки по ссуде; - формы обеспечения обязательств заемщика (гарантии, залог, поручительство и др.); - норматив собственных оборотных средств; - обязательства, права и ответственность сторон; - перечень документов. В зависимости от срока, на который выдаются кредиты, они делятся на: краткосрочные и долгосрочные. Срочность кредита определяется сроками (датами) его возврата, погашения. Краткосрочный до года, долгосрочный кредит свыше 1 года. Объектами кредитования могут быть: - экспортные и импортные поставки товаров; - сырье, материалы, инструменты и другое имущество, приобретаемое гражданами; - залогово-ссудные операции ломбардов; - сезонный разрыв между доходами и расходами театров, парков, аттракционов. Анализ кредитоспособности имеет своей целью дать качественную оценку заемщика, которая определяется банком до решения вопроса о возможности и условиях кредитования. предвидеть способность и готовность клиента вернуть взятые им в долг средства в соответствии с условиями кредитного договора, а также оценка обоснованности и целесообразности кредитных возможностей. Основными задачами анализа кредитоспособности являются: 1. Определение финансового положения предприятия. 2. Эффективность использования оборотных средств и полученных ссуд. 3. Покрытие всех долговых обязательств. 4. Наличие собственных оборотных средств. 5. Доходность предприятия.

|