Параграф 1.3. Использование технического анализа в определении инвестиционной привлекательности акций нефтяных компаний.Технический метод оценки основан на изучении изменения цен на акции, степени их продаж, спрэдов, уровня риска и иных рыночных показателей, ориентированных на принятие инвестиционных решений. Далее, с использованием этих показателей, строят графики и диаграммы, с помощью которых прогнозируют цены на финансовые инструменты, обращающихся на фондовых биржах. Технический анализ включает в себя методы «Японских свечей», метод осцилляторов и метод скользящих средних. Некоторые из этих методов будут рассмотрены в следующих параграфах данной работы. Технический анализ даёт возможность предугадать поведение рынка, ведь он основывается на выявлении тенденций в изменении цен предыдущих периодов и делает выводы относительно будущих периодов. Для этого не требуется учитывать множество факторов, которые влияют на курс акций, так как цена уже учитывает все эти факторы. Можно сосредоточиться только на результатах торговли. Таким образом, технический анализ может является более эффективным по сравнению с другими типами прогнозирования, так как не требует большого объёма данных и несколько лет на накопление этих данных. Существуют два способа проведения технического анализа: графический и аналитический. К графическому способу относят разные виды графиков: линейные, гистограммы, диаграммы, «крестики-нолики», метод «Японских свечей» и так далее. К аналитическому способу относят методы скользящих средних и осцилляторов. Некоторые из упомянутых методов будут изложены в настоящем пункте. Технический анализ хорошо подходит трейдерам, которые не хотят углубляться в детали фундаментального анализа, строить непростые модели и изучать статистическую информацию о предложении и спросе. Технический анализ также подходит частным инвесторам, которым требуется спрогнозировать развитие цен. Это можно сделать на основе имеющихся графиков, а не искать в опубликованных данных необходимую информацию, которая, в свою очередь, может быть некорректно отражена или вовсе недоступна. В добавление ко всему, анализ графических данных достаточного количества акций не занимает столько времени, сколько бы пришлось потратить на фундаментальный анализ и вычисления цены этих же акций. Это доказывает тот факт, что технический анализ графической информации можно назвать необходимым инструментом для частных инвесторов, консультантов в кредитных учреждениях и трейдеров. У графического метода технического анализа самым распространённым и простым в использовании является линейный чарт. На горизонтальной оси линейного чарта отмечаются промежутки времени, на вертикальной – курс оцениваемой ценной бумаги. Преимущества линейных чартов следующие: простота их построения (исходные данные доступны за предыдущий период времени) и наглядность для исследователя. Есть также ключевой недостаток – потеря важной информации, так как он не показывает колебания внутри периодов. В связи с этим, линейные чарты обычно идут в комбинации с объёмом и открытыми интересами. Объём – это совокупная стоимость совершённых сделок по конкретной акции в денежном выражении за период конкретной биржевой сессии. Открытый интерес – сумма всех незавершённых контрактов на срочной бирже в конкретный момент биржевой сессии. Рассмотрим ещё один наиболее доступный графический метод технического анализа – метод «Японских свечей, или фонариков». Для построения свечей достаточно знать цену открытия и цену закрытия для каждой торговой сессии, входящую в рассмотрение. Метод базируется на записи соотношения цен открытия и закрытия одной торговой сессии и записи цен закрытия и открытия между соседними торговыми сессиями. Японская свеча включает тело (остов) и тени. Тело – прямоугольник, тени – вертикальные линии.

В том случае, когда цена закрытия больше, чем цена открытия – прямоугольник будет белым, если наоборот – то чёрным и цена открытия и закрытия меняются местами. «Длинная белая свеча» – сессия быков; «длинная чёрная свеча» – медвежья сессия; «дожди линии» – у свечи почти нет тела, участники рынка нерешительны в своём поведении; «скачки» – неожиданный рывок, подтверждающий текущий тренд; «волчки» – торговые сессии с маленькими амплитудами; «звёзды» – комбинация «длинных свечей» и «волчков»; «утренняя звезда» – повышательная тенденция; «вечерняя звезда» – понижательная тенденция. Если наблюдать за формированием свечи длительное время, то можно будет научиться определять будущее движение тренда, что крайне важно для фондового рынка. Например, очень интересная фигура – волчок. При спокойном движении рынка волчок лишь подтвердит нерешительность участников рынка в заключении сделок. Но если волчок появляется после длительного нисходящего или восходящего тренда, то стоит задуматься. Возможно это сигнал о начале разворота тренда. Следующий тип свечи – это Марубозу – свеча, целиком состоящая из тела, почти без теней. Марубозу встречается редко, но это мощный сигнал, что в данный период времени достаточно преобладают быки/медведи (белая свеча – быки, чёрная – медведи). Тип свечи доджи – это свечи, у которых значения цен открытия и закрытия находятся близко друг к другу. Доджи сигнализируют о нерешительности покупателей и продавцов. Цена менялась за рассматриваемый период времени, но к концу периода вернулась к своему исходному значению. К примеру, если свечи доджи появляются после трёх или больше длинных чёрных свечей, то, скорее всего это означает, что рынок перепродан и в скором времени может развернуться. Но не стоит сразу реагировать на изменения. Лучше подождать, когда выдвигаемая гипотеза найдёт своё подтверждение. Применим данный метод для рынка акций ОАО НК «Сургутнефтегаз» (Приложение 2). Первый взор на график позволяет сделать вывод, что за период рассмотрения изменения цены акций больше «длинных свечей», чем «дождей», то есть на рынке неопределённостей почти не было. В период с февраля по апрель присутствовали незначительные колебания 3-4%. «Дожди» за эти месяцы встречались чаще всего в комбинации «звезды», а именно 3 февраля, 4 марта, 10 апреля, когда менялся тренд. С 4 февраля – «утренняя звезда», с 26 марта – «вечерняя звезда». В общем, анализируя этот график «Японских подсвечников», в краткосрочном периоде формируется «бычий тренд». Теперь ознакомимся с методом осцилляторов. Это один из лучших способов прогнозирования на рынке ценных бумаг. Этот метод можно употреблять и в том случае, если рынок не имеет трендовых характеристик. В связи с отсутствием тренда, цены на рынке часто меняются, что делает невозможным понять их намерения. Обычно, в такой период специалисты отказываются от заключения сделок купли-продажи. Чтобы избежать эти временные потери, используют осцилляторы. Они прогнозируют будущие события, подавая сигнал об изменениях заранее. К тому же, осцилляторы можно использовать и на рынках с существующим трендом, здесь они заблаговременно сигнализируют о развороте цены. Существуют несколько типов осцилляторов: индекс относительной силы, метод конвергенции – дивергенции, момент, стохастические линии. 1. Индекс относительной силы (RSI). Формула для построения осцилляторной кривой:

где x – количество дней; AU – среднее значение закрывшихся выше предыдущих цен за х дней; АД – среднее значение закрывшихся ниже предыдущих цен за х дней.[15] Индекс фигурирует в пределах от 0 до 100 и в экстремумах лучше работает. Для оценки индекса требуются 2 линии: на уровне 30 и 70. Зоной перекупленности называется всё, что выше 70-ти (вероятность спада цен), а зоной перепроданности – ниже 30-ти (вероятность скорого подъёма). Рассматривая рисунок (Приложение 3) можно заметить, что график RSI за 14-тидневный период достигает уровня 66. Анализ изменения относительной силы говорит нам о том, что где-то при значениях 66-67 лежит линия сопротивления, достигнув которую движение наверняка пойдёт вниз. Для графика данной акции, индекс относительной силы редко принимает значения выше 70-ти, что означает, что дальнейший рост маловероятен. 2. Метод конвергенции – дивергенции. Это осциллятор разницы значений двух скользящих средних. В этом случае на графике изображены 2 кривые. Первая кривая – разница рядов значений двух скользящих средних с разными периодами усреднения. Вторая – сглаживание первой линии (сигнальная). Точки пересечения данных линий являются сигналами проведения операций. При пересечении первой кривой вторую снизу, то в таком случае фиксируют сигнал покупки, и наоборот. 3. Момент. Значения моментов находятся вычитанием цены несколько дней назад от сегодняшней цены:

где Р – цена закрытия; t – сегодняшний день; Для лучшего понимания значений моментов приведём пример. Для вычисления трёхдневного момента вычитаем из цены закрытия текущего дня цену закрытия три дня назад. Все полученные значения отмечаем точками на графике относительно нулевой линии. Обычно график лежит в пределах от –1 до 1. Пересечение линии осциллятора с нулевой линией даёт сигнал об изменении тренда: если повышательный – операция покупки, если понижательный – то продажи. В случае, когда линия осциллятора подходит к нулевой снизу, а потом снова удаляется, фиксируют сигнал продажи без покрытия. В случае приближения сверху – сигнал покупки. Пересечение линии осциллятора нижней или верхней ограничительной линии даёт сигнал о том, что ожидается изменение тенденции. Затухание старой тенденции за последние два месяца служит причиной нарастания неопределённости об ожиданиях изменения цены. 4. Стохастические линии (%К и Д). Смысл стохастических линий в том, что при изменении цен в сторону повышения в течение торгового дня, при закрытии торгового дня цены устанавливаются на уровнях ближе к высшим значениям в течение этого дня. В обратном случае – наоборот. Для этого формула построения стохастических линий показывает уровень текущей цены закрытия по отношению к выбранному периоду времени. Кривую %К чаще всего вычисляют за период пяти дней, кривую %Д – за период трёх дней.

где

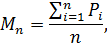

где На верхнем рисунке (Приложение 4) линии показывают смену краткосрочной тенденции. Кривая %Д отдалилась от графика цены и перегнулась, впоследствии пересеклась с кривой %К, но смены тенденции не намечается. Рисунок доводит до сведения, что на рынке этой акции значения больше 80-ти, значит, рынок находится в состоянии «перекупленности». На нижнем рисунке (Приложение 4) тоже показано состояние «перекупленности». Кривая %К развернулась и пересекла %Д, что говорит о вероятности смены тенденции. Теперь разберём метод скользящих средних. Данный способ основан на аксиоме: «цены на акции движутся за трендом». Поэтому линия тренда, построенная с помощью скользящей средней, делает возможным выявить тенденции, действующие на рынке. Смысл метода в том, чтобы сгладить ряд показателей, вследствие усреднения их значений за взятый период времени. Метод скользящей средней, как правило, характеризует выбираемый отрезок времени, а объектом выступает значение цены. Скользящие средние различны между собой по методам сглаживания. Рассмотрим 2 из них: простые скользящие средние и линейно взвешенные скользящие средние. Метод простой скользящей средней.

где Чтобы заметить тренд на рынке, нужно иметь большой период времени. На самом деле это метод очень простой, но главный недостаток его в том, что при вычислении коэффициента, все цены берутся с одинаковыми весами, поэтому, наверно, более логично пользоваться следующим методом. Метод взвешенной скользящей средней. При вычислении этого коэффициента цена каждого дня умножается на принадлежащий ему ценовой показатель. За первый день вес равен единице, каждый последующий день – на единицу больше.

Исходя из дано метода, более поздним ценам придаётся более весомое значение. Этот факт ускоряет подачу сигналов, что немаловажно для трэйдеров. Ещё существует метод экспоненциальных скользящих средних. Отличие этого метода от остальных состоит в том, что цены умножаются не на линейно, а на экспоненциально убывающие веса. Для более глубокого исследования аналитического технического анализа используются следующие показатели: В вышеуказанном перечне одним из основных показателей для инвесторов является показатель доходности акции, так как прибыль для него, в большинстве случаев, является ключевой целью инвестирования.

|

– n дней тому назад.[16]

– n дней тому назад.[16]

– текущая цена закрытия;

– текущая цена закрытия;  – самый низкий уровень за последние 5 дней;

– самый низкий уровень за последние 5 дней;  – самый высокий уровень за последние 5 дней.

– самый высокий уровень за последние 5 дней.

– трёхдневная сумма (

– трёхдневная сумма ( ;

;  – трёхдневная сумма (

– трёхдневная сумма (

– а каждого дня; n – порядок скользящей средней.[18]

– а каждого дня; n – порядок скользящей средней.[18]