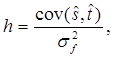

Страхование с помощью фьючерсных контрактовПри использовании данного инструмента необходимо помнить, что он является стандартизированным биржевым контрактом. Поэтому нельзя полностью хеджировать открытую валютную позицию, не кратную стоимости единичного фьючерса. При этом, покупая фьючерсный контракт, менеджер пытается зафиксировать приемлемый уровень риска, занимая позицию, противоположную той, что существует на наличном рынке. Параметры фьючерсных контрактов зависят от конкретной биржи. Фьючерсный контракт на некоторый базисный актив представляет собой инструмент, идеально подходящий для целей хеджирования, так как доходность фьючерсного контракта связана тесной корреляционной зависимостью с приростом величины базисного актива: фьючерсная цена и цена спот тесно взаимосвязаны. Поэтому выигрыш от владения базовым активом в результате роста его цены будет, в свою очередь, снижен за счет убытков по короткой фьючерсной позиции (короткий хедж). Риск, связанный с короткой позицией по базовому активу, страхуется с помощью длинной позиции на фьючерсном рынке (длинный хедж). Хеджирование позволяет снижать риск, но объективно приводит к снижению доходности контракта. Однако фирмы часто стремятся свести валютный риск к нулю, зафиксировав при этом прибыль по конкретной валютной позиции. Американский экспортер заключил сделку на продажу обуви на сумму в 100 тыс. фунтов стерлингов в июне 1998 г. с английским клиентом и, предоставив отсрочку платежа на три месяца, ожидает поступления платежа в сентябре 1998 г. Для того, чтобы снизить для себя риск, экспортер обеспечивает покрытие валютных рисков на рынке фьючерсных контрактов. Экспортер находится в длинной позиции по фунтам стерлингов. На рынке финансовых контрактов экспортер должен занять короткую позицию в фунтах стерлингов, то есть продать контракт на фунты стерлингов. Необходимое количество контрактов рассчитывается следующим образом: 100 000 GBP / 25 000 = 4, где 25 000 — сумма единичного фьючерсного контракта в фунтах стерлингов. Ценовая информация выглядит следующим образом: текущий курс (курс спот) — 1,7800 USD/GBP трехмесячный курс — 1,7900 USD/GBP фьючерсный курс сентября — 1,8000 USD/GBP Экспортер компенсирует доходами, которые он получил на рынке фьючерсов — 10 000 долларов США — понесенные потери (10 000 долларов США) по отношению к прогнозируемой стоимости. Рассматривая срочный курс как прогноз будущего валютного курса, можно оценить предполагаемую стоимость 100 000 фунтов стерлингов: 100 000 фунтов стерлингов х 1,7900 = 179 000 долларов США. Если в сентябре текущего года курс доллара США к английскому фунту стерлингов составит 1,6900 USD/GBP, то стоимость полученных 100 000 фунтов стерлингов составит лишь 169 000 долларов США. Тогда потери по отношению к прогнозируемой стоимости составят: 179 000 USD - 169 000 USD = 10 000 USD. Если финансовый менеджер компании использовал срочный валютный рынок для страхования от валютного риска, то он должен был продать со сроком исполнения сентябрь 1998 г. 4 контракта в фунтах стерлингов по курсу 1,8000 USD/GBP. При этом он получил бы по данному контракту 4 х 25 000 х 1,8000 = 180 000 USD. К сентябрю 1998 г. цена фьючерсных контрактов приближается к цене спот. Предположим, что она составит 1,700 USD/GBP. Тогда покупка контракта на GBP даст сумму 4 х 25 000 х 1,7000 = 170 000 долларов США. Соответственно, прибыль по фьючерсам составит 180 000 - 170 000 = 10 000 USD. Таким образом, финансовый менеджер фирмы застраховал для себя планируемый уровень дохода. Однако на практике вопросы хеджирования валютного риска посредством фьючерсных контрактов более сложны. Сложность сопряжена с необходимостью определения количества фьючерсных позиций, обеспечивающих максимальное снижение риска. Для ответа на вопрос: «Какое количество фьючерсных контрактов должен приобрести финансовый менеджер для максимального снижения риска?» — используется коэффициент хеджирования h. Он рассчитывается как разность количества фьючерсных позиций и количества позиций по базовому активу. Величина h может быть как положительной, так и отрицательной. Отрицательные величины показывают, что мы имеем дело с короткой позицией. В связи с этим выделяют «наивный» хедж и хедж с наименьшим риском. Наиболее простой подход для выбора коэффициента хеджирования состоит в выборе количества фьючерсных позиций, равных количеству базового актива, которые необходимо застраховать. При этом h = 1. Такая стратегия и называется «наивным хеджем», и именно ее мы рассмотрели выше. Однако ее применение оправдано лишь в том случае, если коэффициент корреляции между базовой переменной и фьючерсной ценой близок или равен -1. На практике же колебания базовой переменной и фьючерсной цены связаны между собой сильной, но не абсолютной корреляционной зависимостью. Поэтому величина коэффициента хеджирования, обеспечивающая наименьшую возможную величину риска, отлична от 1 и может быть рассчитана по следующей формуле:

где cov(ŝ,ĭ) — коэффициент ковариации между ценой базового актива s и фьючерсной ценой f; σ2f—дисперсия фьючерсной цены. Коэффициент h, определенный с помощью данной формулы, называется коэффициентом хеджирования с наименьшим риском. Короткие хеджи используют экспортеры и нерезиденты-держатели портфельных активов в национальной валюте. Однако часто импортеры сталкиваются с проблемой отсутствия необходимого срочного инструмента. Типичным случаем здесь является пример российского срочного рынка докризисного периода. Любые операции в валюте, отличной от доллара США, сопровождались поиском другого срочного инструмента, способного ограничить потери импортера в случае неблагоприятного изменения курса национальной валюты. Эта стратегия называется перекрестным хеджем.

|