Розрахунок показників ефективності реальних інвестиційнихпроектів Залежно від принципів оцінювання ефективності інвестиційних проектів комерційними банками використовується ряд методів. Основним з них є розрахунок чистого приведеного доходу (NPV), який визначається як величина, одержана шляхом дисконтування різниці між усіма річними відпливами та припливами реальних грошей, які нагромаджуються протягом усього життя проекту. Оскільки приплив грошових коштів розглядається протягом певного часу, то його дисконтування має проводитися за певної відсоткової ставки і, яка часто вибирається на рівні ціни авансованого капіталу або на рівні середньозваженої вартості капіталу (WАСС). Зокрема, остання може бути визначена як рівень дохідності інвестиційного проекту, який міг би забезпечити одержання всіма інвесторами доходу, аналогічного тому, який їм забезпечували б інші об'єкти інвестування з подібним ступенем ризику. Середньозважена вартість капіталу є відносною величиною, тому вона виражена у відсотках та розраховується як середня величина з необхідної прибутковості за різними джерелами фінансування, а питомою вагою є частки кожного джерела фінансування інвестицій. WАСС = де Приклад 4.1. Визначити ціну капіталу за даними таблиці 4.3. Таблиця 4.3.

WACC = 0,028*0,152 + 0,089*0,121 + 0,421*0,165 + 0,403*0,195 + 0,059*0,186 = 0,1740 (17,4%). Оскільки всі витрати підприємства з виплати доходу всім власникам залучених інвестованих коштів до загальної суми інвестованих коштів становлять 17,4 %, то це означає, що підприємство може приймати інвестиційне рішення, очікувана рентабельність якого не нижче цього показника. Отже, показник WАСС може вибиратися як ставка дисконту при розрахунку чистого приведеного потоку (NPV), який, у свою чергу, визначається за такою формулою: NPV = де У випадку, коли NPV > 0, проект варто приймати до реалізації; якщо NPV < 0, проект варто відхилити, бо він збитковий; коли NPV = 0, то проект не прибутковий і не збитковий. Розглянемо приклад з використанням цього методу для оцінки інвестиційного проекту. Приклад 4.2. Підприємство розглядає інвестиційний проект — придбання технологічної лінії. Вартість лінії 15 млн грн, строк експлуатації — 5 років, знос на обладнання вираховується за методом прямолінійної амортизації, тобто 20 % у рік, виручка від реалізації продукції по роках прогнозується в таких обсягах (без ПДВ), тис. грн: 10200; 11100; 12300; 12000; 9000. Поточні витрати складають у перший рік — 5100 тис. грн і в наступні щорічно збільшуються на 4 %. Ставка податку на прибуток становить 30 %, а ціна авансованого капіталу — 14 %. Визначити чистий приведений дохід за проектом. Спочатку розрахуємо вихідні дані за проектом.

NPV = 4470 • Оскільки NPV= 898,0 тис. грн > 0, то проект є прибутковим. Далі розглянемо такий метод оцінки інвестиційного проекту, визначення індексу рентабельності інвестицій (РІ), він є продовженням попереднього. Однак, на відміну від показника NPV, показник РІ — це відносна величина, яка визначається за такою формулою: РІ = Якщо РІ = 1, то це означає, що дохідність інвестицій точно відповідає нормативу рентабельності. Якщо РІ >1, то проект прибутковий, і, навпаки, РІ <1 — проект збитковий. Скориставшись даними прикладу 4.2, визначимо індекс рентабельності для даного проекту: РІ = 15898: 15000 = 1,06 (106,0 %) Отже, РІ >1 — проект прибутковий. Наступний метод — визначення внутрішньої норми дохідності (ІRR) інвестицій — є одним із найважливіших для комерційних банків. Показник, який характеризує відносний рівень витрат (відсотки за позичковий капітал, плата за залучений акціонерний капітал та ін.), називається ціною за використаний (авансований) капітал (СС). При фінансуванні проекту з різних джерел цей показник визначається за формулою середньої арифметичної зваженої. Щоб забезпечити дохід від інвестованих коштів або відшкодувати їх, необхідно аби чиста поточна вартість була більшою ніж нуль чи дорівнювала нулю. Для цього треба підібрати таку відсоткову ставку для дисконтування грошового потоку, яка б забезпечувала вирази: NPV > 0 або NPV = 0. Така ставка (бар'єрний коефіцієнт) повинна відображати очікуваний середній рівень позичкового відсотка на фінансовому ринку з урахуванням фактора ризику. Тому під внутрішньою нормою дохідності розуміють ставку дисконту, використання якої б забезпечило рівність поточної вартості очікуваних грошових відпливів та поточної вартості очікуваних грошових припливів. Показник внутрішньої норми дохідності ІRR характеризує максимально допустимий відносний рівень витрат, які мають місце при реалізації інвестиційного проекту. Наприклад: для реалізації інвестиційного проекту одержана банківська позичка, значення ІRR показує верхню межу допустимого рівня банківського відсотка, перевищення якого робить проект збитковим. Таким чином, інвестор або банк повинні порівняти значення ІКК з ціною залучених фінансових ресурсів СС. Якщо ІRR > СС, то проект варто реалізовувати; ІRR < СС — проект варто відхилити; ІRR = СС — проект не прибутковий і не збитковий. У процесі аналізу відсотків за позичковий капітал вибираються два значення ставки дисконту ІRR = Приклад 4.3. За інвестиційним проектом вартістю 20 млн грн передбачаються грошові надходження Спочатку виберемо два значення відсоткової ставки для коефіцієнта дисконтування в межах 18 % - Таблиця 4.5 (млн грн)

За даними розрахунків ІRR = 15 + 0,4714: (0,4714 - (- 1,3432)) • (20 - 15) = 16,3 %. Таким чином, 16,3 % — це верхня межа відсоткової ставки, за якою фірма може окупити кредит для фінансування інвестиційного проекту. Для одержання прибутку фірма має брати кредит за ставкою менше 16,3 %. Останній метод, який часто використовується банками оцінки ефективності інвестиційного проекту, — метод визначення строку окупності інвестицій. Якщо не враховувати фактор часу, то показник строку окупності інвестицій можна визначити за такою формулою:

де Отже, строк окупності інвестицій — це тривалість часу протягом якого недисконтовані прогнозні надходження грошових коштів перевищують недисконтовану суму інвестицій, тобто це число років, необхідних для відшкодування інвестицій. Приклад 4.4. За даними прикладу 4.3 визначити строк окупності інвестицій. Спочатку визначимо середній щорічний дохід за проектом: Рс= (6 + 8 +14): 3 = 9,3 млн грн. Строк окупності інвестицій становитиме: пу = 20: 9,3 = 2, 15 р. (2 роки та 54 дні). Для більш точного визначення строку окупності інвестицій використовують метод, який включає в себе ітеративний пошуки року, на якому грошові надходження покриватимуть вкладені кошти. Для визначення складемо таблицю. Таблиця 4.6

З таблиці видно, що інвестиції окупляться на третьому році. Але щоб знайти конкретний час, потрібно зробити такі розрахунки: 1. Визначимо, скільки коштів необхідно одержати на третьому році, щоб проект окупився: 20 - (6 + 8) = 6 млн грн. 2. Визначимо, за який період на третьому році ми одержимо необхідні 6 млн грн. Для цього складемо пропорцію і розв'яжемо її. 14 млн грн—12 міс. 6 млн грн — х міс. х = (6 -12): 14 = 5,14 міс. Таким чином, строк окупності складатиме 2 роки і 5,14 місяця або 2 роки і 155 днів, що на 100 днів більше, ніж у першому розрахунку. Інвестори на практиці частіше використовують другий спосіб визначення строку окупності інвестицій. Крім спрощеного строку окупності інвестицій визначають також і дисконтований РР = п, за якого Порядок вирахування дисконтованого строку аналогічний вирахуванню спрощеного. Приклад 4.5. Інвестиційний проект характеризується таким потоком платежів, які відносяться до кінця року (див. табл. 4.7). Ставка відсотка прийнята для дисконтування і = 10 %. Визначити строк окупності інвестиційного проекту. Таблиця 4.7 (млн грн)

Розв 'язок: 30 - (9,052 + 10,65) = 10,298 млн грн. 10,38 млн грн - 12 міс. 10,298 млн грн -х міс. х = (12 • 10,298): 10,38 = 11,9 міс. Таким чином, дисконтований строк окупності інвестицій становить 2 роки і 11,9 місяця. 4.5.Оцінка інвестиційного проекту в умовах невизначеності Основними причинами невизначеності є інфляція, зміни в технології, хибна одиниця проектної потужності, порушення строків будівництва тощо. Проблема невизначеності посилюється також порушенням часових строків на виконання кожної фази проекту. Тому комерційні банки мають визначити вплив інфляції на оцінку інвестицій, оцінити результати аналізу чутливості проекту, аналізу беззбитковості та аналізу еквівалента впевненості. Рішення про проведення такої оцінки приймається банком лише в тому випадку, якщо існують серйозні сумніви відносно життєдіяльності інвестиційного проекту, який буде профінансовано за рахунок кредиту. 1. Вплив інфляції на оцінку інвестицій. Інфляція — це загальне підвищення цін. Коли зростає інфляція, реальна вартість сподіваних грошових потоків падає. Якщо інвестор не врахує ризик інфляції, то NPV або ІRR можуть бути штучно завищені. Таким чином, у процесі аналізу інвестиційного проекту варто врахувати інфляцію, коригуючи або грошові потоки за проектом, або ставку дисконту. Розглянемо це на прикладі. Приклад 4.6. Оцінити інвестиційний проект, який має такі параметри: стартові інвестиції — 8000 тис. грн; період реалізації — З роки; грошовий потік по роках (тис. грн): 4000; 4000; 5000; необхідна ставка дохідності (без урахування інфляції) — 18%; середньорічний індекс інфляції — 10%. Спочатку визначимо оцінку проекту без урахування та з урахуванням інфляції. Розрахунок показників ефективності проекту без урахування інфляції наведено в табл. 4.8. Таблиця 4.8

Для визначення оцінки ефективності проекту з урахуванням інфляції необхідно: або скоригувати грошові потоки на середньорічний індекс інфляції, а потім на ставку дисконту; або визначити ставку дисконту, яка б ураховувала індекс інфляції (див. формулу 4.7), і потім скоригувати грошові потоки за новою ставкою, яка враховує індекс інфляції.

де За даними нашого прикладу визначимо дисконтну ставку з урахуванням інфляції:

Таблиця 4.9

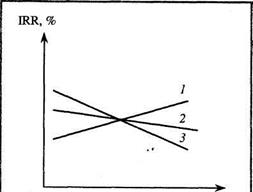

Розрахунок оцінки проекту з урахуванням інфляції наведено в табл. 4.9. Як видно з табл. 4.8 без урахування інфляції проект доцільно прийняти, бо NPV= 1305,7 тис. грн. Однак розрахунок, проведений з урахуванням інфляції за двома варіантами показує, що проект варто відхилити, бо NPV від'ємне і становить —258 тис. Грн. 2. Аналіз чутливості проекту. За допомогою цього аналізу можна показати, як змінюється чистий прибуток або прибутковість інвестицій за різних значень заданих змінних (питомої продажної ціни, питомих витрат, обсягу продажів та ін.). Аналіз чутливості треба здійснювати вже на етапі планування проекту, коли приймаються рішення, які стосуються основних факторів проекту. Його проводять у такій послідовності: 1) вибирають ключовий показник ефективності інвестицій (це може бути внутрішня норма дохідності інвестицій (ІRR.) або чиста приведена вартість проекту (NPV)); 2) вибирають показники, відносно яких є певна невизначеність:

* капітальні витрати та вкладення в оборотний капітал; * ринкові фактори — ціна товару та обсяг продажів; * компоненти собівартості продукції; * час будівництва та введення в дію виробничих потужностей;

3) встановлюють номінальні та граничні (нижні і верхні) значення невизначених факторів, вибраних на другому етапі процедури. Граничних факторів може бути кілька, наприклад: ± 5 % та ± 10 % від номінального значення; 4) визначають ключовий показник для всіх вибраних граничних значень невизначених факторів; 5) будують графік чутливості для всіх невизначених факторів. В інвестиційному менеджменті цей графік носить назву «Spider Graph» (див. рис. 4.3).

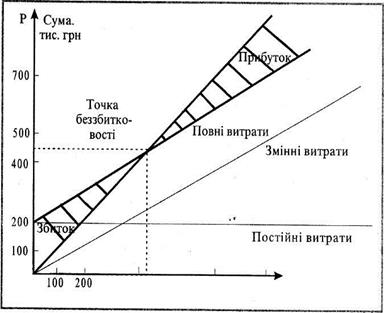

Даний графік дозволяє зробити висновок про найбільш критичні фактори інвестиційного проекту з тим, щоб у процесі реалізації проекту звернути увагу на ці фактори для скорочення ризику невиконання інвестиційного проекту. Наприклад, якщо ціна продукції стала критичним фактором, то в ході реалізації проекту слід покращити програму маркетингу та підвищити якість товарів. Якщо проект є чутливим до зміни обсягів виробництва, то необхідно звернути увагу на вдосконалення внутрішнього менеджменту підприємства та ввести спеціальні заходи з підвищення продуктивності. Якщо критичним стане фактор матеріальних витрат, то доцільно покращити відносини з постачальниками, що приведе до зниження ціни на сировину. 3. Аналіз беззбитковості. Мета цього аналізу — визначити точки рівноваги, в яких надходження від продажів дорівнюють витратам на продану продукцію. Коли обсяг продажів нижче цієї точки, то фірма несе збитки, коли надходження рівні витратам, фірма веде справи беззбитково. Аналіз беззбитковості служить для порівняння використання запланованої потужності з обсягом виробництва, нижче якого фірма має збитки. Точку беззбитковості можна визначити в показниках фізичних одиниць виробленої продукції або рівня використання виробничої потужності, за якої надходження від продажів та витрати виробництва рівні. Надходження від продажів у точці беззбитковості є вартістю беззбиткових продажів, а ціна одиниці продукції в цій точці є беззбитковою продажною ціною. Перед тим як вирахувати величини беззбитковості, необхідно перевірити наявність таких умов і допущень: • витрати виробництва та маркетингу є функцією обсягу виробництва або продажів; • обсяг виробництва дорівнює обсягу продажів; • постійні експлуатаційні витрати однакові для будь-якого обсягу виробництва; • змінні витрати змінюються пропорційно обсягу виробництва, і, таким чином, повні витрати виробництва також змінюються пропорційно до його обсягу; • продажні ціни на продукт або продуктовий комплекс для всіх рівнів випуску не змінюється з часом, тому загальна вартість продажів є лінійною функцією від продажних цін та кількості проданої продукції; • величина беззбитковості визначається для одного продукту, а у випадку різної номенклатури її структура, тобто відношення між виробленою кількістю, повинні залишатися постійними/ Математично беззбиткове виробництво обчислюється так: ( або V = де Приклад 4.7. Компанія виготовляє продукт А. Величина постійних витрат — 220 тис. грн для даного виробництва. Максимально можливий обсяг випуску продукції становить 1000 одиниць. Одиниця продукції реалізується за ціною 820 грн, змінні витрати становлять 270 грн на одиницю продукції. Таким чином за формулою (4.9): V = 220 000: (820 - 270) = 400 одиниць продукції. Отже, при випуску 400 одиниць виробів А підприємство не має збитків, але і не має прибутків. Розв'язок цього прикладу можна показати і графічно (див. рис. 4.4).

При реалізації концепції беззбитковості можна помітити, що будь-яка зміна виручки від реалізації продукції та послуг сильно впливає на зміну прибутку. Це явище називається ефектом виробничого левереджа (або операційного важеля). Розглянемо це на прикладі. Приклад 4.8. Підприємство випускає продукцію А. В першому році змінні витрати склали 20 000 грн, а постійні — 2500 грн. Загальні витрати складають 20 000 + 2500 = 22 500 грн. Виручка від реалізації продукції склала 30 000 грн. Таким чином, прибуток за перший рік становитиме 30 000 - 22 500 = 7500 грн. На другому році внаслідок збільшення продукції на 15 % одночасно виросли на таку саму величину змінні витрати та обсяг реалізації. У такому випадку змінні витрати становитимуть 20 000 * 1,15 = = 23 000 грн, а виручка 30000 • 1,15 = 34 500 грн. При незмінності постійних витрат загальні витрати становитимуть 23 000 + + 2500 = 25 500 грн, а прибуток — 34 500 - 25 500 = 9000 грн. Порівнявши прибуток у другому та в першому році, одержимо 9000: 7500 =1,2 (120 %). Тобто при збільшенні реалізації продукції на 15 % спостерігається зростання обсягу прибутку на 20%. Це і є результат впливу операційного (виробничого) важеля. Для виконання практичних розрахунків залежності зміни прибутку від зміни обсягів реалізації пропонується така формула: С = ( де С — сила впливу виробничого важеля; Для нашого випадку сила впливу виробничого важеля в першому році становила: С = (2500 +7500): 7500 = 1,3333. Ця величина означає, що зі збільшенням виручки від реалізації, припустимо на 15 % (як в нашому випадку), прибуток зростає на 1,3333 -0,15 = 20%. 4. Аналіз еквівалента впевненості. Ідея цього аналізу полягає у тому, щоб розподілити грошовий потік на певну та ризиковану частини. Грошові потоки переводяться в безпечні (певні), потім дисконтуються за безпечною ставкою. Наприклад, у США ставка за державними облігаціями уряду вважається безпечною і, як правило, береться за основу. Вирахування еквівалентів упевненості проводиться в такій послідовності: 1) визначають сподівані грошові потоки від проекту; 2) визначають фактор еквівалента впевненості або відсоток сподіваного грошового потоку, що є певним; 3) вираховують певні грошові потоки: величину сподіваних грошових потоків перемножують на фактор еквівалента впевненості; 4) визначають теперішню вартість проекту шляхом дисконтування певних грошових потоків на безпечну дисконтну ставку; 5) визначають чисту теперішню вартість проекту: від чистої теперішньої вартості безпечних грошових потоків віднімають початкові інвестиції. Якщо значення NPV дорівнює нулю або позитивне, проект можна ухвалити, якщо значення №У негативне, то проект ухвалювати неслід. Розглянемо це на прикладі. Приклад 4.9. Компанія вирахувала, що протягом наступних п'яти років щорічно матиме відповідно такі грошові потоки: 7000, 6000, 5000, 4000, 3000 дол. США. Фактори еквівалента впевненості за ті самі періоди відповідно будуть такі: 95, 80, 70, 60, 40%. Початкові інвестиції в проект 11000 дол. США. Безпечна ставка (дохідність облігацій уряду США) — 10 %. Визначити, чи прийнятний проект, застосувавши метод еквівалента впевненості. Розв 'язок. Спочатку слід виділити безпечні грошові потоки зі сподіваних грошових потоків. Це можна зробити, помноживши сподівані грошові потоки на фактор еквівалента впевненості (див. табл. 4.11). Таблиця 4.11

Отримавши безпечні грошові потоки, дисконтуємо їх за безпечною ставкою 10 % і отримуємо теперішню вартість безпечних грошових потоків (див. табл. 4.12). Таблиця 4.12

Далі, скориставшись формулою 4.2, визначимо: NPV = 15631 - 11000 = 4631 дол. США. Якщо NPV позитивне, то це означає, що проект прийнятний і його варто схвалити. Контрольні запитання і завдання до Теми 4:

1.Охарактеризуйте процедуру оцінки інвестиційного проекту банком. 2.Назвіть види експертиз документів обґрунтування інвестицій. 3.Визначте основні завдання відділу банку з експертизи інвестицій. 4.Що таке процедура експертизи інвестиційного проекту? 5.Що включає в себе попередній розгляд та аналіз інвестиційного проекту? 6. Назвіть основні критерії оцінки діяльності замовника при інвестиційному кредитуванні. 7.Що включає в себе поглиблений аналіз інвестиційного проекту?. 8.Які складові включає в себе фінансово-економічна оцінка інвестиційного проекту? 9. За якими принципами слід проводити фінансово-економічну оцінку інвестиційного проекту? 10. За якими критеріями банки формують інформаційні масиви інвестиційних проектів? 11. Які чинники має врахувати банк при фінансово-економічній оцінці інвестиційного проекту? 12. Назвіть основні критерії та показники, за якими визначається ефективність інвестиційного проекту. 13. Що таке середньозважена вартість капіталу та як вона визначається? 14. Що таке чистий приведений дохід, індекс рентабельності інвестицій та як вони визначаються? 15. Охарактеризуйте зміст внутрішньої норми дохідності інвестицій. 16. Як визначається строк окупності інвестицій? 17. Чому оцінка банком інвестиційного проекту в умовах невизначеності є обов'язковою? 18. Що таке аналіз чутливості інвестиційного проекту? 19. Що таке аналіз беззбитковості і як він проводиться на практиці? 20. Що таке виробничий левередж (операційний важіль) та як він визначається? 21. Що таке аналіз еквівалента впевненості і як він проводиться на практиці?

|

, (4.1)

, (4.1) — необхідна дохідність (норма прибутку) по капіталу, одержаного з i-го джерела;

— необхідна дохідність (норма прибутку) по капіталу, одержаного з i-го джерела;  — частка капіталу (інвестиційних ресурсів), одержаного з i-го джерела.

— частка капіталу (інвестиційних ресурсів), одержаного з i-го джерела. - ІС, (4.2)

- ІС, (4.2) —річні грошові надходження протягом п років; ІС — стартові інвестиції; i — ставка дисконту; РV =

—річні грошові надходження протягом п років; ІС — стартові інвестиції; i — ставка дисконту; РV =  + 4957,2 •

+ 4957,2 •  + 5648,66 •

+ 5648,66 •  + 5284,24•

+ 5284,24•  + 3023,59 •

+ 3023,59 •  - 15000 = 898,0 тис. грн.

- 15000 = 898,0 тис. грн. <

<  таким чином, щоб в інтервалі (

таким чином, щоб в інтервалі ( = 6 млн грн,

= 6 млн грн,  = 8 млн грн,

= 8 млн грн,  = 14 млн грн. За якою ставкою проситиме інвестор у банку кредит, щоб витрати окупилися протягом трьох років, якщо середня кредитна ставка на ринку позичкових капіталів становить 18%.

= 14 млн грн. За якою ставкою проситиме інвестор у банку кредит, щоб витрати окупилися протягом трьох років, якщо середня кредитна ставка на ринку позичкових капіталів становить 18%. та

та  за допомогою розрахунків у табл. 4.5.

за допомогою розрахунків у табл. 4.5.

(4.5)

(4.5) — спрощений показник строку окупності; СІ — розмір інвестицій; Рс — щорічний середній чистий прибуток.

— спрощений показник строку окупності; СІ — розмір інвестицій; Рс — щорічний середній чистий прибуток. (РР), тобто тривалість періоду, протягом якого сума чистих доходів, дисконтованих на момент завершення інвестицій, дорівнює сумі інвестицій:

(РР), тобто тривалість періоду, протягом якого сума чистих доходів, дисконтованих на момент завершення інвестицій, дорівнює сумі інвестицій:

,

, — ставка дисконту (коефіцієнт) з урахуванням інфляції; R — ставка дисконту (коефіцієнт) без урахування інфляції; /i— середньорічний індекс інфляції (коефіцієнт).

— ставка дисконту (коефіцієнт) з урахуванням інфляції; R — ставка дисконту (коефіцієнт) без урахування інфляції; /i— середньорічний індекс інфляції (коефіцієнт).

)-V =

)-V =  , (4.8)

, (4.8) — ціна одиниці продукції;

— ціна одиниці продукції;  , — змінні витрати на одиницю продукції; V — кількість одиниць випущеної продукції;

, — змінні витрати на одиницю продукції; V — кількість одиниць випущеної продукції;

-Зпер)/Пв=(3ІІОС + Пв)/Пв, (4.10)

-Зпер)/Пв=(3ІІОС + Пв)/Пв, (4.10)