Анализ отчета о движении денежных средств

Чтобы получить представление о реальном движении денежных средств на предприятии, оценить синхронность поступлений и платежей, а также увязать прибыль с состоянием денежных средств, следует проанализировать все направления поступления денежных средств, а также их выбытия. Главная цель анализа движения денежных средств — оценить способность предприятия генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов. Платежеспособность и ликвидность предприятия зачастую находятся в зависимости от реального денежного оборота предприятия в виде потока денежных платежей, проходящих через счета хозяйствующего субъекта. Поэтому анализ движения денежных средств существенно дополняет методику оценки ликвидности и платежеспособности и дает возможность более объективно оценить финансовое благополучие предприятия. Анализ денежных средств проводят по данным бухгалтерской (финансовой) отчетности по формам: 1. Баланс – форма №1. 2. Отчет о прибылях и убытках – форма №2. 3. Отчет об изменениях капитала – форма №3. 4. Отчет о движении денежных средств – форма №4. 5. Отчет о целевом использовании полученных средств. Основным документом для изучения денежных потоков является отчет о движении денежных средств (форма № 4), с помощью которого можно установить: - степень финансирования текущей и инвестиционной деятельности за счет собственных источников; - зависимость фирмы от внешних источников поступления средств; - дивидендную политику в настоящий период и прогноз на будущее; - финансовую эластичность, т.е. способность предприятия создать денежные резервы (чистый приток денежных средств); - реальное состояние платежеспособности за истекший период (квартал) и прогноз на следующий краткосрочный период. Анализ отчета о движении денежных средств должен отражать источники внутреннего, внешнего финансирования и направления использования средств. В процессе анализа выявляют, из каких источников предприятие получило денежные средства и по каким направлениям шло их потребление, какая статья баланса являлась источником пополнения денежных средств, а какая вызывала устойчивый их расход. Получаемая в результате анализа информация важна как для оценки платежеспособности, так и для планирования финансово-хозяйственной деятельности предприятия и оценки его перспектив [22, 98]. Для проведения детального анализа движения денежных средств организации по видам деятельности используют прямой и косвенный методы анализа. При прямом (бухгалтерском) методе расчет осуществляется на основе счетов бухгалтерского учета ("Расчетный счет" и "Касса"), отражающих прямое движение денежных средств организации. Данный метод основан на анализе денежных средств по статьям прихода и расхода по бухгалтерским проводкам. Он дает возможность оценивать платежеспособность организации и осуществлять оперативный контроль за поступлением и расходованием денежных средств. Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый денежный поток организации в отчетном периоде. Прямой метод анализа движения денежных средств по видам деятельности организации позволяет оценить: - объемы и источники получения денежных средств, а также направления их использования в процессе осуществления текущей (обычной) деятельности; - достаточность собственных средств организации для инвестиционной деятельности; - необходимость привлечения дополнительных заемных средств в рамках финансовой деятельности; - прогноз в обеспечении постоянной платежеспособности, т.е. полной и своевременной оплаты текущих обязательств в будущем. Прямой метод анализа движения денежных средств заключается в рассмотрении данных о положительных и отрицательных денежных потоках организации, сформированных кассовым методом путем включения в отчет хозяйственных оборотов связанных с денежными операциями. Данный метод реализован на сравнении показателей, содержащихся в "Отчете о движении денежных средств", исчислении и оценке необходимых величин (абсолютных и относительных отклонений, темпов роста и прироста, удельного веса отдельных показателей элементов) притока и оттока денежных средств в общем объёме положительных и отрицательных денежных потоков за отчётный период, а также оценке динамики исследуемых показателей. Прямой метод позволяет получить более точные данные об объеме и составе денежных средств организации. Анализ денежных средств по данным отчета о движении денежных средств позволяет оценить финансовую мощность организации ключевой показатель такой оценки, а также своеобразный индикатор качества финансово-хозяйственной деятельности -- чистый денежный поток по текущей деятельности его положительная динамика характеризует масштабы роста финансового потенциала организации, так как, с одной стороны, чистый денежный поток является уровнем кассовой доходности, достигнутым за прошлые отчетные периоды, который позволяет сделать выводы о тенденциях дальнейшего развитие бизнеса. С другой стороны, он играет роль наиболее устойчивого источника инвестиционной активности предприятия, а также служит гарантией платежеспособности в части обязательств перед кредиторами и собственниками (учредителями - участниками), основываясь на результатах прямого и косвенного анализа движения денежных средств, руководство организации может корректировать свою финансовую политику в отношениям дебиторами и кредиторами, принимать решения по формированию оптимальных объемов производственных запасов, созданию резервов, реинвестированию прибыли, ее распределению и потреблению с учетом имеющихся финансовых возможностей и уровня обеспеченности денежными ресурсами. Косвенный метод направлен на получение данных, характеризующих чистый денежный поток организации в отчетном периоде. Информационная база для расчета чистого денежного потока - бухгалтерский баланс организации (форма № 1) и отчет о прибылях и убытках (форма № 2). В основе расчетов - чистая прибыль, амортизационные отчисления, а также изменения величин активов и пассивов организации. При росте пассивов положительные денежные потоки увеличиваются, а при росте активов - уменьшаются. Расчет чистого денежного потока организации косвенным методом осуществляется по видам хозяйственной деятельности и организации в целом. Этот метод позволяет увязать разные виды деятельности организации и установить соотношение между чистой прибылью и изменениями в активах и пассивах баланса организации в отчетном периоде. Косвенный метод выявляет факторы, обусловившие отклонение величины чистого остатка денежных средств от чистого финансового результата, полученного организацией в отчетном периоде. К таким факторам относят амортизационные отчисления за анализируемый период и изменения в статьях бухгалтерского баланса. [20, с.304]

4.2 Анализ оборотных активов ООО «Нателла»

Финансовое состояние предприятия и его устойчивость в значительной степени зависят от того, каким имуществом располагает предприятие, в какие активы вложен капитал, и какой доход они приносят. Сведения о размещении капитала, имеющегося в распоряжении организации, содержатся в активе баланса. Каждому виду размещения капитала соответствует определенная статья баланса. По этим данным можно установить, какие изменения произошли в активах организации, какую часть составляет недвижимость организации, а какую – оборотные средства. Главным признаком группировки статей актива баланса считается степень их ликвидности (скорость превращения в денежную наличность). По этому признаку все активы баланса подразделяются на долгосрочные, или основной капитал, и оборотные активы. Оборотные активы обеспечивают непрерывность кругооборота капитала. Оборотные фонды включают в себя: - предметы труда (сырье, материалы и т.п.); - средства труда со сроком службы не более 1 года; - незавершенное производство и расходы будущих периодов. В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную. Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов. Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов. На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). Лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции. Норматив оборотных активов устанавливает их минимальную расчетную сумму, постоянно необходимую предприятию для работы.

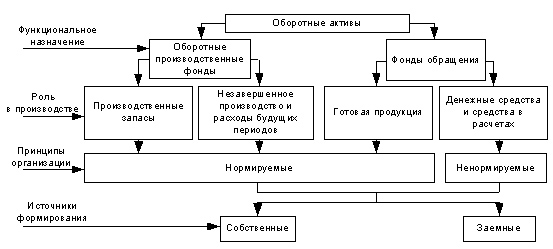

Состав и классификация оборотных средств показана на рисунке 10.

Рисунок 10. Состав и классификация оборотных средств

Состав оборотных активов ООО «Нателла» представлен в таблице 6. Таблица 6 Состав оборотных активов ООО «Нателла»

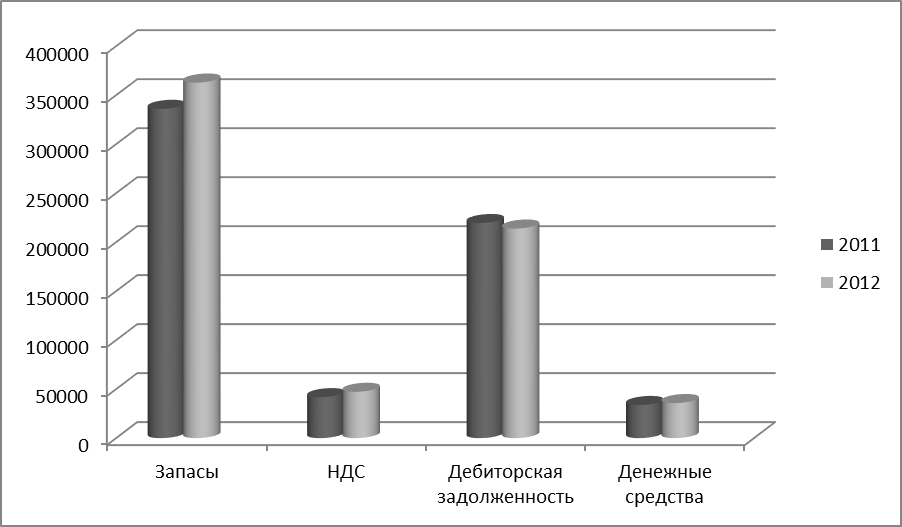

Рисунок 11. Структура оборотных активов 2011-2012 гг Основную часть оборотных активов в 2011 году составляют запасы – 53,24%, дебиторская задолженность – 34,77%, незначительную часть составляют НДС – 6,62% и денежные средства – 5,37%. Основную часть оборотных активов в 2012 году составляют, как и в 2011, запасы – 55,00%, дебиторская задолженность – 32,41%, также незначительную часть составляют НДС – 7,16% и денежные средства – 5,43%.

Таблица 7 Анализ оборотных активов ООО «Нателла»

Значительный удельный вес в 2011 году в составе оборотных активов занимают запасы, доля которых составила 53,24%, но денежные средства составляют наименьший удельный вес в общем итоге. В 2012 году эти показатели изменились в сторону увеличения, но незначительно. Из таблицы 7 видно, что в 2012 объем активов увеличился на 4,53 % или 28638 рублей. Наибольшее увеличение показателей произошло в НДС – 13,1% или 5476 рублей. Снизилась дебиторская задолженность на 5,81% или 5630 рублей

Заключение

Основными задачами бухгалтерского учета денежных средств являются: - точный, полный и своевременный учет этих средств и операций по их движению; - контроль за наличием денежных средств и денежных документов, их сохранностью и целевым использованием; - контроль за соблюдением кассовой и расчетно-платежной дисциплины; - выявление возможностей более рационального использования денежных средств. Денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств, скоростью движения которых во многом определяется эффективность всей предпринимательской деятельности. Денежные средства являются единственным видом оборотных средств, обладающим абсолютной ликвидностью, т.е. немедленной способностью выступать средством платежа по обязательствам предприятия. Объемом имеющихся у предприятия денег определяется платежеспособность предприятия - одно из важнейших характеристик его финансового положения. Для определения её уровня объем денежных средств сопоставляется с размером текущих обязательств предприятия. Абсолютно платежеспособными считаются предприятия, обладающие достаточным количеством денежных средств для расчетов по имеющимся у них текущим обязательствам. Однако всякие излишние запасы денежных средств приводят к замедлению их оборота и к прямым потерям за счет их обесценивания. Поэтому искусство управления денежными потоками заключается не в том, чтобы накопить как можно больше денег, а в оптимизации их запасов, в стремлении к такому планированию движения денежных потоков, чтобы к каждому очередному платежу предприятия по обязательствам обеспечивалось поступление денег от покупателей и других дебиторов при сохранении необходимых резервов. Такой подход обеспечивает возможность сохранения повседневной платежеспособности предприятия, извлечения дополнительной прибыли за счет инвестиций появляющихся временно свободных денежных ресурсов без их омертвления. Все это придает особое значение анализу потоков денежных средств как важнейшему инструменту управления, контроля сохранности, законности и эффективности использования денежных средств, поддержания повседневной платежеспособности предприятия. Движение финансовых ресурсов предприятий осуществляется в форме денежных потоков. Для стратегического управления предприятием важен не только общий объем денежных ресурсов, но и величина денежного потока, интенсивность его движения в течение года. В данной дипломной работе были проведены исследования методики бухгалтерского учета денежных средств в ООО «Нателла». Все хозяйственные операции, связанные с движением наличных денежных средств, проводимые в ООО «Нателла», оформляются первичными документами, на основании которых ведется бухгалтерский учет. Денежные средства, хранящиеся в кассе ООО «Нателла», учитывают на активном синтетическом счете 50 «Касса». В дебет счета записывают поступление, а в кредит – выбытие наличности из кассы. На расчетном счете ООО «Нателла» сосредотачиваются свободные денежные средства и поступления за оказанные услуги, краткосрочные и долгосрочные ссуды, получаемые от банка, и прочие зачисления. С расчетного счета производятся почти все платежи предприятия: оплата поставщикам за материалы, погашение задолженности бюджету, соцстраху, получение денег в кассу для выдачи заработной платы, материальной помощи, премий и т.п. Выдача денег, а также безналичные перечисления с этого счета банком осуществляются на основании приказа директора предприятия. Синтетический учет операций по расчетному счету бухгалтерия предприятия ведет на счете 51 «Расчетный счет». В первой главе данной работы приведены краткие характеристики предприятия и ведения его бухгалтерского учета. Во второй главе рассмотрен учет кассовых операций. В ней описано применение ККТ и способы контроля над этим применением, определение лимита наличных денежных средств в кассе, осуществление ревизии денежных средств. В третьей главе подробно рассказано о документальном оформлении кассовых операций: поступлении денежных средств в кассу, их выбытии, об открытии расчетного счета и операциях, которые осуществляются с его помощью. В четвертой главе освещен анализ движения денежных средств. В ней затронута главная составляющая средств предприятия – оборотные активы. Также рассмотрено нормативно-правовое обеспечение бухгалтерского учета денежных средств. В ходе изучения работы предприятия было установлено, что наличные денежные средства организации находятся в кассе. Безналичные денежные средства находятся на счете в банке. Расчеты наличными деньгами между организациями, осуществляемые через кассу, лимитируются законодательством. Все сверхлимитные остатки сдаются в банк в установленные сроки. Правила проведения кассовых операций, порядок выдачи и приема наличных денег, а также порядок оформления кассовых документов регламентируются специальной инструкцией ЦБ РФ. Расчеты между организациями производятся в безналичном порядке через их счета, открытые в банковских организациях Российской Федерации. Формы расчетных документов соответствуют установленным стандартам. Формы расчетов между предприятиями установлены нормативными документами Банка России. Денежные средства - один из центральных элементов жизнедеятельности любого предприятия. Управление ими является неотъемлемой частью управления всеми финансовыми ресурсами предприятия для обеспечения цели предприятия - получения прибыли. В рыночных условиях управление денежными средствами становится наиболее актуальной проблемой управления всем предприятием, потому что именно здесь сосредоточены основные пути получения положительных финансовых результатов.

Список использованной литературы

1. Конституция Российской Федерации. 2. Гражданский кодекс Российской Федерации. 3. Федеральный закон "О бухгалтерском учете" от 21.11.96. №129-ФЗ. Принят Государственной думой 23.02.96. Одобрен Советом Федерации 20.03.96 4. Налоговый кодекс Российской Федерации. Часть первая, от 31 июля 2008 г. № 146–ФЗ // Собрание законодательства Российской Федерации от 3 августа 2009 г. № 31 ст. 3824; 5. Трудовой кодекс Российской Федерации. 6. ФЗ РФ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт». 7. Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008, утвержденная приказом Минфина РФ от 06.10.2008 № 106н, «Бюллетень нормативных актов федеральных органов исполнительной власти», № 44, 03.11.2008; 8. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденное приказом Минфина РФ от 06.07.1999 № 43н, «Финансовая газета», № 34, 1999, «Экономика и жизни» №35, 1999; 9. Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденное Приказом Минфина РФ от 30.03.2001 № 26н, «Бюллетень нормативных актов федеральных органов исполнительной власти», № 91-92, 16.05.2001; 10. Положение по бухгалтерскому учету «События после отчетной даты» ПБУ 7/98, утвержденное приказом Минфина РФ от 25.11.1998 № 56н, «Бюллетень нормативных актов федеральных органов исполнительной власти», № 2, 11.01.1999, «Российская газета», № 10, 20.01.1999; 11. Положение по бухгалтерскому учету «Условные факты хозяйственной деятельности» ПБУ 8/01, утвержденное Приказом Минфина РФ от 28.11.2001 № 96н, «Российская газета», № 6, 12.01.2002, «Бюллетень нормативных актов федеральных органов исполнительной власти», № 3, 21.01.2002; 12. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденное Приказом Минфина РФ от 06.05.1999 № 32н, «Российская газета», № 116, 22.06.1999 (начало – п.13 Положения), № 117, 23.06.1999 (п. Положения – конец), «Бюллетень нормативных актов федеральных органов исполнительной власти», № 26, 28.06.1999; 13. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное Приказом Минфина РФ от 06.05.1999 № 33н, «Российская газета», № 116, 22.06.1999 (начало – п. 16 Положения), № 117, 23.06.1999 (п. 16 Положения – конец); 14. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ18/02, утвержденное Приказом Минфина РФ от 19.11.2002 № 114н, «Российская газета», № 4, 14.01.2003, «Бюллетень нормативных актов федеральных органов исполнительной власти», № 10, 10.03.2003; 15. Положение по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденное Приказом Минфина РФ от 10.12.2002 № 126н, «Бюллетень нормативных актов федеральных органов исполнительной власти», № 9, 03.03.2003; 16. План счетов финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденный Приказом Минфина РФ от 31.10.2003 № 94н, правовая система «Консультант-Плюс»; 17. Положение Банка России от 12 октября 2011 г. N 373-П "О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации"; 18. Положение о порядке ведения кассовых операций в кредитных организациях на территории РФ, 09.10.2002 №199-П, ред. от 13.06.2007; 19. Анищенко А.В. Учетная политика для целей бухгалтерского учета и налогообложения на 2009 год. -М.: Статус–Кво, 2010. 340 с. 20. Абрюшина, М.С. Анализ финансово-экономической деятельности предприятия / М.С. Абрюшина. – М: ИКП «ДИС», 2009. – 223 с. 21. Аврора, И.А. Баланс / И.А. Аврора. – М.: ИндексМедиа, 2009. – 144 с. 22. Артеменко, В.Г. Анализ финансовой отчетности / В.Г. Артеменко. – М.: Омега-Л, 2008. – 272 с. 23. Аснин, Л.М. Бухгалтерский учет и аудит / Л.М. Аснин. – Ростов н/Д.: Феникс, 2009. – 555 с. 24. Бабаев Ю.А. Теория бухгалтерского учета: Учебник для вузов. – 3-е изд., перераб. и доп.- М.: ЮНИТИ-ДАНА, 2008 г. – 304 с. 25. Бухгалтерский учет: учебник / Бочкарева, И.И., Левина, Г.Г. – М: Проспект: Велби, 2008. – 212 с. 26. Бухгалтерский учет: учебник для вузов для экономических специальностей / Ларионов, А.Д, Нечитайло А.И. – М.: Велби: Проспект, 2008. – 355 с. 27. Вещунова Н.Л. Бухгалтерский и налоговый учет: учеб.- 3-е изд. перераб.и доп.-М.: ТК Велби, из-во Проспект, 2008 г. – 175 с. 28. Выгодная учетная политика на 2010 год //Л.И. Зеленкова, Нормативные акты для бухгалтера. – 2010. – №13. – С.17– 21. 29. Вахрушева, М.А. Бухгалтерский управленческий учет / М.А. Вахрушева. – М.: Финстатинформ, 2008. – 359 с. 30. Виткалова, А.П. Как составить бухгалтерский баланс / А.П. Виткалова. – М.: Омега-Л, 2008. – 128 с. 31. Гейц, И.В. Право / И.В. Гейц. – М.: Дело, 2008. – 528 с. 32. Донцова, Л.В. Анализ финансово отчетности / Л.В. Донцова. – М.: ИКЦ «Дело и Сервис», 2008. – 144 с.

|