Принципи тарифної політики страхової компанії

Отже, економічний зміст страхового тарифу можна визначити, як одиницю вимірювання взаємних зобов’язань страховика й страхувальника. Страхові тарифи кожного виду страхування мають свої особливості, свою структурну будову, кожний елемент якої має своє відповідне призначення, формує певні фонди.

2. Страхові резерви страховика

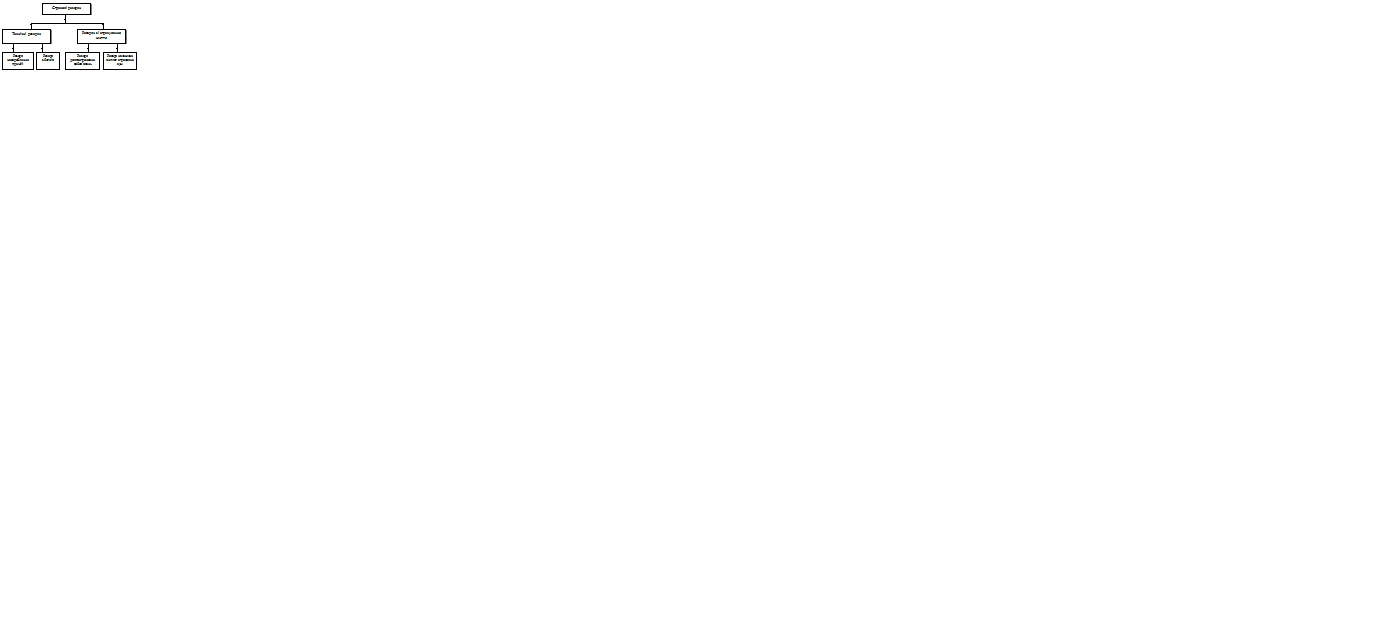

Страховик, як і будь-який суб’єкт господарювання, для здійснення своєї діяльності формує фонди та резерви. Фонди страховика представляють собою певні виокремленні фінансові ресурси, що призначені для забезпечення безперервного відтворювального процесу та є однією з особливостей фінансово-господарської діяльності страховика. У сучасних умовах господарювання однією з умов діяльності страхової компанії є: - наявність сплаченого статутного фонду; - формування страхових резервів відповідно до страхового законодавства; - формування специфічних фондів та резервів. Статутний фонд (статутний капітал – в обліку та звітності) формується у відповідності до чинного законодавства за рахунок внесків засновників та у розмірах, передбачених страховим законодавством. Зазначений фонд складає основу власного капіталу страховика на початковому етапі функціонування страхової компанії. У подальшому власний капітал страхової компанії формується за рахунок поповнення із прибутку від страхової діяльності, доходів від інвестування коштів, додаткового капіталу. Групу специфічних страхових фондів, призначених для здійснення страхових операцій, складає, наприклад, гарантійний фонд. У відповідності до Закону України “Про страхування” до гарантійного фонду належать додатковий та резервний капітал, а також сума нерозподіленого прибутку. Джерелом створення зазначених складових гарантійного фонду є власний капітал страховика, який повинен забезпечити підвищення рівня його платоспроможності. Окрім відповідних фондів страховик створює певні резерви, які призначені для забезпечення виконання зобов’язань страховика за майбутніми виплатами страхових сум і страхового відшкодування, підвищення надійності та платоспроможності страхової організації. Крім того, страховики можуть створювати резерви для фінансування превентивних заходів, а із нерозподіленого прибутку формувати вільні резерви. Основні види резервів, що формує страхова компанія, представлені на рис. 4.

Рис. 4. Резерви страховика Вільні резерви – це частина власних коштів страховика яка резервується з метою додаткового забезпечення платоспроможності відповідно до прийнятої методики здійснення страхування Джерелом їх створення є нерозподілений прибуток страхової компанії. Для забезпечення виконання страховиками зобов’язань щодо окремих видів страхування страховики можуть створювати централізовані страхові резервні фонди та органи, які здійснюють управління цими фондами. Централізовані страхові резервні фонди – це фонди, що утворюються Моторним транспортним (страховим) бюро України та іншими подібними організаціями; формуються за рахунок внесків страховиків – це членів цих організацій. Проведення страхування зумовлює інверсію страхового циклу, оскільки потребує спочатку внесення страхової премії, а потім, через деякий час, — надання страхової послуги у вигляді виплати страхового відшкодування. Моменти надходження страхових премій і виплати страхового відшкодування, як правило, не збігаються, і це дає змогу страховику акумулювати значні кошти у вигляді страхових резервів. Розмір цих резервів на будь-який момент має бути постійно достатнім для виконання страховиком умов договору страхування. Формування страхових резервів – це метод розподілу грошових потоків страхової організації, який дає змогу відокремити частину коштів від доходу страховика з метою надання цій частині цільового призначення. Шляхом формування страхових резервів втілюється основний принцип страхової діяльності: досягається еквівалентність взаємних зобов’язань страховика і страхувальників, встановлюється рівновага між майбутніми виплатами страховика та надходженнями страхових платежів від страхувальників. Враховуючи, що в основу розрахунку страхових резервів покладено оцінку майбутніх зобов’язань, їхня величина змінюється адекватно збільшенню або зменшенню відповідальності страховика. Страхові резерви є основним складником фінансових ресурсів страховика. Джерелом утворення страхових резервів є частина страхових премій, а саме незароблена частина нетто-премій. Міжнародний досвід розрахунку розміру страхових резервів показує, що вони формуються за рахунок страхової премії до визначення фактичної збитковості страхової суми з урахуванням наявності у страховому портфелі страховика видів страхування та терміну дії договору страхування. Методика розрахунку страхових резервів визначається залежно від виду та строку дії договору страхування. Через неоднаковий розподіл ризику та різну методику і структуру тарифної ставки джерела формування страхових резервів у ризикових видах страхування і страхуванні життя мають відмінності у складі та методах визначення. У світовій практиці страховий бізнес поділяється на ризикове (загальне) страхування та страхування життя. Відповідно, страхові резерви поділяються на: - резерви за ризиковими видами страхування (технічні); - резерви по страхуванню життя (математичні). Технічні резерви –це показник, який виражає грошову оцінку обов'язків страховика за страховими зобов'язаннями, і одночасно сума коштів, що є гарантією виконання зобов'язань перед страхувальниками з огляду на наявні у портфелі страховика договори страхування. Технічні резерви дозволяють страховику бачити загальний обсяг відповідальності за діючими договорами страхування. Обсяг технічних резервів має бути достатній для покриття відшкодування всіх збитків за діючими договорами страхування, навіть у випадках припинення надходження премій за цими договорами. Формування математичних резервів здійснюється відрахуванням частини страхової премії, яка передбачена для забезпечення страхових виплат (нетто-премії), та частини інвестиційного доходу від розміщення тимчасово вільних коштів страховика. Виходячи із сутності страхових резервів та їхнього значення виконання страхових зобов’язань, формування страхових резервів має здійснюватися за такими принципами: - страхові резерви розраховуються на кожну звітну дату; - величина страхових резервів залежить від величини отриманих страхових платежів; - резерви формуються за договорами страхування і договорами, прийнятими в перестрахування; - за договорами, переданими у перестрахування, формується частка перестраховиків у страхових резервах. Страхові резерви, які формують українські страховики, схематично унаочнює рис. 5. Резерви зі страхування життя формуються за договорами, умови яких передбачають страхові виплати у разі: - смерті застрахованої особи; - дожиття застрахованої особи до закінчення терміну дії договору страхування; - досягнення застрахованою особою пенсійного віку (страхування додаткової пенсії) або віку, який визначено у договорі страхування; настання події в житті застрахованої особи, яка обумовлена у договорі страхування (укладання шлюбу, народження дитини, вступ до навчального закладу, смерть близького родича застрахованої особи – дружини, чоловіка, дітей, батьків).

Рис. 5. Система страхових резервів згідно із Законом України “Про страхування” Резерви зі страхування життямають у своєму складі резерви довгострокових зобов'язань; резерви належних виплат страхових сум. Величина резервів довгострокових зобов'язань обчислюється актуарно, окремо за кожним договором за методикою формування резервів зі страхування життя Технічні резерви включають в себе: резерв незароблених премій, що включає в себе частки від сум надходжень страхових платежів, які відповідають страховим ризикам, що не минули на звітну дату; резерв збитків — зарезервовані несплачені суми страхового відшкодування за відомими вимогами страхувальників, з яких не прийнято рішення щодо виплати або відмови у виплаті страхової суми чи страхового відшкодування. Технічні резерви формуються окремо за кожним видом страхування. Призначення кожного виду технічних резервів різне. Спільним є те, що протягом певного часу в період дії договору страхування вони являють собою кошти страхувальників, а не страховиків і призначені для виплати страхових відшкодувань за договорами страхування, які не минули на звітну дату. Страховики країн ЄС, які здійснюють ризикові види страхування, формують резерви премій та резерви збитків. При цьому майже 2/3 обсягу річної премії припадає на резерв збитків, 1/3 – на резерв премій. Систему технічних ризиків, відповідно європейських вимог унаочнює рис.6.

Рис. 6. Система технічних резервів згідно з директивами ЄС

Резерви премій являють собою сукупність резерву незароблених премій та додаткового резерву ризиків, що не минули. Резерв незароблених премій виникає через розбіжність діяльності страховика та періоду дії договору страхування. Цей резерв складається з частини страхових премій, які надійшли за договорами страхування, що укладені у звітному періоді, але стосується терміну дії договору страхування, що припадає на наступний звітний період. Отже, резерв незароблених премій за своїм змістом є не резервом, а є статтею розмежування обліку отриманих страхових премій між суміжними звітними періодами. Це обумовлено тим, що страхові премії, як правило, сплачуються наперед — авансом за весь термін дії договору страхування, який не завжди збігається зі звітним періодом. Резерв незаробленої премії — це страховий резерв, який призначений для виплат страхового відшкодування в майбутньому. Отже, він являє собою витрати майбутніх періодів. Для визначення справжнього розміру резерву незаробленої премії існують різні методи. При виборі тієї чи іншої методики розрахунку резерву незаробленої премії необхідно враховувати такі чинники: вид страхування, термін дії договору страхування, рівень збалансованості страхового портфеля, рівномірність розподілу ризику. Береться до уваги також періодичність сплати премій за укладеними договорами страхування. Резерв ризиків, які ще не минули, формується як додаток до резерву незароблених премій, щоб компенсувати можливість заниження тарифу. Підставою для формування резерву збитків є забезпечення можливості відшкодувати збитки в майбутньому періоді за страховими випадками. У практиці страхової справи збитки за застрахованими ризиками сплачуються страховиком не відразу, а через деякий час. Так, визначення резерву збитку можна поділити на кілька етапів. Перший етап — настання страхового випадку: розмір збитку не визначений, і страховик не отримав повідомлення про його настання. На другому етапі — страховик на підставі заяви страхувальника про випадок, який настав, у журналі реєстрації збитків фіксує страхову суму за даним договором страхування. Наступний етап — визначення фактичної суми збитку. І останній етап — розрахунок зі страхувальником за збитками, що заявлені. Отже, резерв збитків поділяється на резерв збитків, що заявлені, але ще не врегульовані; резерв збитків, що сталися, але ще не відомі. Резерв збитків, що заявлені, але ще не врегульовані,формується для забезпечення зобов'язань, які пов'язані з урегулюванням збитків за страховими випадками, про настання яких в обумовленому порядку було заявлено страховикові. При цьому резерв є сумою таких елементів: - невизначених збитків, які розраховуються в розмірі 5 % від сум надходжень страхових премій; - заявлених, але ще не врегульованих збитків, тобто збитків, за якими ще не складений розрахунок страхового відшкодування; - урегульованих, але ще не сплачених збитків, тобто збитків, які заявлені страхувальником і зафіксовані в регістрах обліку страховиком та за якими складений розрахунок страхового відшкодування, але відшкодування ще не надане. Величина резерву збитків, що заявлені, але ще не врегульовані, визначається за кожною неврегульованою заявою від страхувальника. Якщо збиток заявлений, але розмір збитку не встановлений, для розрахунку береться максимально можлива величина збитку, яка не перевищує страхової суми. Резерв збитків, що сталися, але ще не відомі, формується у зв'язку з випадками, які сталися, але про факт настання яких страховикові не було повідомлено на звітну дату і зобов'язання за якими будуть виконані в наступному звітному періоді. Зауважимо, що необхідну суму резерву збитків (на відміну від резерву премій), на практиці зарезервувати дуже важко. Складно оцінити майбутні збитки навіть за збитками, що заявлені, а тим більше за збитками, які сталися, але ще не відомі. Проте є види страхування, за якими можна точно оцінити розмір збитків. Наприклад, страхування майна, авто-каско. Але існують і такі види страхування, як страхування цивільної відповідальності, відповідальності роботодавця, що їх зарубіжні страховики називають “страхування з довгим хвостом”. Така назва пояснюється тим, що врегулювання збитків може тривати довго після закінчення договору страхування. Наслідок нещасного випадку або захворювання може виявитися через деякий час. Судовий розгляд може розтягтися на кілька місяців. Нерідко бувають - обставини, коли страховики сплачують збитки десятирічної давності. Найбільш відомий приклад - збитки, яких зазнали англійські та страховики інших країн у зв'язку з захворюваннями, що були викликані використанням у будівельній справі шкідливого азбесту, котрий у свій час вважався матеріалом, що не впливає на здоров'я людини. Зауважимо, що фактичний розмір резерву збитку досягається в практиці. Для розрахунку розміру резерву збитків, що сталися, але ще не відомі, існують різноманітні методи. За ступенем складності вони варіюються від вельми складних до найпростіших. Кожний метод обирається залежно від виду страхування, кількості показників і наявності відповідних даних. Резерв катастроф формується з метою забезпечення страхових виплат у разі настання природних катастроф або значних промислових аварій, у результаті яких буде завдано збитків численним страховим об'єктам і коли постає потреба здійснювати виплати страхового відшкодування в сумах, що значно перевищують середні розміри збитків, які взято до уваги при розрахунку страхових тарифів. Резерв катастроф формується з урахуванням можливості великомасштабних аварій, від яких одночасно постраждає багато страхових об'єктів, і виявиться брак страхових резервів, сформованих з огляду на рівномірне настання випадків. Резерв катастроф особливо необхідний при страхуванні ризиків стихійних лих, а також при формуванні страхового портфеля на території підвищеної небезпеки. Відрахування до резерву катастроф мають надходити протягом тривалого періоду і формуватися страховиками в разі, якщо діючими договорами страхування передбачена відповідальність при настанні такого роду подій. Резерв коливань збитковості дозволяє страховикам компенсувати перевищення своїх витрат, що пов'язані з відшкодуванням збитків, у випадках, коли фактична збитковість страхової суми за видом страхування на звітний період перевищує очікуваний рівень збитковості, який узято за основу при розрахунку тарифної ставки за цим видом страхування. У роки успішної діяльності страховика цей резерв поповнюється за рахунок отриманих у результаті страхової діяльності надлишків, у збиткові з нього вилучаються кошти для покриття збитків, що пов'язані зі здійсненням страхових операцій. Що ж до резерву збитків, то фіксуються суми виплат, які передбачаються за страховими випадками, що настануть до закінчення фінансового року. З прийняттям нової редакції Закону України “Про страхування” вітчизняні страховики мають право прийняти рішення про формування і ведення обліку таких технічних резервів за видами страхування іншими ніж страхування життя: - резерву незароблених премій; - резерву заявлених, але не виплачених збитків; - резерву збитків, які виникли, але не заявлені; - резерву катастроф; - резерву коливань збитковості. Вітчизняні страхові компанії одержали можливість формувати ширше коло технічних резервів. У цьому разі вони повинні повідомити Уповноважений орган про запровадження і ведення обліку таких технічних резервів не пізніше, ніж на 45 днів до початку календарного року.

|