Вариация доходности портфеля равна произведению трех матриц

VAR(rp) = W T* VCV * W (2.14)

Матричная форма записи доходности и вариации портфеля из N позволяет использовать для вычисления характеристик портфеля методы линейной алгебры, а в Excel встроенные функции, что существенно облегчает процедуру расчета.

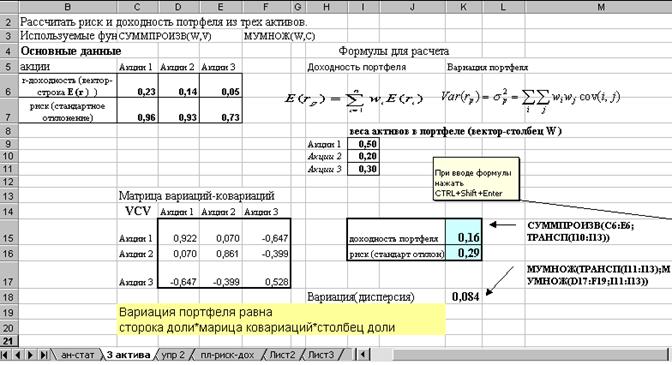

Пример 1. Рассчитать доходность и риск портфеля, состоящего из 3-х акций (таб.4), доли которых относятся как 5:2:3. Таблица 4.

Матрица вариаций- ковариаций

Вектор строк R = (0,23; 0,14; 0,5) Вектор весов

Доходность портфеля rp равна(2.13)

Вариация доходности равна VAR(rp)=

Для расчета используем Excel. Результаты расчета представлены ниже

Для расчета доходности курсор поместить в ячейку К15, затем вызвать функцию CУММПРОИЗВ() в массив1 записать адреса ячеек, содержащих доходности акций (С6:E6), а в массив 2 записать функцию ТРАНСП(адреса ячеек, содержащих веса акций в портфеле). Эта формула, как видно на рис.5 и записана в ячейке K15. Затем нажать комбинацию клавиш CTRL+Shift+Enter. Для расчета вариации в ячейку К18 записать формулу, МУМНОЖ(ТРАНСП(I11:I13); МУМНОЖ(D17:F19; I11:I13)), нажать комбинацию клавиш CTRL+Shift+Enter.

Риск портфеля меньше, чем риск входящих в него активов. Диверсификация. Диверсификация – это способ уменьшения риска путем инвестирования в несколько акций. Если веса акций в портфеле одинаковы, то такую диверсификацию называют наивной. Исследуем, как влияют различные веса акций в портфеле на значение его доходности и риска. Для акций рассмотренных выше трех фирм таблица 3 сформируем несколько портфелей с разными весами Таблица 4. Доли акций в портфелях

Рассчитаем доходность и риск каждого портфеля, как это было сделано в 2.4 (файл актив1.xls, лист диверс.) В теории портфеля принято изображать множество возможных портфелей на плоскости «Доходность –риск» - (r, s). Каждый портфель на этой плоскости изображается точкой. На рис. 4 показаны портфели, рассчитанные для весов акций приведенных в таблице 4.

На рисунке квадратами отмечены портфели, состоящие из одной акции. Как видно из рисунка портфели, составленные из нескольких акций имеют риск, меньший, чем из одной акции. Все портфели расположены левее портфелей состоящих из одной акции. Вклад в величину риска портфеля каждой акцией осуществляется через свою вариацию и ковариацию. Управлять риском портфеля можно, изменяя веса акций в портфеле и числом акций в портфеле. Рассмотрим, как влияет число акций в портфеле на значение его риска. Вариация портфеля из N бумаг равна

Если веса акций в портфеле равны, то

Как видно из формулы (2.15) риск портфеля состоит риска, вносимого каждой акцией – специфический риск Поскольку все вариации и ковариации не могут более некоторой величины

то вариация портфеля не может быть больше, чем

При увеличении числа бумаг в портфеле специфический риск сводится к нулю

Уменьшить недиферсифицируемый риск можно только за счет включения в портфель некоррелируемых акций у которых cov(i,j) ® 0. В работах по исследованию влияния диверсификации на величину риска портфеля было получено, что для случайным образом сформированных портфелей с различными весами и размерами начиная с 15-20 акций в портфеле величина риска портфеля практически не изменяется. Таким образом небольшие портфели, имеющие небольшие транзакционные издержки могут иметь тот же риск, что и наивно сформированние портфели, с большим количеством бумаг. Сравнить риск и доходность портфелей с портфелем из одной акции, Изобразить множество рассмотренных портфелей на плоскости (r,s)

Упражнение 1. (данные с www. finam.ru или ММВБ) Для случайным образом отобранных акций, входящих в индекс РТС сформировать портфель из пяти акций и рассчитать вариацию Добавить еще 5 акций и снова рассчитать вариацию Добавьте еще 5 акциий и рассчитайте вариацию и доходность. Изобразите полученные портфели на плоскости (r,s). Как изменяется вариация и доходность портфеля с увеличением числа акций. Повторите расчеты для другого набора акций.

Упражнение 2. Для акций, входящих в индекс S@P100 выбрать акции представляющие отрасли Энергетику, финансы, нефть. Выберите 5 фирм в каждой отрасли, рассчитайте матрицу вариаций- ковариаций по дневным доходностям этих фирм. Рассчитайте вариацию портфеля, составленного из 5 акций фирм одной отрасли, считая доли акций равными (наивная диверсификация) Составьте наивно диверсифицированный портфель из акций, входящих в эти три отрасли. Найдите наименьшую вариацию портфеля, которую можно получить при наивной диверсификации между отраслями. Может ли наивная диверсификация между отраслями оказаться нежелательной. Упражнение 3 Для первых 10 акций, входящих в индекс РТС, ММВБ, S@P100 А. Найти 4 фирмы, таких для которых вариация наивно диверсифицированного портфеля уменьшалась бы с увеличением размеров портфеля; от 3 к 4. Изобразить на графике (r,s) акции каждой фирмы и портфели. Найти минимальную вариацию каждого портфеля. Б. Выбрать акции 4 фирм для которых минимальная вариация уменьшалась бы при увеличении портфеля от 1 к 2; увеличивалась при увеличении портфеля от 2 к 3 и снова уменьшалась при добавлении четвертой бумаги. Изобразите на графике вариацию каждой фирмы и каждого портфеля. В. Рассчитайте матрицу вариаций индекса по акциям 10 фирм и выделите из этой матрицы матрицу вариаций- ковариаций для рассмотренных выше четырех фирм. С. Объясните полученные результаты.

|

= 0,16

= 0,16 =0,084

=0,084

(2.14)

(2.14) , где N – число бумаг в портфеле. После подстановки wi =1/N в (2.14) получим

, где N – число бумаг в портфеле. После подстановки wi =1/N в (2.14) получим (2.15)

(2.15) и риска, связанного с другими акциями

и риска, связанного с другими акциями  - неустранимый риск.

- неустранимый риск. (2.16)

(2.16) (2.17)

(2.17) . Это так называемый диверсифицируемый риск. Остается неустранимый риск или недиверсифицируемый риск

. Это так называемый диверсифицируемый риск. Остается неустранимый риск или недиверсифицируемый риск (2.18)

(2.18)