Быстрый рост рынка

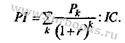

Рис. 5.13. Матрица А.Томпсона и А.Стрикленда Главным критерием оценки стратегии является достижение цели фирмы (будь то крупная туркомпания либо небольшое агентство). При этом особое значение придается финансовой оценке стратегии и реализующего ее стратегического плана. Финансовая оценка стратегического плана основывается на сравнении ожидаемых будущих доходов от его реализации с предполагаемыми затратами. В центре внимания находятся маржинальные потоки денежных средств, прогнозируемые в связи с анализируемым планом. При этом принято ограничиваться анализом только тех потоков денежных средств, которые непосредственно связаны с конкретным планом и в которых должен быть учтен как приток, так и отток денежных средств. Для упрощения расчетов предполагается, что все поступления денежных средств и выплаты происходят единовременно в конце отчетного периода, например года. Большинство методов основано на понятии приведенной стоимости. Будущие поступления денежных средств должны быть дисконтированы, т. е. приведены к их настоящему эквиваленту по соответствующей процентной ставке. Настоящая текущая стоимость будущих поступлений денежных средств вычисляется с помощью формулы сложных процентов I, где i — ставка процента; п — количество лет. Цель дисконтирования денежных поступлений заключается в учете двух факторов — изменения реальной стоимости денег с течением времени и компенсации риска возможных потерь в процессе реализации плана. Высокий коэффициент дисконтирования уменьшает прогнозируемый приток наличных средств быстрее, чем меньший коэффициент. В силу этого фирма может компенсировать рискованность стратегического плана, используя более высокий коэффициент дисконтирования. Ставка дисконтирования должна быть сориентирована на перспективу, поскольку используется для оценки будущих денежных поступлений; ее выбор зависит от конкретных условий реализации стратегического плана и его характеристик. В качестве критерия сравнения эффективности использования капитала можно выбрать стоимость привлечения капитала или прибыльность альтернативных стратегических планов (вмененные издержки) [10]. Обе величины характеризуют среднюю прибыльность на инвестиции в активы компании. Определение альтернативных издержек зависит от предположений, сделанных самой компанией, а затраты на привлечение капитала определяются внешними факторами и представляют собой рыночную оценку уровня риска по операциям фирмы. В основе определения стоимости привлеченного капитала лежит анализ соотношения долга и акционерного капитала в структуре баланса фирмы. Это наиболее доступный индикатор уровня риска по операциям фирмы, однако он может быть использован в основном для акционерных обществ и фирм, имеющих достаточно долгую кредитную историю. За основу определения стоимости капитала С можно взять средневзвешенную величину долга (заемного капитала) и акционерного капитала: C = dD + eE, где D, Е — стоимость соответственно заемного и акционерного капитала, %; d, e — их доля в структуре пассива. Ставка рефинансирования Центрального банка РФ является одним из основных индикаторов денежного рынка, поэтому часто используется в качестве дисконта при расчете экономической эффективности стратегических планов. Ее применение целесообразно также для проектов, обеспеченных государственными финансовыми ресурсами, стоимость которых жестко привязана к учетной ставке. Прибыльность альтернативных стратегических планов может также служить основой для выбора коэффициента дисконтирования. Этот критерий показывает, какую прибыльность организации могли бы обеспечить инвестиции в альтернативные варианты. В качестве последних могут выступать: реализация других стратегических планов, вложения в ценные бумаги, кредиты и т. д. Выбор дисконта для оценки денежных поступлений от реализации стратегических планов связан со среднесрочным (долгосрочным) прогнозированием макроэкономических показателей и конъюнктуры рынка. В быстро изменяющихся условиях (что характерно для России) такие прогнозы могут содержать большую погрешность, поэтому для выбора коэффициента дисконтирования может быть использовано несколько подходов. Метод расчета чистого приведенного эффекта основан на сопоставлении величины исходной инвестиции в реализацию стратегического плана с общей суммой дисконтированных чистых денежных потоков, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента г, устанавливаемого аналитиком самостоятельно, исходя из ежегодного процента возврата который он хочет или может получить на инвестируемый капитал. Допустим, что инвестиция 1С будет генерировать в течение п лет годовые доходы в размере Рь Р2,..., Рп. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственнорассчитываются по формулам

Очевидно следующее: • при NPV > О план следует принять; • при NPV < О план следует отвергнуть; • при NPV — 0 план ни прибыльный, ни убыточный. Преимущество этого метода (по чистой текущей стоимости NPV) заключается в том, что в соответствии с ним окончательная оценка эффективности реализации стратегического плана выражается денежной суммой, благодаря чему облегчается его сравнение с другими взаимоисключающими планами. Поскольку согласно теории целью стратегического плана является максимизация чистой текущей стоимости будущего дохода фирмы (стоимости бизнеса), метод NPVможет быть непосредственно использован для принятия решений об эффективности того или иного стратегического плана. Метод внутреннего коэффициента отдачи (Internal Rate Of Return — IRR) предполагает расчет такой ставки дисконтирования, при которой дисконтированные поступления денежных средств стали бы равны начальным инвестициям в реализацию стратегического плана (т. е. чистая текущая стоимость проекта обращается в ноль):

Такая ставка дисконтирования представляет собой процентную ставку, при которой начальные вложения будут полностью возвращены за время реализации плана. В противоположность методу МРКметод IRR основывается на неявном предположении о том, что все промежуточные поступления денежных средств могут быть реинвестированы и обеспечат отдачу, равную внутреннему коэффициенту отдачи оцениваемого проекта. Метод IRR позволяет определить присущую проекту прибыльность. Вычисленный внутренний коэффициент отдачи сравнивается с требуемым коэффициентом отдачи, и на основании этого сравнения принимается решение о приемлемости стратегического плана. Расчет IRR требует итераций. Задаваемая ставка дисконтирования постепенно увеличивается до тех пор, пока чистая текущая стоимость не станет равной нулю. Соответствующее выполнению условия NPV = 0 значение ставки дисконтирования и есть внутренний коэффициент отдачи проекта (плана). Сравнивая методы NPV и IRR, сложно выбрать приоритетный. В одних случаях более целесообразно использовать метод IRR, тогда как в других — метод NPV(например, когда речь идет о долговременных проектах). Поскольку метод NPV обеспечивает сопоставление суммы маржинальных поступлений денежных средств со стоимостью инвестируемого в реализацию плана капитала, то он учитывает как размер, так и характер инвестиций. Для оценки стратегического плана может быть использован и период окупаемости. Если прибыль распределена во времени неравномерно, то период окупаемости определяется прямым подсчетом числа лет (РР), в течение которых инвестиция в реализацию стратегического плана будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид РР = п, при котором Период окупаемости — это интервал времени, в течение которого компенсируются первоначальные затраты на реализацию плана. Ясно, что чем он короче, тем привлекательнее стратегический план. Период окупаемости характеризует степень риска реализации плана в зависимости от времени, требуемого для возвращения вложенных средств (чем меньше срок возврата, тем меньше риск). Другим показателем, используемым при оценке стратегических решений, может служить индекс прибыльности (PI), рассчитываемый по формуле Очевидно следующее: • при PI > 1 план следует принять; • при РК\ план следует отвергнуть; • при PI—1 план будет ни прибыльным, ни убыточным. Поскольку этот метод учитывает изменение стоимости наличных денег во времени, его следует признать наиболее точным для выражения общего дохода от инвестирования в реализацию стратегического плана. Для каждого стратегического плана следует, а иногда и необходимо проводить анализ чувствительности — процедуру моделирования, с помощью которой определяют, смогут ли изменения в переменных модели повлиять на выход проекта. Данный анализ проводится с использованием электронных таблиц [4]. Контрольные вопросы 1. Какие графические инструменты используются в стратегическом управлении? 2. Для решения каких задач могут использоваться графические методы в стратегическом управлении? 3. Чем отличается потоковая схема от процессной? Как потоковая схема может использоваться в сфере турбизнеса? 4. В чем особенности построения и использования схемы причинно-следственных связей? 5. Какова роль матричных инструментов в стратегическом управлении турфирмой? 6. Как используется БКГ-матрица при формировании сфер бизнеса? 7. В чем состоит сущность матрицы «General Electric» и каким образом используется в ней конкурентный статус фирмы? 8. В каких ситуациях следует применять матрицу Хоуфера и каков порядок ее построения для сфер бизнеса туркомпании? 9. Каким образом следует комбинировать методы в стратегическом управлении и какова их роль? 10. Как оценить и выбрать стратегию турфирмы? 11. В чем состоит финансовая оценка стратегического плана, реализующего стратегию?

|