Этапы управления рискомЭтап 1. Идентификация и анализ риска Этап 2. Анализ альтернативных методов управления риском Этап 3. Выбор методов управления риском. Этап 4. Исполнение выбранного метода управления риском Этап 5. Мониторинг результатов и совершенствование системы управления риском

задачи управления 1. Выявление сфер повышенного риска финансовой деятельности предприятия, генерирующих угрозу его финансовой безопасности. 2. Всесторонняя объективная оценка вероятности наступления отдельных рисковых событий и связанных с ними возможных финансовых потерь. 3. Обеспечение минимизации уровня финансового риска по отношению к предусматриваемому уровню доходности финансовых операций. 4. Обеспечение минимизации возможных финансовых потерь предприятия при наступлении рискового события. Билет 17 Методы прогнозирование основных финансовых показателей. Метод прогнозирования — это способ исследования объекта прогнозирования, направленный на разработку прогноза. Совокупность специальных правил, приемов и методов составляет методику прогнозирования. Современное развитие систем прогнозирования привело к созданию разнообразных методов отличающихся своими особенностями, различными по условиям и области применения. В настоящее время выделяют: · нормативный метод, · параметрический метод, · метод экстраполяции, · метод корреляционно-регрессионного анализа, · индексный метод, · экспертный метод, · функциональный метод, · метод пропорциональных зависимостей показателей, · комбинированный метод. Особенности применения каждого из них представлены ниже: Применение нормативного метода возможно при наличии качественной нормативной базы, при этом нормативная база должна включать как показатели объекта, так и некоторые показатели внешней среды. Параметрический метод может найти широкое применение при наличии качественной нормативной, характеризующих факторные взаимосвязи. Метод экстраполяции — один из наиболее используемых методов прогнозирования, условием его применения является количественное определение важнейших параметров поведения объекта не менее чем за 5 лет. Метод корреляционно-регрессионного анализа позволяет определить количественную меру взаимосвязи между результативным показателем (функцией) и факторными признаками (аргументами) с определенной степенью вероятности. Подставляя в полученное уравнение регрессии прогнозируемые значения аргументов, рассчитывают аналитическим путем прогнозное значение результативного показателя. Использование метода корреляционно-регрессионного анализа ограничивается только теми совокупностями, которые имеют нормальное или близкое к нормальному распределение. В противном случае полученные результаты имеют низкую степень достоверности. К сожалению, многие финансовые характеристики имеют правостороннюю асимметрию. Индексный метод базируется на использовании соответствующих норм (удельных показателей) полезного эффекта, элементов затрат за базисный период и плановых заданий по их изменению в прогнозируемый период. Экспертный метод требует создания экспертной группы из высоко квалифицированных специалистов в данной области. Сущность экспертных методов состоит в проведении интуитивно-логического анализа проблемы, выполняемого привлеченными для этой цели специалистами экспертами, обладающими необходимым профессиональным образованием, опытом и интуицией. Использование экспертного метода целесообразно только в случаях, если: · задача не может быть решена никаким другим существующим способом; · другие, кроме экспертного, способы или менее точны, или существенно более трудоемки. Особенно эффективно использование экспертного метода в задачах характеризующихся неопределенностью ситуации, ее вероятностным характером. Получаемое в результате обработки обобщенное мнение экспертов принимается как решение проблемы. Комплексное использование интуиции, логического мышления и количественных оценок с их формальной обработкой позволяет получить эффективное решение проблемы. Функциональный метод применяется в случае невозможности достижения требуемых характеристик изучаемого объекта с использованием ранее применявшихся принципов действия, он требует определения широкого спектра альтернатив развития изучаемого объекта, с учетом возможностей использования новых принципов действия. Метод пропорциональных зависимостей показателей основан на том положении, что можно идентифицировать некий показатель, являющийся наиболее важным с позиции характеристики деятельности компании, который благодаря такому свойству мог бы быть использован для определения прогнозных значений других показателей в том смысле, что они привязываются к базовому показателю с помощью простейших пропорциональных зависимостей. Комбинированный метод сочетает в себе различные, упоминавшиеся ранее методы, условия применения определяются теми, которые характерны для конкретных методов прогнозирования, используемых в этой комбинации.

Основные теории структуры капитала

Структура капитала оказывает влияние на результаты финансово-хозяйственной деятельности предприятия. Соотношение между собственными и заемными источниками средств характеризует степень риска инвестирования финансовых ресурсов в данное предприятие. Одним из показателей, характеризующих степень финансового риска, является показатель покрытия расходов по обслуживанию заемного долгосрочного капитала (Упз):

Коэффициент Упз измеряется в долях единицы и показывает, во сколько раз валовой доход предприятия превосходит сумму годовых процентов по долгосрочные ссудам и займам. Снижение величины этого коэффициента свидетельствует о повышении степени финансового риска. Этот показатель тесно связан с уровнем финансового левериджа. Низкое значение показателя Упз соответствует высокой доле заемного капитала. Одной из ключевых проблем является проблема: возможно ли для компании увеличивать свою стоимость путем изменения структуры источников средств? Существуют два основных подхода к решению этой проблемы: а) традиционный; б) теория Модильяни — Миллера. Последователи традиционного подхода считают, что: а) цена капитала зависит от его структуры; б) существует «оптимальная структура капитала». При этом приводятся следующие аргументы. Цена предприятия в целом может быть найдена по формуле:

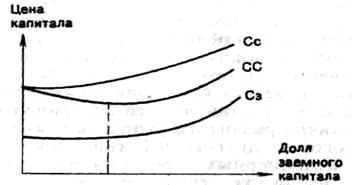

СС (взвешенная цена капитала) зависит от цены его составляющих - собственного и заемного капитала. В зависимости от структуры капитала цена каждого из этих источников меняется, причем темпы изменения различны. Многочисленные исследования показали, что с ростом доли заемных средств в общей сумме источников долгосрочного капитала цена собственного капитала постоянно увеличивается возрастающими темпами, а цена заемного капитала, оставаясь сначала практически неизменной, затем тоже начинает возрастать. Поскольку цена заемного капитала (С3) в среднем ниже, чем цена собственного капитала (Сс), существует структура капитала, называемая оптимальной, при которой показатель СС имеет минимальное значение, а, следовательно, цена предприятия будет максимальной.

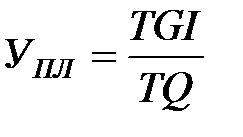

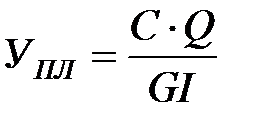

Рис. Традиционный взгляд на зависимость цены капитала и структуры капитала Выводы: 1. стоимость предприятия максимальна, когда СС (взвешенная цена капитала) минимальна. 2. с ростом доли заемного капитала стоимость предприятия возрастает, но при достижении некоторого уровня соотношения собственных и заемных средств СС (взвешенная цена капитала) резко возрастает, поскольку значительно повышается финансовый риск предприятия. 3. финансовый менеджер должен уметь выполнять прогнозные вычисления, позволяющие минимизировать цену капитала. Основоположники второго подхода Модильяни и Миллер (1958 г.) утверждают как раз обратное: цена капитала не зависит от его структуры, а, следовательно, ее нельзя оптимизировать. При обосновании этого подхода они вводят ряд ограничений: · наличие эффективного рынка; · отсутствие налогов; · одинаковая величина процентных ставок для физических и юридических лиц; · рациональное экономическое поведение; · возможность идентификации предприятий с одинаковой степенью риска и др. В этих условиях, утверждают они, с ростом доли заемного капитала происходит возрастание цены собственного капитала для компенсации инвесторам возрастающего финансового риска компании в целом Билет 18 Понятие и оценка финансового леверенджа Под финансовым левериджем ( Financial Leverage) понимается некая характеристика финансовых условно-постоянных расходов (затрат) в общей сумме текущих расходов (затрат) фирмы как фактор колеблемости ее финансового результата. Уровень производственного левериджа (УПЛ) принято измерять следующим показателем: где TGI – темп изменения валового дохода, %; TQ – темп изменения объёма реализации в натуральных единицах. %. Путём несложных преобразований формулу (5.11) можно привести к более простому в вычислительном плане виду: где C=P-V. Экономический смысл показателя УПЛ довольно прост, – он показывает степень чувствительности валового дохода к изменению объёма производства. Предприятие, повышающее свой технический уровень, с целью снижения удельных переменных расходов, одновременно увеличивает и свой уровень производственного левериджа. Предприятия с относительно высоким уровнем производственного левериджа рассматриваются как более рискованные с позиции производственного риска, т.е. возникновения ситуации, когда предприятие не может покрыть свои расходы производственного характера.

|

, (5.11)

, (5.11) , (5.12)

, (5.12)