ГЛАВА 1. ТЕОРЕТИКО-МЕТОДИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ И РЕГУЛИРОВАНИЯ НАЛОГОВОЙ ПОЛИТИКИЭкономическое содержание налоговой политики и основы планирования налоговой нагрузки

Поведение хозяйствующего субъекта определяет главная цель предпринимательской деятельности — увеличение совокупного дохода. Наряду с развитием производства, совершенствованием организации и управления, внедрением новейших технологий и оборудования предприятия стремятся увеличить доход за счет облегчения налоговой нагрузки, изыскания рациональных и законных способов снижения налоговых платежей. Такая задача решается по следующим направлениям: 1. Выбор видов деятельности, которые обеспечат приемлемую величину налоговой нагрузки на предприятие. 2. Определение оптимальных с точки зрения хозяйствующего субъекта способов и сроков уплаты налогов, сборов и других налоговых платежей. 3. Выбор направлений распределения и использования прибыли, осуществления инвестирования финансовых ресурсов, которые позволят иметь благоприятные для предприятия налоговые последствия. Эти задачи решает налоговая политика предприятия. Налоговая политика формируется на основе финансовой информации и реализует распределительную функцию финансов, определяя размеры денежных средств, оставшихся в распоряжении организации и перечисляемых в бюджет или во внебюджетные фонды. Сущность налоговой политики предприятия заключается в разработке системы методов и приемов ведения и организации отношений с контрагентами, оптимизирующей величину налогов при соблюдении налогового законодательства[1]. Налоговая политика оказывает существенное влияние на финансовые результаты и на эффективность финансово-хозяйственной деятельности организации. Кроме того, она оказывает влияние и на формирование учетной политики, поскольку именно на основе бухгалтерской информации формируются отчеты перед фискальными органами. Налоговая политика охватывает все аспекты деятельности организации, в том числе механизм построения отношений с контрагентами. Рациональное построение этих отношений позволяет минимизировать налоги за счет исключения ошибок в их оформлении. Налоговая политика предприятия должна прежде всего обеспечить минимальные налоговые выплаты в бюджет. При этом по каждому виду налоговых платежей должен быть разработан комплекс по формированию налогооблагаемой базы и снижению налоговых выплат. Налоговая политика организации может включать в себя1: выбор правильного юридического адреса предприятия и его организационно-правовой формы; выверенную тактику работы с территориальной налоговой инспекцией; следование налоговому законодательству; оперативное реагирование на изменения в налоговом законодательстве; поиск информации о предстоящих изменениях в налоговом законодательстве; поиск различных форм налоговых льгот; управление налогооблагаемой базой; выбор наиболее выгодных форм хозяйственных договоров и расчетов; учет налоговых рисков и финансовых потерь; поиск направлений деятельности, в минимальной степени облагаемых налогами; оптимальное размещение инвестиций, активов и прибыли; повышение квалификации финансовых менеджеров, которые определяют налоговую политику, и т.д. В условиях нынешней жесткой конкуренции предприятию достаточно трудно функционировать без хорошо проработанной долгосрочной стратегии. Сделать свою продукцию конкурентоспособной - значит сделать ее, с одной стороны, более дешевой, а с другой - более качественной. Снизить себестоимость продукции (работ, услуг), сделать производство более эффективным - цель любой хозяйствующей коммерческой организации. А без создания потока экономической информации в целях управления, контроля, анализа и планирования хозяйственной деятельности, другими словами, без правильной организации налоговой политики этого добиться практически невозможно. Налоги оказывают сильное влияние на структуру и величину издержек предприятий, а также на сумму остающейся у предприятий чистой прибыли и, в конечном итоге, на величину инвестиций, идущих на развитие, перевооружение и поддержание конкурентоспособности производимых товаров этих предприятий, а значит на конкурентоспособность отраслей и страны в целом как на внутреннем, так и на внешнем рынке1. Поэтому каждая организация заинтересована в уменьшении налоговых выплат. Это означает соответствующее увеличение финансовых ресурсов для дальнейшего развития бизнеса, т. е. экономического роста компании. Чем выше налоговые ставки и шире налогооблагаемая база, тем сильнее заинтересованность компании в уменьшении налоговых выплат. Поэтому каждая компания должна вести свою налоговую политику. Для того, чтобы правильно и своевременно предприятие могло исполнить свою обязанность налогоплательщика, оно должно осуществлять управление своими налоговыми обязательствами, которое представляет собой важный момент финансового менеджмента и основывается на последовательном выполнении действий, направленных на организацию исчисления и уплаты налогов и сборов. При этом предприятие должно организовать в рамках своих структурных подразделений налоговый и бухгалтерский учет, так же проводить постоянный контроль за правильностью исчисления и уплаты налогов и сборов и осуществлять налоговое производство, постоянно снижать количество налоговых ошибок и тем самым способствовать укреплению своего положения по отношению к фискальным государственным органам. Все это охватывает налоговая политика предприятия. Суть налоговой политики, которая является одним из важнейших элементов финансовой стратегии хозяйствующего субъекта, сводится к выбору наиболее выгодных для предприятия вариантов налогового бремени, взаимоувязке последнего с хозяйственной, отраслевой, ассортиментной и другой ориентацией предприятия. Налоговое планирование на предприятии подразделяется на стратегическое и тактическое. Стратегическое планирование должно осуществляться на этапе создания и регистрации предприятия и быть направленным на минимизацию налоговых обязательств в долгосрочной перспективе. Данный этап включает в себя выбор организационно-правовой формы хозяйствования, вида и профиля предпринимательской деятельности, место нахождения самого хозяйствующего субъекта, его обособленных подразделений и дочерних предприятий. Тактическое налоговое планирование представляет собой процесс организации расчета конкретных видов налогов на очередной финансовый год или среднесрочную перспективу с использованием всех предусмотренных законодательством возможностей для оптимизации их размера1.

Рисунок 1 – Этапы налогового планирования

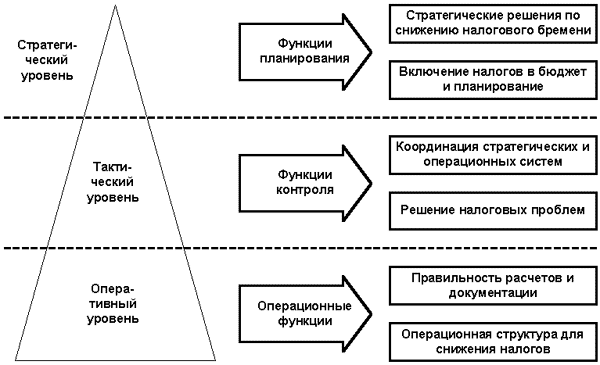

Содержания процесса налогового планирования основываются, прежде всего, на определении налогового планирования — как практической деятельности по оптимизации налогового портфеля. Первый этап процесса налогового планирования заключается в выборе основных инструментов реализации налогового планирования, а также исполнителей. Среди основных внутренних нормативных актов, регулирующих данный этап, необходимо выделить, прежде всего, приказ об учетной политике предприятия, а также приказ о плане производства. Учетная политика рядом авторов называется основным инструментарием налогового планирования [5]. Не разделяя столь категоричную позицию, стоит согласиться с огромной ролью, возложенной на учетную политику в процессе налогового планирования. Налоговое планирование, как и любая деятельность, носящая управленческий характер, призвано выполнять оперативные функции, функции контроля и собственно функции планирования, отсюда налоговое планирование можно изобразить в виде трехуровневой системы, включающей оперативный, тактический и стратегический элементы (рис.2), в зависимости от которых трансформируется объективная сторона процесса налогового планирования, видоизменяются мероприятия по планированию налогов. Проекция конструкции налогового планирования в виде пирамиды (рис. 2) неслучайна, т.к. позволяет наиболее точно отобразить имеющиеся связи и зависимости, прослеживающиеся на всех “этажах” налогового планирования. Цементирующим, фундаментальным звеном в процессе налогового планирования выступает оперативный уровень, также часто именуемый в литературе текущим внутренним налоговым контролем1.

Рисунок 2 – Структура налогового планирования При налоговом планировании целесообразно использовать следующие методы: балансовый, метод экспертных оценок, метод ранжирования, метод корреляции, метод факторного анализа, метод планирования от достигнутого и другие. Одновременное использование нескольких методов налогового планирования позволяет достичь наилучшего результата. В условиях постоянного изменения налогового законодательства наиболее точным и достоверным, на наш взгляд, является метод планирования от достигнутого, суть которого заключается в том, что за основу берутся налоговые платежи предприятия за базисный период, а затем происходит их корректировка с учетом тех изменений, которые произойдут в плановом периоде. Налоговое планирование в организации основывается на пяти подходах к минимизации налоговых платежей: 1.Использование льгот при уплате налогов. Например, по НДС перечень товаров (работ, услуг), освобождаемых от налогообложения, насчитывает 43 позиции. Но как показывает практика, значительная часть этих льгот не используется в полной мере, вследствие неясного представление налогоплательщиков о порядке применения льгот. 2.Разработка учетной политики. Варьируя учетной методологией в дозволенных законом пределах, налогоплательщик выбирает наиболее выгодные способы учета доходов, расходов или имущества. 3.Контроль над сроками уплаты налогов. 4.Использование отсрочки по уплате налогов. 5.Сокращение объекта налогообложения. Этот способ наиболее применим для минимизации налога на имущество. Для сокращения налоговой базы по указанному налогу налогоплательщик использует инвентаризацию, переоценку и др. Необходимо отметить, что главной целью налогового планирования является не только минимизация налоговых платежей, но и повышение общей эффективности производства. Минимизация налогов – это только часть более крупной задачи, стоящей перед финансовым менеджментом (финансовым управлением предприятием): финансовой оптимизации, т.е. выбора наилучшего пути управления финансовыми ресурсами предприятия. ПОКАЗАТЕЛИ НАЛОГОВОЙ НАГРУЗКИ

ОБОБЩАЮЩИЕ ЧАСТНЫЕ (источники возмещения)

Налоговая нагрузка Налоговая нагрузка на доходы (НБд) на реализацию (НБр) НБд = НИ / Вр НБр = НИр / Вр

Налоговая нагрузка Налоговая нагрузка на финансовые ресурсы на себестоимость товаров (НБф) (НБс) НБф = НИ / ВБсреднегод. НБс = НИс / Ср

Налоговая нагрузка Налоговая нагрузка на собственный на прибыль до налого- капитал (НБск) обложения (НБфр) НБск = НИ / СК среднегод. НБфр = НИфр / ФР

Налоговая нагрузка Налоговая нагрузка на прибыль до на чистую прибыль и налогообложения фонды специального (НБп) назначения (НБчп) НБп = НИ / П НБчп = НИчп / ЧП

НИ – налоговые издержки; Вр – выручка от реализации; ВБсреднегод. – среднегодовая валюта баланса; СКсредне год. – среднегодовая сумма собственного капитала; П – прибыль до налогообложения; НИр – налоговые издержки, относимые на счета реализации; НИс – налоговые издержки, относимые на себестоимость ТРУ; Ср – себестоимость реализованных ТРУ; НИфр – налоговые издержки, относимые на счета финансовых результатов; ФР – положительный финансовый результат от реализации ТРУ; НИчп – налоговые издержки, относимые на чистую прибыль; ЧП – чистая прибыль предприятия

Рисунок 3 – Схема расчёта показателей налоговой нагрузки

Таким образом, в данном случае термин «минимизация налоговых платежей» следует понимать как «оптимизация налоговых платежей». Рассмотрим алгоритм приблизительного расчета финансового эффекта от минимизации налогов. В упрощенном виде финансовый результат предприятия выражается формулой ФР = В - Р - Нп - Нс - Нчп, (1)

где ФР – финансовый результат; В – выручка (включая внереализационные доходы, но без косвенных налогов); Р – все расходы предприятия, кроме налогов; Нп – налог на прибыль; Нс – другие налоги (относящиеся на себестоимость); Нчп –налоги, выплачиваемые из чистой прибыли. Пусть ставка налога на прибыль (в процентах) – Сн. Тогда сумма налога на прибыль будет выражаться формулой: Нп = Сн * (В - Р - Нс), (2)

а финансовый результат – выражением: ФР = В - Р - Сн * (В - Р - Нс) - Нс - Нчп. (3)

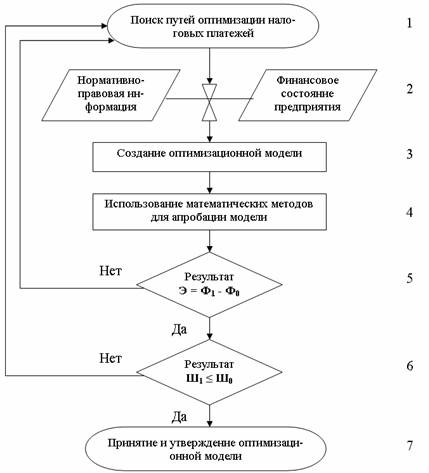

Обозначим финансовый результат до минимизации ФР0, а финансовый результат после минимизации ФР1. Тогда эффект будет определятся следующим образом: Э = ФР1 - ФР0 (4)

Помимо оценки эффективности оптимизации необходимо также оценить вероятность применения к предприятию штрафных санкций, поскольку они могут полностью устранить эффект от минимизации. Обозначим возможность уплаты штрафов до оптимизации Ш0, а возможность уплаты штрафов после оптимизации Ш1, тогда результат, к которому необходимо стремиться должен представлять собой неравенство вида: Ш1 ≤ Ш0 (5)

Выражения (4) и (5) являются определяющими, но не единственными при налоговом планировании. В целом механизм налогового планирования на предприятии представлен на рисунке 4.

Рисунок 4 – Блок-схема механизма налогового планирования на предприятии

|