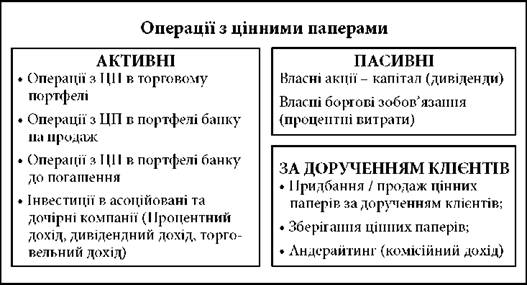

Характеристика операцій банків із цінними паперамиУ загальному операції банків із цінними паперами можна поділити на балансові та позабалансові. У свою чергу, балансові операції класифікують: • на пасивні операції; • активні операції. Таблиця. Види операцій банків із цінними паперами

Позабалансові операції з цінними паперами можна розподілити: • на андерайтинг - операції, пов'язані з первинним випуском і розміщенням цінних паперів іншого емітента; • брокерські операції - виконання банками доручень клієнтів про продаж-купівлю цінних паперів за рахунок коштів клієнтів; • дилерські операції - комерційна діяльність банків із купівлі-продажу цінних паперів від свого імені та за свій рахунок; • депозитарні операції - зберігання й управління цінними паперами.

Заставні операції з цінними паперами та операції РЕПО Учасники фінансового ринку можуть використовувати цінні папери, що перебувають у їхній власності, як предмет застави, тобто як предмет забезпечення своїх зобов’язань за угодами при одержанні кредиту (рефінансування) від Центрального банку або на міжбанківському ринку. У світовій банківській практиці застава цінних паперів є однією з найпоширеніших форм забезпечення повернення кредиту, що пояснюється наявністю розвинутого фондового ринку й особливими властивостями цінних паперів як предмета застави, наприклад здатністю до тривалого зберігання, мінімальними витратами на зберігання. Застава цінних паперів оформляється договором про заставу або заставним зобов’язанням. Власник цінних паперів (позичальник) у відносинах застави є заставодавцем. Передання цінних паперів заставодержателю (кредитору) не означає, що йому переходить право власності. При виконанні своїх зобов’язань перед заставодержателем право власності на цінні папери залишається за заставодавцем. Згідно з законодавством заставодержатель (кредитор) має право в разі невиконання заставодавцем (позичальником) зобов’язання, забезпеченого заставою, одержати задоволення претензій із вартості заставленого майна переважно перед іншими кредиторами. Цінні папери як предмет застави повинні задовольняти певні вимоги: ü належати заставодавцю, ü бути ліквідними, ü їхня вартість має перевищувати суму позички і нарахованих процентів. Марж а, тобто різниця між вартістю заставлених цінних паперів і позичкою, що надана під цінні папери з урахуванням процентів, залежить від якості цінних паперів. У світовій банківській практиці найвищий рейтинг якості мають державні цінні папери, зважаючи на їхню надійність, ліквідність і визначеність. Розмір позички може досягати 90% від вартості заставлених державних цінних паперів, маржа може становити близько 10%. Центральні банки виступають відносно комерційних банків у ролі кредиторів в останній інстанції. Вони надають банкам з метою підтримки їх поточної ліквідності кредит під заставу цінних паперів, що дістав назву ломбардного. На тендерах використовуються дві моделі організації торгів. Американська модель передбачає, що заявки банків-учасників ранжуються виходячи з рівня запропонованої процентної ставки у міру спадання, а потім Центральний банк задовольняє їх у такому самому порядку, починаючи з максимально запропонованої процентної ставки до повного вичерпання встановленого на аукціоні обсягу кредитів. Голландська модель передбачає, що всі заявки банків будуть задоволені за останньою процентною ставкою, яка увійде у список задоволених заявок, тобто за ставкою відсікання, що встановлюється Центральним банком. Операція репо (REPO, RP-repurchase agreement) — це продаж цінних паперів з наступним їх викупом у визначений термін або на вимогу другої сторони за вищою ціною. Різниця між цінами є тим процентним доходом, який повинна отримати сторона, що виступає покупцем цінних паперів (продавцем грошових коштів) у першій частині репо. Ціна зворотного викупу являє собою суму первісної ціни продажу і деякого процента, що сплачується позичальником коштів. Ставка цього процента (ставка репо) розраховується на основі року (365 днів), що дає певну підставу розглядати репо як форму короткострокового кредиту, забезпеченого цінними паперами. Процентний дохід, який можна отримати від інвестування коштів в угоду репо, визначається за формулою:

У світовій практиці угоди репо укладаються, як правило, на позабіржовому ринку, на короткий проміжок часу і на великі суми, тобто це операції оптового грошового ринку. Окремі параметри операцій репо є стандартизованими. Різні способи переміщення і зберігання цінних паперів в угодах репо: 1) цінні папери, куплені у першій частині операції репо, справді перераховуються (переказуються) покупцеві цінних паперів.; 2) відбувається переказування (переміщення) цінних паперів на користь третьої сторони, що визначило назву цієї операції — «тристороннє» репо. Третя сторона, згідно з договором, має певні зобов’язання перед безпосередніми учасниками угоди. 3) «Довірче репо» - цінні папери залишаються у сторони, яка є продавцем цінних паперів у першій частині цієї операції. Продавець виступає у ролі зберігача цінних паперів для покупця. Починаючи з 1997 р. Національний банк проводить на позабіржовому ринку операції з державними цінними паперами на умовах угоди репо. При проведенні цих операцій НБУ укладає з комерційним банком договір про продаж-купівлю цінних паперів на певний строк із зобов’язанням зворотної операції у визначений термін або на вимогу однієї зі сторін за ціною, обумовленою заздалегідь. Згідно з нормативними документами НБУ операції репо поділяються на три види залежно від терміну дії і порядку встановлення процентної ставки: · нічне репо. Термін дії становить один день. Процентна ставка є фіксованою на весь період проведення операції; · відкрите репо. Термін операції в угоді не визначається. Кожна зі сторін угоди може вимагати виконання операції репо в будь-який час, але з обов’язковим повідомленням про завершення операції. Процентна ставка не є фіксованою; · строкове репо. Термін операції визначається в угоді. Ставка є постійною протягом усього терміну проведення операції. Емісія депозитних (ощадних) сертифікатів Депозитний (ощадний) сертифікат — це вид цінних паперів, що засвідчує суму вкладу, внесеного в банк, і права вкладника (держателя сертифіката) на одержання після закінчення встановленого строку суми вкладу та обумовлених у сертифікаті процентів у банку, що емітував сертифікат. Основна різниця між депозитним і ощадним сертифікатами полягає у їх призначенні. Банки емітують ощадні сертифікати з низьким номіналом, орієнтовані на індивідуальних вкладників (інвесторів), тобто це «роздрібні» сертифікати, і депозитні сертифікати з великим номіналом, орієнтовані на інституційних вкладників (інвесторів), великий бізнес, тобто це «оптові» сертифікати. Крім процентних депозитних сертифікатів, випускаються також дисконтні (зеро) депозитні сертифікати. Значного поширення у світовій банківській практиці депозитні сертифікати набули починаючи з 60-х років, коли банки в США почали емітувати високоліквідні депозитні сертифікати на пред’явника, що обертаються. Банки завдяки емісії депозитних сертифікатів мають можливість гнучко управляти процесом залучення коштів, оскільки вони самостійно визначають: · номінал сертифікатів, обсяг і порядок їх емісії; · строк сертифікатів, тобто тривалість залучення коштів, що дозволяє банкам знизити ризик незбалансованої ліквідності і планувати активні операції; · вартість залучення коштів, тобто дисконтну ставку або процентну (фіксовану або плаваючу). Крім того, банки мають можливість розширити коло клієнтів завдяки диверсифікації послуг, що надаються суб’єктам ринку. Для вкладників депозитні сертифікати — це ліквідний і досить дохідний інструмент розміщення їхніх коштів. Так, депозитні сертифікати американських банків, визнаних у ділових колах, мають активний вторинний ринок, на якому вони можуть обертатися до настання строку погашення і, отже, на якому їх можна легко перетворити в готівку. Згідно з законодавством України і нормативними актами НБУ право випускати ощадні (депозитні) сертифікати надано тільки банкам. Сертифікати можуть випускатися: · номіновані як у національній валюті, так і в іноземній валюті; · іменними або на пред’явника; · одноразово або серіями; · строковими або до запитання. Номінал, строки обігу сертифікатів, депозитні процентні ставки в законодавстві не регламентовані і визначаються банками. Іменні сертифікати обігу не підлягають, а їх продаж (відчуження) іншим особам є недійсним.

|