Решение. Если произойдет непоправимое, я поручаю Лентулусу передать этот дневник моей жене Калисте[30] Вариант Инвестор вкладывает 5000 долл. в инвестиционный инструмент, стоимость которого через 10 лет прогнозируется в размере 9000 долл. Оцените данную инвестицию, если требуемая минимальная доходность для инвестора равна 9%. Оценку доходности данного инструмента проведите, используя: - метод приведенной стоимости; - формулу приблизительной доходности. Решение: 1) Метод приведенной стоимости: F=P (1+ r)N F – будущая ценность P – современная ценность(исходная величина) r- процентная ставка N- число периодов начисления процентов F = 5000 (1+0,09)10 = 11836,80 долл. Вывод: Инвестиция не выгодна, т.к. прогнозируемая стоимость инвестиций через 10 лет составляет 9000 долл., а минимальная стоимость инвестиций через 10 лет должна составить 11836,80долл. при минимальной доходности инвестора 9%. 2) Формула приблизительной доходности: Приблиз.доходность = ((9000-5000) / 10) / ((9000+5000) /2) = 400 / 7000= 0,05714*100= 5,714% Вывод: Инвестиция не выгодна, т.к. требуемая минимальная доходность для инвестора 9%, а при прогнозируемой стоимости инвестиций в размере 9000 долл. доходность составит 5,714%. Вариант 3.вариант Задача: Оцените целесообразность инвестирования в акции компаний А и В, используя модель оценки доходности финансовых активов (CAPM), если известны следующие данные: бета-коэффициент (β) компании А составляет 1,6, компании В – 0,9; доходность безрисковых ценных бумаг - 6%, средняя доходность на рынке ценных бумаг – 12%; требуемая доходность для инвестора не менее 15%. Решение: Ra = Rf + β(Rm - Rf); где Ra –доходность акции; Rf – доходность безрисковых ценных бумаг; Rm – средняя доходность на рынке ценных бумаг; β - коэффициент, отражающий корреляцию актива и рынка (цены и индекса). Ra (А) = 6 + 1,6*(12%-6%) = 7,6 * 6 = 45,6% Ra (В) =6 + 0,9*(12 – 6) = 6,09 * 6 = 36, 54%

4.вариант Определите: возможные виды структур капитальных вложений и сделайте вывод об их оптимальности; влияние изменений на видовую структуру основных производственных фондов (активную и пассивную часть ОПФ), исходя из следующих условий: объем капитальных вложений, произведенных предприятием в течение года, составил 20 млн. руб., в том числе, на новое строительство объекта - 10 млн. руб. (5 млн. руб. – на строительно-монтажные работы; 4 млн. руб. – затраты на машины и оборудование); на реконструкцию и техническое перевооружение цеха – 8 млн. руб. (2 млн. руб. – на строительно-монтажные работы; 5 млн. руб. – затраты на машины и оборудование); на модернизацию – 2 млн. руб. (затраты на машины и оборудование). Стоимость ОПФ на начало года составляла 100 млн. руб., из них 40 млн. руб. – активная часть. В течение года выбыло ОПФ (машин и оборудования) на сумму 2 млн. руб. Решение. 1. Исчислим технологическую структуру капиталовложений:

2. Определим воспроизводственную структуру капиталовложений:

3. Рассчитаем видовую структуру основных производственных фондов на начало отчетного года:

4. Выявим влияние производственных капиталовложений на видовую структуру основных производственных фондов на конец отчетного периода:

Вывод. В результате развития производства за счет капитальных вложений и совершенствования их технологической структуры доля активной части основных производственных фондов на конец отчетного периода увеличилась на 2,5 % по сравнению с началом, что является положительным моментом в деятельности предприятия.

5.вариант В таблице приведены данные двух инвестиционных проектов. Проведите оценку эффективности данных проектов на основе расчетов: чистой приведенной стоимости (NPV); индекса доходности (PI), дисконтированного периода окупаемости (DPP), внутренней нормы доходности (IRR). Определите предпочтительность проекта (А или Б) для фирмы.

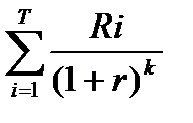

1) Найдем показатели NPV данных проектов. NPV (чистая приведенная стоимость) представляет собой превышение интегральных результатов над интегральными затратами, или, иначе, разность между суммой денежных поступлений в результате реализации проекта (дисконтированных к текущей стоимости) и суммой дисконтированных текущих стоимостей всех инвестиционных вложений. Этот метод основан на сопоставлении величины исходной инвестиции с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Чем больше NPV, тем эффективнее проект. Важным достоинством NPV является то, что этот показатель для различных проектов можно суммировать. Очевидно, что если: NPV > 0, то проект следует принять; NPV<0, то проект следует отвергнуть; NPV = 0, то проект ни прибыльный, ни убыточный.

Формула для расчета NPV: NPV =

Составим таблицу расчетов NPV по каждому из проектов

|

-

-