Финансовый левериджОдним из методов решения этой задачи является финансовый леверидж. Он характеризует использования предприятием заемных средств, которые влияют на изменение коэффициента рентабельности собственного капитала. Таким образом финансовый леверидж - это объективный фактор, который возникает с появлением заемных средств в объеме используемого капитала. Показатель, отражающий уровень дополнительно получаемой прибыли на собственный капитал при различной доли использования заемных средств называется эффектом финансового левериджа. Рассчитывается по следующей формуле:

Формула эффекта финансового левериджа разделяется на три составных элемента: 1. (1 - Снп) - это налоговый коллектор финансового левериджа, который показывает в какой степени проявляется эффект финансового левериджа в связи с различными уровнями налогообложения прибыли. 2. (КВРа - ПК) - это дифференциал финансового левериджа, который показывает разницу между коэффициентом валовой рентабельности и средним размером процента за кредит. 3. ЗК / СК - коэффициент финансового левериджа или плече финансового левериджа, характеризует сумму заемного капитала, используемого предприятием в расчете на единицу собственного капитала. Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового левериджа в процессе финансовой деятельности предприятия. Налоговый корректор финансового левериджа практически не зависит от деятельности предприятия, т.к. ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференцированный налоговый корректор может быть использован в следующих случаях: Если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли; Если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли; Если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли; Если дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли. Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию). Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект. Коэффициент финансового левериджа является тем рычагом, который мультиплицирует положительный или отрицательный эффект, получаемый за счет соответствующего значения дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Управление внеоборотными активами. Понятие, классификация основных средств. Оценка эффективности использования основных средств. Источники финансирования воспроизводства основного капитала. Сформированные на первоначальном этапе деятельности предприятия внеоборотные активы требуют постоянного управления ими. Это управление осуществляется в различных формах и разными функциональными подразделениями предприятия. Часть функций этого управления возлагается на финансовый менеджмент. Разнообразие видов и элементов внеоборотных активов предприятия определяет необходимость их предварительной классификации в целях обеспечения целенаправленного управления ими. С позиций финансового менеджмента эта классификация строится по следующим основным признакам. 1. По функциональным видам внеоборотные активы в современной практике финансового учета и управления подразделяются следующим образом: а) Основные средства. Они характеризуют совокупность материальных активов предприятия в форме средств б) Нематериальные активы. Они характеризуют вне оборотные активы предприятия, не имеющие вещественной (материальной) формы, обеспечивающие осуществление всех основных видов его хозяйственной деятельности. в) Незавершенные капитальные вложения. Они характеризуют объем фактически произведенных затрат на г) Оборудование, предназначенное к монтажу. Оно характеризует те виды оборудования, приобретенного предприятием, которые предназначены к установке в зданиях и сооружениях путем их монтажа (сборки, при крепления к фундаментам или опорам и т.д.), а также д) Долгосрочные финансовые вложения. Они характеризуют все приобретенные предприятием финансовые инструменты инвестирования со сроком их использования более одного года вне зависимости от размера их стоимости. 2. По характеру обслуживания отдельных видов деятельности предприятия выделяют следующие группы вне оборотных активов: а) Внеоборотные активы, обслуживающие операционную деятельность (операционные внеоборотные активы). Они характеризуют группу долгосрочных активов предприятия (основных средств, нематериальных -активов), непосредственно используемых в процессе осуществления его производственно-коммерческой деятельности. Эта группа активов играет ведущую роль в общем составе внеоборотных активов предприятия. б) Внеоборотные активы, обслуживающие инвестиционную деятельность (инвестиционные внеоборотные активы). Они характеризуют группу долгосрочных активов предприятия, сформированную в процессе осуществления им реального и финансового инвестирования (незавершенные капитальные вложения, оборудование предназначенное к монтажу, долгосрочные финансовые вложения). в) Внеоборотные активы, удовлетворяющие социальные потребности персонала (непроизводственные вне оборотные активы). Они характеризуют группу объектов социально-бытового назначения, сформированных для обслуживания работников данного предприятия и находящихся в его владении (спортивные сооружения, оздоровительные комплексы, дошкольные детские учреждения и т.п.). 3. По характеру владения внеоборотные активы предприятия подразделяются на такие группы: а) Собственные внеоборотные активы. К ним относятся долгосрочные активы предприятия, принадлежащие ему на правах собственности и владения, отражаемые в составе его баланса. б) Арендуемые внеоборотные активы. Они характеризуют группу активов, используемых предприятием на правах пользования в соответствии с договором аренды (лизинга), заключенным с их собственником. 4. По формам залогового обеспечения кредита и особенностям страхования выделяют следующие группы внеоборотных активов: а) Движимые внеоборотные активы. Они характеризуют группу долгосрочных имущественных ценностей предприятия, которые в процессе залога (заклада) могут быть изъяты из его владения в целях обеспечения кредита (машины и оборудование, транспортные средства, долгосрочные фондовые инструменты и т.п.). б) Недвижимые внеоборотные активы. К ним относится группа долгосрочных имущественных ценностей предприятия, которые не могут быть изъяты из его владения в процессе залога, обеспечивающего кредит (земельные участки, здания, сооружения, передаточные устройства и т.п.). В соответствии с этой классификацией дифференцируются формы и методы финансового управления внеоборотными активами предприятия в процессе осуществления различных финансовых операций. В данном разделе будут рассмотрены принципы и методы управления операционными внеоборотными активами предприятия, представляющими наиболее существенную их часть в составе его совокупных внеоборотных активов (особенности управления инвестиционными внеоборотными активами рассматриваются в специальном разделе). К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование; • измерительные и регулирующие приборы и устройства, вычислительная техника; • инструмент, производственный и хозяйственный инвентарь; • рабочий, продуктивный и племенной скот; • транспортные средства, внутрихозяйственные дороги; • капитальные вложения на коренное улучшение земель, в арендованные объекты основных средств; • многолетние насаждения, земельные участки, объекты природопользования и прочие объекты. Основные средства классифицируются не только по видам, но и по назначению, по отраслевому признаку, степени использования, наличию прав собственности на них. По отраслевому признаку основные средства делят на группы, относящиеся к строительству, торговле и общественному питанию, материально-техническому обеспечению, сельскому и лесному хозяйству, транспорту, связи, снабжению и сбыту, информационно-вычислительному обслуживанию, жилищно-коммунальному хозяйству, здравоохранению, физической культуре и социальному обеспечению, народному образованию, культуре, другим отраслям экономики. Такое деление позволяет получить сведения о стоимости основных средств в каждой отрасли. По назначению основные средства подразделяются: 1) на производственные, непосредственно принимающие участие в процессе производства продукции (производственные здания, сооружения, рабочие машины, транспорт и др.); 2) непроизводственные, не принимающие прямого участия в производстве, но активно влияющие на процесс производства продукции (здания, дворцы и дома культуры, общежития, бани, столовые, прачечные и др.). По наличию прав на объекты: на принадлежащие организации на правах собственности (в том числе сданные в аренду); • находящиеся у организации в оперативном управлении или в хозяйственном ведении; • полученные организацией в аренду. По степени использования – находящиеся: в эксплуатации; • в запасе (резерве); • в стадии достройки, дооборудования, реконструкции, модернизации и частичной ликвидации; • на консервации. Анализ эффективности использования основных средств предприятия предусматривает определение таких показателей, как фондоотдача, фондоемкость и фондовооруженность, а также оценку их динамики и взаимосвязи. Фондоотдача − это относительный показатель эффективности использования основных средств, определяющий объем выпуска продукции в стоимостном выражении, приходящийся на один рубль стоимости основных средств:

где Фондоемкость − это относительный показатель обратный фондоотдаче, определяющий стоимость основных средств, приходящуюся на один рубль выпуска продукции:

Фондовооруженность − это относительный показатель, определяющий стоимость основных средств, приходящуюся на одного работника (рабочего) предприятия:

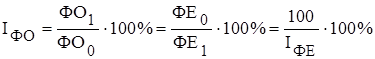

где Для анализа эффективности использования основных средств предприятия оценивается динамика и выполнение плана по фондоотдаче, фондоемкости и фондовооруженности по формулам: - динамика фондоотдачи (фондоемкости):

где

- динамика фондовооруженности:

где - выполнение плана по фондоотдаче:

где

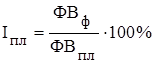

- выполнение плана по фондовооруженности:

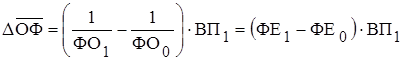

где Оценка эффективности использования основных средств предприятия позволяет выявить повышение (снижение) потребности в средствах труда за счет изменения фондоотдачи (фондоемкости). Изменение потребности в основных средствах определяется по формуле:

Источники финансирования воспроизводства основных средств подразделяются на собственные и заемные. Воспроизводство имеет две формы: простое воспроизводство, когда затраты на возмещение износа основных средств соответствуют по величине начисленной амортизации; расширенное воспроизводство, когда затраты на возмещение износа основных средств превышают сумму начисленной амортизации. Затраты капитала на воспроизводство основных средств имеют долгосрочный характер и осуществляются в виде долгосрочных инвестиций (капитальных вложений) на новое строительство, на расширение и реконструкцию производства, на техническое перевооружение и на поддержку мощностей действующих предприятий. Бухгалтерский учет долгосрочных инвестиций на воспроизводство основных средств (капитальных вложений) ведется на специальном активном счете 08 «Капитальные вложения» в разрезе следующих счетов второго порядка (субсчетов): 1. «Строительство объектов основных средств»; 2. «Приобретение отдельных объектов основных средств»; 3. «Приобретение земельных участков»; 4. «Приобретение объектов природопользования»; 5. «Приобретение нематериальных активов». К источникам собственных средств предприятия для финансирования воспроизводства основных средств относятся: амортизация; износ нематериальных активов; прибыль, остающаяся в распоряжении предприятия. В Плане счетов не предусмотрено создание специального амортизационного фонда. Средства амортизационных отчислений поступают в составе выручки от реализации на расчетный счет предприятия, и непосредственно с расчетного счета производится оплата всех расходов по различным направлениям капитальных вложений. Через механизм ускоренной амортизации предприятия всех форм собственности имеют возможность регулировать величину и сроки финансирования воспроизводства основных фондов за счет данного источника. Сумма износа (амортизации) основных средств как источника финансирования капитальных вложений определяется расчетно как величина кредитового оборота по счету 02 «Износ основных средств» за данный отчетный период (а не кредитовым остатком по счету 02). Фактические суммы амортизационных отчислений, попадая вместе с выручкой от реализации на расчетный счет предприятия, включаются в состав его оборотных средств и начинают самостоятельное движение, вне связи с амортизируемым имуществом. Они могут оставаться свободными, направляться на капитальные вложения или вкладываться в другие виды оборотного капитала. Однако тот факт, что в кругообороте средств предприятия источники средств практически не различаются, не означает, что природа формирования этих средств не влияет на скорость и эффективности их использования. Достаточность источников средств для воспроизводства основного капитала (равно как и оборотного) имеет решающее значение для финансового состояния предприятия. Потому этот управляемый параметр финансового состояния всегда находится в поле зрения финансового менеджера. Вторым источником собственных средств предприятия для финансирования воспроизводства основных средств является износ по нематериальным активам. Нематериальные активы поступают на предприятия по следующим каналам: при приобретении за плату; в качестве вклада в уставный капитал; при получении безвозмездно. Характерными признаками нематериальных активов являются: отсутствие материально-вещественной структуры; длительность использования; способность приносить прибыль; неопределенность относительно размеров приносимой прибыли. Износ по нематериальным активам начисляется по нормам, определяемым самим предприятием. За основу расчета норм принимаются первоначальная стоимость и планируемый срок использования нематериальных активов (максимум 10 лет). Сумма износа нематериальных активов как источника средства на капитальные вложения определяется расчетно как величина кредитовой оборота по счету 05 «Износ нематериальных активов». Фактическая сумм: износа поступает на расчетный счет предприятия вместе с выручкой от реализации продукции (работ, услуг) и находится в обороте. Третьим источником собственных средств предприятия для финансирования воспроизводства основных средств является прибыль, остающаяся в распоряжении предприятия (чистая прибыль). Направления использования чистой прибыли предприятия определяют в своих финансовых планах самостоятельно. Контроль за аккумуляцией средств на приобретение основных средств и других капитальных вложений можно вести по субсчетам «Фонд накопления образованный» и «Фонд накопления использованный» к счету 08 «Нераспределенная прибыль (непокрытый убыток)». Сальдо по субсчету «Фонд накопления использованный» характеризует фактическую величину использования чистой прибыли как источника финансирования капитальных вложений. В балансе предприятия сальдо по этому субсчету за данный отчетный период включается в сумму остатков фондов накопления (по строке 420). К заемным источникам финансирования воспроизводства основных средств относятся: кредиты банков; заемные средства других предприятий и организаций; долевое участие в строительстве; финансирование из бюджета; финансирование из внебюджетных фондов. Банковские кредиты предоставляются предприятию на основании кредитного договора, кредит предоставляется на условиях платности, срочности, возвратности под обеспечения: гарантии, залог недвижимости, залог других активов предприятия. Многие предприятия, независимо от формы собственности, создаются с весьма ограниченным капиталом, что практически не позволяет им в полном объеме осуществлять уставные виды деятельности за счет собственных средств и приводит к вовлечению ими в оборот значительных кредитных ресурсов. Кредитуются не только крупные инвестиционные проекты, но и затраты на текущую деятельность: реконструкцию, расширение, переформирование производств, выкуп коллективом арендованной собственности и другие мероприятия. Все перечисленные операции, ввиду незначительности собственных средств заемщиков, отсутствия твердых гарантий по их обязательствам, отсутствия четкого законодательного обеспечения, изменений конъюктуры рынка, цен и других факторов, относятся к операциям повышенного банковского риска, которые могут привести к образованию безнадежной задолженности и значительным убыткам банков. Поэтому прежде чем банк подтвердит в виде договора-ссуды свое доверие заемщику, производится проверка заявки на кредит по следующим позициям: а) проверка юридической кредитоспособности; б) проверка финансовой кредитоспособности. Юридическая кредитоспособность означает правоспособность заемщика подписывать кредитное соглашение, имеющее юридическую силу. Финансовой кредитоспособностью обладают фирмы, от которых можно ожидать выполнения кредитных обязательств в соответствии с условиями контракта (подробно далее). Документацией для проверки финансовой кредитоспособности ссудозаемщика являются балансы за определенный период; внутренние материалы о хозяйственной деятельности предприятия для определения его экономического положения, финансовый план на срок действия кредита. Проверка финансовой кредитоспособности включает также анализ или проверку состоятельности гарантий под кредит. Гарантиями под кредит могут быть банковские гарантии, поручительства предприятий или частных лиц, залог, страхование. Если проверка или анализ дали положительный результат и достигнуто согласие по поводу обеспечения будущего кредита, клиенту делается предложение об условиях кредита, принятие которого ведет к кредитному соглашению. Предложение по кредиту должно обязательно содержать следующие реквизиты: точное наименование должника; вид, размер, срок действия кредита; стоимость кредита в размерах; вид гарантии под кредит (банковская или иная гарантия, залог, страховка); форма предоставления кредита (со ссудного счета или на расчетный счет); ссылка на общие условия банка по осуществлению сделок. Выдавая кредит, банк обязан учитывать: репутацию предприятия и его руководства (умение заемщика заработать средства, достаточные для погашения ссуды); владение активами (предприятию, как правило, не предоставляется кредит, если оно не располагает активами для обеспечения ссуды); состояние экономической конъюнктуры и перспективы ее развития (при выдаче кредита банк должен интересоваться экономической ролью и местом предприятия на рынке; чем продолжительнее срок ссуды, тем важнее экономический прогноз). Ответы на указанные вопросы банк получает не столько из официальных отчетов, сколько из дополнительных источников информации, в том числе в результате изучения реального положения дел на месте. Опираясь на официальную отчетность предприятий-заемщиков, банк должен оценить: ликвидность баланса; эффективность использования средств; состояние фондов и других активов предприятия; тенденции размещения дополнительных средств в различные активы Источником финансирования воспроизводства основных средств являются также заемные средства других предприятий, которые предоставляются предприятию на возмездной или безвозмездной основе. Займы предприятиям могут предоставляться также индивидуальными инвесторами (физическими лицами). Другими источниками финансирования воспроизводства основных средств являются бюджетные ассигнования из федеральных и местных бюджетов, а также из отраслевых и межотраслевых целевых фондов. Безвозмездное финансирование из этих источников фактически превращается в источник собственных средств. Вопрос о выборе источников финансирования капитальных вложений должен решаться с учетом многим факторов: стоимости привлекаемого капитала; эффективности отдачи от него; соотношения собственного и заемного капиталов, определяющего финансовое состояние предприятия; степени риска различных источников финансирования; экономических интересов инвесторов и заимодавцев.

|

,

, - величина валовой (товарной) продукции предприятия за рассматриваемый период.

- величина валовой (товарной) продукции предприятия за рассматриваемый период. .

. ,

, - средняя численность работников (рабочих) предприятия.

- средняя численность работников (рабочих) предприятия. ,

, - фондоотдача соответственно в отчетном и базисном периодах;

- фондоотдача соответственно в отчетном и базисном периодах; - фондоемкость соответственно в отчетном и базисном периодах;

- фондоемкость соответственно в отчетном и базисном периодах; - динамика фондоемкости, %;

- динамика фондоемкости, %; ,

, - фондовооруженность соответственно в отчетном и базисном периодах;

- фондовооруженность соответственно в отчетном и базисном периодах; ,

, - фондоотдача соответственно фактическая и по плану;

- фондоотдача соответственно фактическая и по плану; - фондоемкость соответственно фактическая и по плану;

- фондоемкость соответственно фактическая и по плану; ,

, - фондовооруженность соответственно фактическая и по плану.

- фондовооруженность соответственно фактическая и по плану. .

.