Классификация налогов. Рассмотрим классификацию налогов на примере налоговой системы России

Рассмотрим классификацию налогов на примере налоговой системы России. Все многообразие налогов, сборов, пошлин и других налоговых платежей можно сгруппировать по определенным критериям, то есть провести их классификацию. Существует несколько классификаций налогов в зависимости от критериев, которые при этом используются. 1. В зависимости от принадлежности к уровню власти и управления налоги делятся на федеральные, региональные и местные. 2. По способу взимания налоги подразделяются на прямые и косвенные. К прямым налогам относят подоходные и поимущественные налоги, те которые уплачиваются налогоплательщиком самостоятельно, прямо и непосредственно. Фактически при прямом налогообложении налогоплательщик и несёт бремя этого налога (налог на прибыль, налог на имущество и т.п.). Косвенным налог называется потому, что лицо, облагаемое этим налогом, перекладывает его на кого-то ещё, т.е. конечным носителем бремени такого налога будет не то лицо, которое по закону считается налогоплательщиком, а то, на которые переложен налог. Косвенные налоги – это налоги на потребление, они взимаются в виде надбавки к цене реализации товара, работ, услуг (акцизы, НДС). 3. В зависимости от наличия или отсутствия целевого режима расходования средств, полученных с помощью налогов, принято различать общие и целевые налоги. К общим относятся те налоги, которые в соответствии с действующим законодательством зачисляются в бюджет для покрытия общих расходов бюджета. Целевые налоги вводятся для финансирования конкретной категории расходов. 4. В зависимости от принципа, положенного в основу при определении адресата-получателя средств от данного налога налоги подразделяются на собственные (закрепленные) и регулирующие. Собственные (закрепленные) – это налоги, которые на длительный срок полностью или частично закрепляются за тем или иным бюджетом в качестве источников его финансирования. Так, например, налог на имущество физических лиц является местным налогом, средства от этого налога закреплены за местным бюджетом. Регулирующие – это налоги, отчисления от которых распределяются между уровнями бюджетной системы по нормативам, установленным на год или на долговременной основе. К регулирующим налогам относят, например, налог на прибыль организаций. 5. В зависимости от статуса налогоплательщика налоги делятся на налоги с физических лиц и налоги с юридических лиц. 6. В зависимости от источника уплаты налоги с юридических лиц делятся на: · налоги относимые на затраты (земельный налог, транспортный налог); · налоги, включаемые в продажную цену продукции (НДС, акцизы); · налоги, относимые на финансовый результат (прибыль до налогообложения). К этой группе, например, относится налог на имущество организаций; налоги на прибыль и за счет прибыли, остающийся в распоряжении организации (государственная пошлина). Для физических лиц источником уплаты налогов являются их доходы. 7. В зависимости объекта налогообложения налоги подразделяются на группы налогов, в которых объектом налогообложения является: · прибыль(доход); · реализация товаров, работ, услуг; · использование природных ресурсов; · имущество и т.д.

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС)

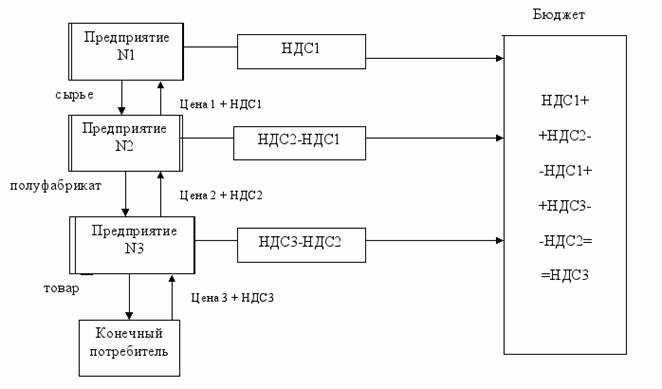

При изучении студенты узнают: 1. общий порядок исчисления НДС; 2. налогоплательщиков НДС; 3. объект налогообложения; 4. операции, не подлежащие налогообложению НДС; 5. определение налоговой базы; 6. налоговый период; 7. налоговые ставки; 8. сумму налога, предъявляемую продавцом покупателю. Счета-фактуры; 9. момент определения налоговой базы; 10. налоговые вычеты и порядок их применения; 11. порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг); 12. сумму налога, подлежащую уплате в бюджет; 13. порядок и сроки уплаты; 14. бухгалтерский учет расчетов по НДС. 3.1. Общий порядок исчисления НДС В налоговую систему России НДС был введен в 1992 г. Порядок исчисления и уплаты НДС определен в главе 21 НК РФ.НДС в самом общем виде представляет собой платеж, который вводится на каждой стадии процесса производства и реализации товара (работы, услуги) вплоть до конечного потребления. При этом на каждом этапе продвижения товара от производителя к конечному потребителю производится зачет ранее уплаченных поставщику (предъявленных поставщиком) сумм этого налога. В результате налогообложению подвергается лишь разность между ценой реализации произведенного товара (работы, услуг) и стоимостью материальных ресурсов, использованных в производственном процессе (добавленная стоимость). Таким образом, объектом налогообложения является не сама «добавленная стоимость», а весь оборот по реализации товаров (работ, услуг). Выделение же НДС достигается с помощью соответствующего механизма, при котором в бюджет перечисляется разница между суммой НДС, начисленной на весь объем реализации продукции (НДС покуп.), и суммой НДС, уплаченной поставщику (предъявленной поставщиком) товаров и услуг, составляющих издержки производства продукции (материальные затраты) (НДС постав.). Такой метод исчисления НДС называется косвенным, в отличие от прямого метода, при котором определяют добавленную стоимость и исчисляют сумму налога исходя из этой величины. Схема определения НДС приведена на рис.2. Пример. Пусть Цена 1=1000 руб., Цена 2=3000 руб. Тогда для предприятия №2 при косвенном способе расчета: 1. НДС покуп (НДС «исходящий») = Цена 2 * 0.18 = 3000 * 0.18 = 540 руб. 2. НДС постав (НДС «входящий») = Цена 1 * 0.18 = 1000 * 0.18 = 180 руб. 3. НДС в бюджет = 540 – 180 = 360 руб. При прямом способе расчета: 1. ДС = 3000 – 1000 = 2000 руб.2. НДС в бюджет = 2000 * 0.18 = 360 руб. Как видно из рисунка полную стоимость НДС (НДС3) оплачивает конечный потребитель.

|

Рис 2. Принципиальная схема определения и уплаты НДС.

Рис 2. Принципиальная схема определения и уплаты НДС.