Фискальная политика

В этой теме детально рассматривается механизм фискальной политики, варианты ее воздействия на параметры национальной экономики. Оцениваются возможности государства с помощью бюджетно-налоговой политики противодействовать конъюнктурным колебаниям совокупного спроса. Обсуждаются базовые ориентиры стабилизационной фискальной политики. É! Стратегические понятия Фискальная политика, мультипликатор правительственных закупок, мультипликатор налогов, недискреционная политика, дискреционная политика, встроенные (автоматические стабилизаторы), стимулирующая и сдерживающая политика, долгосрочные цели стабилизационной фискальной политики. Реалии сегодняшнего дня таковы, что правительство любой страны вмешивается в ход экономического процесса всеми доступными ему средствами, не ожидая автоматического «саморегулирования» экономики. В целях обеспечения сбалансированности экономического развития государство поддерживает определенный уровень занятости, ограничивает инфляцию, стимулирует экономический рост, обеспечивает равновесие платежного баланса.

Фискальная политика – меры правительства по изменению государственных расходов (G), налогообложения (Т) и состояния государственного бюджета, предпринимаемые в целях стабилизации и повышения эффективности национальной экономики. Фискальная политика – это политика регулирования правительством прежде всего совокупного спроса. Воздействуя хотя бы на один компонент совокупного спроса, государство в состоянии подтолкнуть спрос в сторону его расширения или наоборот, сдержать его. Например, путем снижения налогов с населения можно повысить потребление; изменение налогов на прибыль корпораций приведет к повышению инвестиций; посредством государственных расходов государство может стимулировать производство и инвестиционных и потребительских товаров. В результате, увеличивая или сокращая совокупный спрос на товары и услуги, государство влияет на объем произведенных в течение года конечных товаров и услуг (ВВП). При этом некоторые инструменты фискальной политики могут быть использованы для воздействия на совокупное предложение через влияние на уровень деловой активности (подробнее об этом в главе 3.3). Фискальная политика опирается на два основных инструмента: государственные расходы и налоги. Однако, мощность и направленность воздействия каждого из них, оказываемая на совокупный спрос и ВВП, разная. Так, снижение расходов правительства сокращает совокупный спрос, что в условиях рынка ведет к уменьшению производства, доходов и занятости. Рост правительственных расходов вызывает обратную реакцию: совокупный спрос увеличивается, производство расширяется, доходы растут, безработица сокращается. При этом государственные закупки, непосредственно присоединяясь к потребительским и инвестиционным расходам, оказывают такое же воздействие на экономику, что и инвестиции. Что касается трансфертных платежей, то они, участвуя в формировании личных доходов, отражаются на потреблении. Воздействие налогов на величину национального производства и

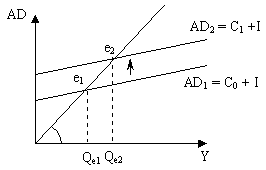

Снижение налогов увеличивает располагаемый доход и потребление. При этом, однако, надо иметь в виду, что абсолютное изменение уровня потребления зависит от предельной склонности к потреблению. Расширение совокупного спроса в результате увеличения потребления стимулирует рост объема производства, доходов, снижает уровень безработицы. Соответственно, рост налогов оказывает обратное действие: сокращение располагаемого дохода, потребления, совокупного спроса и соответственно уменьшение ВВП, доходов и рост безработицы. Графическое отображение влияния государственных закупок и налогов на национальный объем производства показано на рисунках

Поскольку налогообложение и правительственные расходы влияют на динамику доходов – расходов в экономике, оказываемое ими воздействие на совокупный спрос и ВВП сопровождается мультипликативным эффектом. Под влияние мультипликативного эффекта в результате роста государственных расходов ВВП увеличивается в большей степени, чем увеличились государственные расходы. Мультипликативный эффект связан с многократной реакцией потребления и инвестиций на однократное изменение правительственных расходов. Так увеличение государственных расходов повышает доход и ведет к росту потребления, что в свою очередь увеличивает доход, который способствует дальнейшему увеличению потребления и т.д. Таким образом, изменение объема государственных расходов приводит в движение процесс мультипликации национального дохода, идентичный тому, который осуществляется при изменении частных инвестиций. Совокупный эффект от роста правительственных расходов равен их приросту, умноженному на мультипликатор:

Убедительным примером действия эффекта мультипликатора служит опыт США 30-х годов ХХ века. Во время Великой депрессии администрация Рузвельта пошла на сознательное повышение государственных расходов и снижение налогов, что привело к значительному дефициту бюджета. Но в результате повышения расходов миллионы людей получили работу по строительству мостов, дорог, реконструкции правительственных зданий, озеленению городов и т.п. Получив работу и заработную плату, рабочие стал предъявлять спрос на товары и услуги. Повышение спроса привело к оживлению предпринимательской деятельности, к расширению инвестиций и производства продукции, что, в свою очередь, позволило увеличить число занятых в производстве, создать новые рабочие места. В конечном итоге эти меры привели к решению социальных (ликвидация безработицы), экономических (выход из кризиса, рост производства), финансовых (расширение доходной базы бюджета, дальнейшее снижение государственных расходов и дефицита бюджета) проблем. Таким образом, политика государственных расходов и налогов является действенным инструментом государственного регулирования экономики, направленного на стабилизацию экономического развития.

Обычно при проведении фискальной политики упор делается либо на изменении расходов, либо на изменении налогов. Выбор основного инструмента фискальной политики зависит, во-первых, от состояния экономики и стоящих перед правительством целей. В случае необходимости скорейшей стабилизации экономики государство прибегает к расходам, так как мультипликативный эффект от изменения правительственных расходов сильнее, чем от изменения налогов. Если главной целью выступает долгосрочный экономический рост, то правительство более широко использует налоги. Другим определяющим фактором при выборе инструмента фискальной политики выступает общий курс, проводимый правительством. Если это курс, ориентированный на сужение роли государства в экономике и делающий упор на рыночный механизм, то в фазе циклического спада снижаются налоги, а в фазе циклического подъема снижаются госрасходы. Однако в силу специфики самого механизма финансово-бюджетной системы имеются два варианта проведения стабилизационной политики: «активный» (дискреционная политика) и «пассивный» (недискреционная политика). Недискреционная политика основана на том, что налоговые поступления и значительная часть правительственных расходов связаны с активностью частного сектора и изменения экономической конъюнктуры автоматически вызывают изменения в относительных уровнях государственных расходах и налогов.

При перегреве экономики, когда величина фактического выпуска максимальна, налоговые поступления растут, что способствует сокращению совокупного спроса и сдерживает экономический подъем. Способность налоговой системы сокращать налоговые изъятия во время спада и повышать их в период подъема являются мощным автоматически действующим фактором, стабилизирующим экономику. Роль автоматических стабилизаторов выполняют и правительственные расходы. Общая сумма выплат пособий по безработице и по социальному обеспечению растет при спаде (по мере того, как люди начинают терять работу) и снижается при буме, когда наблюдается высокая занятость. Эти пособия являются трансфертами, то есть инъекциями. Их выплаты способствуют росту доходов, что стимулирует совокупный спрос именно тогда, когда последнего недостаточно для сохранения полной занятости. Уменьшение общей суммы выплат при буме оказывает сдерживающее влияние на экономику. Воздействие встроенных стабилизаторов не требует принятия специальных мер, а наступает в силу срабатывания ранее установленных правил. Правительство обнаруживает, что оно проводит конртциклическую политику, сглаживая и рецессии, и подъем. Таким образом, сама финансово-бюджетная система выступает важнейшим автоматическим стабилизатором. Причем возникающие в результате бюджетные излишки и дефициты выполняют функции автоматических амортизаторов колебаний совокупного спроса. Однако, встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВВП вокруг его потенциального уровня, а только смягчают размах этих колебаний. Поэтому встроенные стабилизаторы, как правило, сочетаются с мерами дискреционной фискальной политики.

Дискреционная фискальная политика – это сознательное изменение параметров фискальной политики в результате специальных решений правительства для обеспечения макроэкономической стабильности (снижения уровня безработицы и темпов инфляции, роста объема производства, улучшения состояния платежного баланса). Основными инструментами дискреционной фискальной политики являются: · Изменение объема налоговых изъятий путем введения или отмены налогов, налоговых льгот или изменения налоговой ставки. · Маневрирование размерами социальных трансфертов. Например, реализация социальных программ, которые включают в себя выплату пособий по старости, инвалидности, пособий малоимущим семьям и т.п. Эти программы позволяют поддерживать совокупный спрос и стабилизировать экономическое развитие, когда сокращаются доходы. · Изменение в объеме и структуре государственных закупок. С помощью системы госзакупок государство стимулирует деятельность частного бизнеса гарантированным рынком сбыта, отсутствие риска неплатежей, налоговыми льготами и т.п. Несмотря на то, что бюджетно-налоговая политика в послевоенный период активно используется правительствами практически всех стран для стабилизации экономики, споры вокруг нее не утихают. Насколько необходимо и целесообразно использовать фискальную политику для управления совокупным спросом? Какую цель иметь в качестве ориентира при ее проведении? Поскольку воздействие фискальной политики сопряжено с изменениям бюджетного дефицита и профицита, то ее влияние на совокупный спрос зависит от методов финансирования дефицита и направлений использования бюджетного излишка. Во время подъема экономики, который нередко сопровождается усилением инфляционного напряжения, правительство может направить свои усилия на образование бюджетного излишка. Стабилизационное воздействие этого излишка зависит от того будет ли он использован для погашения государственной задолженности или соответствующие денежные средства будут изъяты из обращения. Погашение госдолга за счет положительного сальдо означает поступление на рынок соответствующей денежной массы, что расширяет платежеспособность населения, а также вызывает снижение процентных ставок и стимулирует активность бизнеса, в результате чего антиинфляционный эффект частично нейтрализуется. Напротив «замораживание» бюджетного излишка ограничивает избыточное давление совокупного спроса и имеет существенный антиинфляционный эффект. Конечно, эти способы использования положительного сальдо бюджета могут комбинироваться. Рост бюджетного дефицита означает, что правительство проводит стимулирующую политику, результативность которой зависит от источников покрытия расходов, превышающих доходы. Дефицит бюджета может финансироваться с помощью займов в частом секторе или денежной эмиссией. В случае, если при государственном заимствовании общий объем расходов других секторов не уменьшается (в период спада склонность к инвестированию негосударственного сектора низка), то государственные займы приводят к росту совокупного спроса в экономике, в то же время в будущем возникнет проблема выплаты долгов.

Монетизация носит инфляционный характер, то есть ведет к росту цен. Однако, выпуск новых денег для покрытия дефицита бюджета не сопряжен с сокращением инвестиций и в этом смысле оказывает более существенное воздействие на совокупный спрос, чем рост государственных займов. Таким образом, ориентируясь на достижение положительных результатов в краткосрочном периоде, в долгосрочном периоде фискальная политика может приводить к отрицательным последствиям. Поэтому, в целях обеспечения стабильного развития экономики, операции финансирования дефицита бюджета и использования излишка должны быть согласованы с общей экономической и финансовой политикой государства. Еще одной серьезной проблемой выступает неизбежное запаздывание мероприятий бюджетно-налоговой политики. Отставание фискальной политики в значительной степени может быть отнесено на счет политического процесса. Решения об изменении параметров фискальной политики принимает правительство, однако введение этих решений в действие не возможно без их обсуждения и утверждения законодательным органом власти, то есть придания им силы закона. Эти обсуждения и утверждения могут потребовать длительного периода времени. К тому же, они вступают в действие, начиная только со следующего финансового года, что еще больше увеличивает лаг. За это период времени экономические условия могут полностью измениться. Проблема временных лагов отчасти связана с уровнем точности экономических прогнозов. Если бы экономисты обладали возможностью точно предсказывают перспективы развития экономики хотя бы на год вперед, применение инструментов фискальной политики вряд ли вызывало возражение, даже с учетом временных лагов. Однако рецессия и депрессия наступают без предварительного предупреждения. Таким образом, проблемы решаются по мере их возникновения. Однако, несмотря на то, что эффективность мероприятий фискальной политики в значительной степени снижается вследствие перечисленных выше обстоятельств, правительства не намерены оказываться от их использования. Это отчасти объясняется тем, что инструменты бюджетно-налоговой политики обладают мультипликативным эффектом, их применение дает достаточно предсказуемый результат (в сравнении, например, с инструментами денежно-кредитной политики), и, в отличие от последней, фискальная политика способна противостоять влиянию иррациональных волн пессимизма и оптимизма. Все это делает ее достаточно привлекательной для целенаправленного воздействия на экономику. В настоящее время, правительства многих стран при проведении фискальной политики ориентируются на достижение долгосрочных целей, таких как экономический рост и низкая инфляция. Для их достижения вырабатываются «твердые курсы», которые ограничивают свободу действий правительства в краткосрочной перспективе. В качестве целевых ориентиров такой фискальной политики достаточно часто выступает максимально допустимый размер бюджетного дефицита по отношению к ВВП (например, МВФ признает допустимым дефицит в пределах 2-3%). Сопутствующими параметрами могут также выступать динамика темпов роста государственных расходов и темпа роста ВВП; соотношение долг/ВВП и другие. Так, в России в 90-е годы, когда наблюдался серьезный спад в экономике, правительство проводило политику сокращения по всем направлениям госрасходов и увеличение налогов. Объяснение данной ситуации стоит искать в ориентации правительства на сокращение роли государства в российской экономике и стабилизацию бюджета. Поэтому главными целями при проведении фискальной политики выступали сокращение параметров госрасходы/ВВП и дефицита бюджета. В последние несколько лет в качестве базового ориентира фискальной политики выступает достижение и поддержание профицита госбюджета. В заключение стоит отметить, что применение инструментов фискальной политики требует не только учета фазы цикла, в которой находится национальная экономика или в которую она входит, но конкретных характеристик ее состояния в каждый данный момент – внутренних и внешних, в социальном и политическом контексте. А также тот факт, что эффективность фискальной политики в значительной степени зависит от способности правительства умело сочетать ее с другими инструментами государственного регулирования.

|

(где, Т - налоги;

G – государственные расходы;

AD- совокупный спрос;

Y - объем производства).

AD=C+I+G+ Xn

(С - потребительские расходы; I – инвестиции; Xn – чистый экспорт).

ΔG оказывает прямое воздействие на совокупный спрос.

ΔТ влияет косвенно, изменяя С и I, поскольку налоги не являются компонентом совокупного спроса.

(где, Т - налоги;

G – государственные расходы;

AD- совокупный спрос;

Y - объем производства).

AD=C+I+G+ Xn

(С - потребительские расходы; I – инвестиции; Xn – чистый экспорт).

ΔG оказывает прямое воздействие на совокупный спрос.

ΔТ влияет косвенно, изменяя С и I, поскольку налоги не являются компонентом совокупного спроса.

Рис. 5.1 Влияние государственных закупок Рис. 5.2 Влияние налогов на национальный

на национальный объем производства (ВВП) объем производства

Рис. 5.1 Влияние государственных закупок Рис. 5.2 Влияние налогов на национальный

на национальный объем производства (ВВП) объем производства

MG - мультипликатор государственных расходов

МРС– предельная склонность к потреблению.

MG - мультипликатор государственных расходов

МРС– предельная склонность к потреблению.

MT –мультипликатор налогов

MT –мультипликатор налогов