Индивидуальные приметы волн

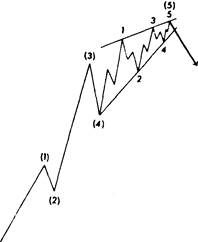

Сходство двух теорий проявляется также и в описании трех фаз бычьего рынка. Эллиот уделял мало места в своих работах тому, что называется индивидуальными приметами волн (wave personalities). Вопрос индивидуальных примет различных волн впервые был подробно рассмотрен в уже упомянутой выше книге Прехтера. Последний предлагает свою собственную интерпретацию взглядов Эллиота. Три психологические "фазы" бычьего рынка (описанные в главе 2) соответствуют "приметам" трех импульсных волн в теории Эллиота. Индивидуальные приметы волн знать довольно полезно, особенно когда отсчет волн не дает ясной картины. Также важно помнить, что они остаются неизменными - к какой бы иерархической степени не относилась волна. Волна 1. Почти половина всех первых волн зарождается у основания рынка и является не чем иным, как "отскоком" от наиболее низких уровней. Первая волна, как правило, наиболее короткая из пяти. Иногда она может быть достаточно динамичной - особенно если начинается от основных ценовых моделей основания рынка. Волна 2. Расстояние, пройденное волной 1, полностью или почти полностью покрывается ходом волны 2. Тем не менее последняя уверенно удерживается над уровнем основания первой волны, что приводит к образованию различных традиционных графических моделей - таких, например, как двойное или тройное основание или перевернутая модель "голова и плечи";. Волна 3. Третья волна, как правило, самая длинная и динамичная (во всяком случае на рынке обыкновенных акций). Пересечение волной 3 уровня вершины первой волны регистрирует все типы классических прорывов и сигналы к открытию длинных позиций - в полном соответствии с теорией Доу. Буквально все технические системы, следующие за тенденцией, к этому моменту уже вступили в игру на повышение. На третью волну приходится самое значительное увеличение объема торговли, в это время на графиках появляются многочисленные пробелы. Не удивительно, что шансы растяжения у третьей волны самые большие (см. след. раздел). Волна 3 никогда не может быть самой короткой волной из пяти. К этому времени даже результаты фундамен- ^ тального анализа выглядят оптимистично. Волна 4. Четвертая волна имеет, как правило, сложное строение. Как и волна 2, она представляет собой фазу коррекции или консолидации, однако отличается от последней своим строением (см. раздел, посвященный "правилу череда- \ вания"; далее в этой главе). ^о_дремя четвертой волныла-i-графиках часто появляются треугольникиТ^бТласно^важней- ' шему правилу теории волн, основание волны 4 никогда-де j перекрывает вершину первой волны. Волна 5. На фондовом рьйнее волна 5 обычнегораздо менее динамична, чем третья. На товарных же рынках она часто самая длинная и более всего подвержена растяжению. Во время пятой волны многие подтверждающие технические индикаторы - например, OBV - начинают отставать от движения цен. Также-в—зто-дремя—на.-некаторых-ебцилляторах начинают появляться отрицательные расхождения, предупреждая о возможном приближении рынка к вершине. Волна А. Волна А, соответствующая фазе коррекции, редко интерпретируется правильно. В ней часто склонны видеть простое отступление цены вниз при тенденции повышения. Наиболее убедительным сигналом того, что на самом деле изменение более серьезно, является разбиение волны А на пять меньших волн. Заметив к этому времени несколько расхождений осцилляторов в ходе предшествующего роста цен, внимательный аналитик может также увидеть некоторый сдвиг в изменениях объема. Теперь увеличение объема может приходиться на падение цен, а не на их рост (хотя это и не обязательно). Волна В. Эта волна отражает "отскок" цен вверх при новой нисходящей тенденции. Для нее характерен низкий объем. Появляется последняя возможность покинуть старые длинные позиции, сохранив достоинство. Рынок также предоставляет еще одну возможность открыть новые короткие позиции. В зависимости от конкретного типа коррекции (см. раздел в данной главе, посвященный корректирующим волнам) оживление рынка может подвергнуть проверке прежние максимумы (при этом образуется двойная вершина) или даже перекрыть их, прежде чем цены возобновят падение. Волна С. Появление этой волны уже не оставляет никаких сомнений в том, что восходящая тенденция закончилась. В зависимости от типа происходящей коррекции, волна С часто опускается намного ниже основания волны А, демонстрируя все типы классических сигналов к открытию коротких позиций, известных в техническом анализе. В частности, при проведении линии тренда под основаниями волны 4 и волны А на графике иногда появляется хорошо знакомая модель "голова и плечи". РАСТЯЖЕНИЕ ВОЛН В идеальных условиях тенденция роста складывается из пяти волн. Тем не менее случается, что одна из импульсных волн растягивается. Другими словами, волны 1, 3 или 5 принимают удлиненную форму, разбиваясь на пять дополнительных волн. На рис. 13.4 хорошо видны конфигурации волн для каждого случая. В первом - самом редком -растягивается волна 1. Во втором случае - наиболее распространенном на рынке ценных бумаг - растягивается третья волна. В третьем случае, наиболее типичном для товарных рынков, вытягивается волна 5. В последнем примере распознать, какая именно волна растягивается, трудно, поскольку все пять импульсных волн имеют одинаковую длину. В такой ситуации нужно просто помнить, что девятиволновая конфигурация, в которой все импульсные волны имеют одинаковые пропорции, показывает то же самое, что и завершенный пятиволновый рост. Феномен растяжения волны обладает некоторыми про- гностическими функциями. Во-первых, растягиваться должна только одна из импульсных волн. Кроме того, остальные две (т.е. те, которые не растягиваются), как правило, сохраняют одинаковые параметры по времени и протяженности. Таким образом, если растягивается волна 3, волна 5 останется короткой и, скорее всего, примет параметры волны 1. Если волны 1 и 3 не растянуты, весьма вероятно, что вытянется волна 57.

Рис. 13.4. Наконец, необходимо упомянуть здесь о таком явлении как "двойная коррекция" растянутых пятых волн. Под этим понимают трехволновое падение цен до уровня исходной точки растяжения, происходящее после того, как растяжение завершилось. Затем следует оживление, в ходе которого цены возвращаются к вершине растянутой волны. От этой точки тенденция роста либо возобновляется, либо образует вершину рынка - в зависимости от ее места в более высоком по иерархии рыночном цикле. На рис. 13.5 показан пример "двойной коррекции" для бычьего рынка.

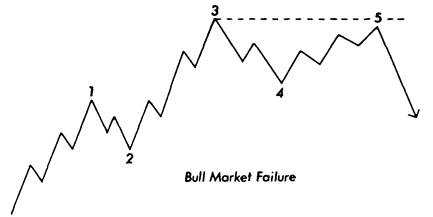

Рис. 13.5 "Двойная коррекция" на бычьем рынке. Диагональные треугольники и "неудачи "; Импульсные волны могут образовывать еще два типа моделей - диагональные треугольники и "неудачи"; (failures). На рис. 13.6 и 13.7 приведены примеры диагонального треугольника. Такая конфигурация обычно появляется на пятой, заключительной волне. Фактически она является моделью типа клин. Как вы помните, рассматривая различные графические модели в главе 6, мы отмечали, что восходящий клин всегда является медвежьим, в то время как нисходящий клин - всегда бычий. Модель имеет пять волн, каждая из которых подразделяется на три. Обратите внимание, что линии тренда сходятся. Прорыв более крутой линии тренда обычно свидетельствует о значительном повороте рынка. На рис. 13.8 и 13.9 показан пример модели "неудача". Последняя также проявляется в пятой, последней волне. На бычьем рынке, например, волна 5 разбивается на требуемые пять волн, но так и не достигает вершины волны 3. На медвежьем рынке волна 5 не опускается ниже основания волны 3. Обратите внимание, что конфигурация "неудача" теории волн Эллиота сходна с моделями, более известными как двойная вершина или двойное основание.

Рис. 13. 6 Диагональный треугольник (восходящий клин). Рис. 13. 7 Диагональный треугольник (нисходящий клин). КОРРЕКТИРУЮЩИЕ ВОЛНЫ До сих пор мы говорили, в основном, об импульсных волнах, которые совпадают с направлением основной тенденции. Теперь мы переходим к корректирующим волнам. Как правило, волны этого типа менее четко определены, и поэтому их выявление и анализ затруднен. Впрочем, им присуща одна характерная черта: корректирующие волны никогда не подразделяются на пять волн. За исключением треугольников, типичная корректирующая волна состоит из трех волн. Корректирующие волны образуют четыре модели: зигзаги (zig-zags), плоские волны (Hats), треугольники, двойные и тройные тройки (double and triple threes).

Рис. 13. 8 Модель "неудача" на бычьем рынке. Рис. 13.9 Модель "неудача" на медвежьем рынке.

|