Відповіді. Тема 9.Грошовий ринок та монетарна політика

Тема 9. Грошовий ринок та монетарна політика 1. Методичні поради до вивчення теми З даної теми передбачається вивчення таких питань: — механізм функціонування грошового ринку; — банківська система і грошова пропозиція; — грошово-кредитне регулювання економіки; — модель IS — LM. Для самостійного вивчення теми пропонується література: 2, Мета теми — надати студентам можливість вивчити механізм функціонування грошового ринку, вплив на нього банківської системи та монетарної політики, а також основи побудови моделі IS — LM. Основними параметрами грошового ринку є грошова пропозиція і грошовий попит. Вони являють собою реальну грошову масу і обчислюються на основі ділення номінальної грошової маси (М) на ціни за формулами: пропозиція — М s (М / Р), попит — M d (М / Р). Крім того, важливим параметром грошового ринку є ціна грошей, тобто відсоткова ставка (n). Грошова пропозиція складається з різних форм грошових активів. Залежно від рівня ліквідності всі вони об’єднуються зростаючим підсумком в окремі грошові агрегати: МО = готівкові гроші (гроші поза банками); М1 = МО + кошти на поточних та розрахункових рахунках; М2 = М1 + строкові депозити; М3 = М2 + кошти клієнтів за трастовими операціями банків. Грошова пропозиція не залежить від відсоткової ставки, а може змінюватися Національним банком згідно з цілями монетарної політики. Тому в графічній моделі грошової пропозиції її крива набирає вигляду вертикальної лінії [15, с. 197]. Більш складною категорією є грошовий попит, який складається з двох елементів: попит на гроші для угод (трансакційний попит) — М d 1 і попит на гроші як активи (спекулятивний попит) — М d 2. Попит на гроші для угод випливає з їхньої функції виступати як платіжний засіб. Тому його величина прямо залежить від реального доходу і обернено — від швидкості обертання грошей (V). Звідси випливає формула попиту:

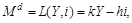

Отже, попит на гроші для угод теж не залежить від відсоткової ставки. Тому в графічній моделі крива цього попиту прибирає вигляд вертикальної лінії [15, с. 197]. Попит на гроші як активи випливає з їх функції виступати засобом збереження вартості. Щоб зрозуміти, від чого залежить цей попит, слід розглянути, як приклад, два альтернативних варіанти зберігання вартості: 1) у формі грошей, 2) у формі облігацій, які належать до негрошових активів. Порівнюючи ці два види активів, треба враховувати їх переваги й недоліки. Перевагою грошей як засобу зберігання вартості є висока ліквідність, але вони не приносять дохід їх власникам. Переваги облігацій полягають у тому, що вони приносять дохід у формі відсотка, але мають низьку ліквідність. Для вирішення альтернативи, в якій формі зберігати вартість, власники портфеля фінансових активів враховують відсоткову ставку. Вона визначає, з одного боку, рівень доходу від облігації, а з іншого — втрати доходу від зберігання вартості у формі грошей на відміну від їх зберігання у формі облігацій. Величина цих втрат є альтернативною вартістю зберігання грошей. Чим вища відсоткова ставка, тим більші втрати від зберігання вартості в формі грошей, тим менший попит на гроші і більший — на облігації. Це свідчить про те, що попит на гроші як активи перебуває в оберненій залежності від відсоткової ставки. Тому на графіку крива цього попиту прибирає вигляд від’ємно похилої лінії [15, с. 200]. Отже, сукупний попит — це реальна грошова маса, яка необхідна економічним суб’єктам для оплати угод та в якості активів. Виходячи з попереднього аналізу, функцію грошового попиту можна записати таким чином:

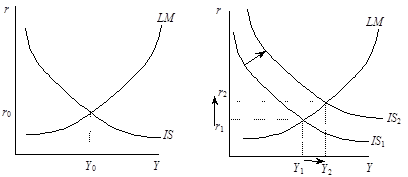

де k та h — коефіцієнти еластичності грошового попиту відповідно за доходом та відсотковою ставкою. Спираючись на визначення грошової пропозиції і грошового попиту, можна побудувати графічну модель грошового ринку (рис. 9.1).

Рис. 9.1. Модель грошового ринку

На рис. 9.1 похила лінія М d — це крива сукупного грошового попиту. Її особливість полягає у тому, що вона зміщена вправо від вертикальної осі на певну відстань (див. стрілку). Таке зміщення відображає величину попиту на гроші для угод, який не залежить від відсоткової ставки. Завдяки цьому крива M d отримує здатність відображати весь грошовий попит. Вертикальна лінія Якщо припустити, що Нацбанк збільшив грошову пропозицію, то її крива зміститься в положення 1) перевищення пропозиції над попитом викликає появу надлишкових грошей, які спрямовуються на придбання облігацій; 2) надлишкові гроші збільшують попит на облігації, що підвищує їх ціну; 3) зростання цін на облігації викликає зниження відсоткової ставки, що випливає із її формули:

де відсотковий дохід є фіксованою величиною. Тому в разі зростання цін на облігації відсоткова ставка падає. На рис 9.1 вона зменшиться до n 2, що збільшить грошовий попит до рівня грошової пропозиції і врівноважить грошовий ринок. Нацбанк регулює грошову пропозицію через комерційні банки. щоб зрозуміти роль комерційних банків у формуванні грошової пропозиції, слід враховувати, що вони виконують дві основні функції: 1) залучення грошей на депозит, 2) надання кредитів. Зв’язок між цими функціями спирається на розподіл залучених коштів на дві частини. Перша — відрахування в банківські резерви (R), які складаються з двох компонентів: 1) обов’язкових резервів, норма яких регламентується Нацбанком, 2) додаткових резервів, що їх комерційні банки створюють самостійно. Загальна норма банківських резервів визначається відносно депозитних грошей (D) за формулою rr = R / D. Друга — кредитні гроші (МС), які обчислюються як різниця між депозитними грошима і банківськими резервами за формулою Головна особливість комерційних банків полягає в тому, що, залучаючи початково на депозит певні суми грошей, вони володіють здатністю створювати нові депозити. Це означає, що між початковим приростом депозитних грошей

У наведеній схемі банк № 1 залучив на свій депозит 100 грн. нових грошей. Із цієї суми він 20 грн. відрахує в банківські резерви. Решта — 80 грн. — буде використана для надання кредитів. Згідно з дорученням клієнтів банку № 1 ця сума буде переказана в банк № 2 на розрахунковий рахунок продавців товарів, що їх закуповують клієнти. Банк № 2, у свою чергу, розподіляє приріст своїх депозитів за аналогічною схемою. Оскільки у кожного наступного банку приріст депозитних грошей зменшується порівняно з попереднім, то цей процес має певну межу. У нашому прикладі початкове збільшення депозитних грошей на 100 грн. у підсумку дозволило банківській системі створити депозитних грошей на суму 500 грн. На цю величину збільшується грошова пропозиція. Здатність банківської системи примножувати початкову величину депозитних грошей визначається депозитним мультиплікатором, який перебуває в оберненій залежності від резервної норми і обчислюється за формулою До цього часу ми розглядали спрощену модель грошової пропозиції, яка складається лише із депозитних грошей, тобто

де Грошово-кредитне регулювання економіки здійснює Нацбанк за допомогою монетарної політики. Теоретичною базою монетарної політики слугує монетаристська теорія, в основі якої лежить кількісне рівняння: Згідно з монетаристською теорією, швидкість обертання грошей (V) є стабільною, а можливі її зміни можна легко передбачити. За цих умов держава, регулюючи грошову масу (М), може цілеспрямовано впливати на номінальний ВВП, тобто на добуток Монетаристська теорія істотно відрізняється від кейнсіанської стосовно передатного механізму, на основі якого монетарна політика впливає на економіку. У кейнсіанців цей механізм передбачає вплив грошової маси на відсоткову ставку та інвестиції, які у підсумку змінюють реальний ВВП. У монетаристів передатний механізм простіший. Схематично він виглядає так:

Як видно зі схеми, грошова маса впливає не лише на інвестиції, а й на всі компоненти сукупного попиту. При цьому, згідно з монетаристською теорією, вплив сукупного попиту на реальний ВВП забезпечується лише в короткостроковому періоді, а в довгостроковому — він викликає лише зростання цін. Прихильники монетаризму вважають, що гроші є головним засобом регулювання економіки, а фіскальна політика є неефективною. Це пояснюється тим, що стимулювальна фіскальна політика, яка породжує бюджетний дефіцит і використовує для його фінансування державні позички, підвищує відсоткову ставку і викликає ефект витіснення інвестицій, внаслідок чого її вплив на економіку вважається несуттєвим. Монетарна політика — це сукупність певних цілей та інструментів їх досягнення. Цілі монетарної політики поділяються на кінцеві (економічне зростання, повна зайнятість, стабільність цін) та проміжні (грошова пропозиція, відсоткова ставка, валютний курс). За допомогою проміжних цілей Нацбанк впливає на кінцеві цілі. Основною проміжною ціллю є грошова пропозиція. На її динаміку Нацбанк впливає трьома головними методами. Перший — операції з державними цінними паперами. В процесі цих операцій Нацбанк купує державні облігації у юридичних та фізичних осіб або продає їх. При купівлі цих облігацій продавці їх отримують гроші, на величину яких збільшується грошова база. Протилежний результат досягається при продажу облігацій. Другий — зміна норми обов’язкових резервів. За підвищення цієї норми зменшується грошовий мультиплікатор, що адекватно зменшує вплив грошової бази на грошову пропозицію. І навпаки. Третій — зміна облікової ставки, згідно з якою Нацбанк надає кредити комерційним банкам. Змінюючи облікову ставку, Нацбанк регулює попит комерційних банків на свої кредити, що адекватно впливає на величину грошей, залучених банками на депозит, і в остаточному підсумку — на грошову пропозицію. Залежно від умов функціонування економіки Нацбанк може застосовувати різну політику. Так, в умовах неповної зайнятості, коли виникає необхідність стимулювати ділову активність, застосовують політику дешевих грошей. З цією метою збільшується грошова пропозиція і завдяки цьому знижується відсоткова ставка. В умовах інфляційного зростання, коли постає необхідність стримувати ділову активність, Нацбанк застосовує політику дорогих грошей, зменшуючи грошову пропозицію і підвищуючи відсоткову ставку. Пріоритетною функцією монетарної політики є антиінфляційна. Згідно з кількісним рівнянням Набагато складнішою стає антиінфляційна діяльність Нацбанку в умовах стагфляції. Щоб стримати інфляцію, він повинен застосовувати політику дорогих грошей. Але така політика одночасно може спричиняти ще більше падіння виробництва. За цих умов перед монетарною політикою постає альтернатива: стримання інфляції чи підвищення рівня зайнятості. За різних умов ця альтернатива вирішується по-різному. Досі розглядалися умови рівноваги окремо на товарному та грошовому ринках. В дійсності економічна рівновага — це рівновага на обох ринках одночасно. Аналітичним засобом поєднання двох ринків на умовах рівноваги є модель IS — LM. Двома її складовими є крива IS (інвестиції — заощадження) та крива LM (ліквідність — гроші). Крива IS відображає зв’язок між реальною відсотковою ставкою (r) і доходом (Y) в умовах рівноваги на товарному ринку. Крива LM відображає зв’язок між Y і r в умовах рівноваги на грошовому ринку. Оскільки відсоткова ставка впливає на товарний ринок (через інвестиційний попит) і одночасно є елементом грошового ринку, то завдяки цьому вона пов’язує між собою обидва ринки. Модель Криву IS можна побудувати на основі синтезу моделі «кейнсіанський хрест» графіка інвестиційного попиту (рис. 9.2).

Рис. 9.2. Побудова кривої IS

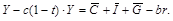

Припустімо, що відсоткова ставка зросла від Виведемо алгебраїчну модель кривої IS, спираючись на такі рівняння:

Об’єднаймо ці рівняння в одне, в якому замість

Перенесемо Y із правої частини рівняння в ліву:

Розв’язавши рівняння відносно Y, отримаємо:

Для спрощення рівняння суму автономних видатків

Тепер перейдемо до кривої LM, яку можна побудувати на основі синтезу моделі «кейнсіанський хрест» та графіка грошового ринку (рис. 9.3). Припустімо, що дохід збільшився від Виведемо алгебраїчну модель кривої LM на основі рівняння рівноваги на грошовому ринку. Пригадаймо, що грошовий попит визначається за формулою Тоді рівновага на грошовому ринку виглядає так:

Рис 9.3. Побудова кривої LM

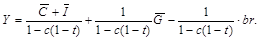

Тепер можемо поєднати на одному графіку криві IS та LM (рис. 9.4).

Рис. 9.4. Рівновага в Рис. 9.5. Стимулювальна

Рис. 9.6. Стимулювальна монетарна політика

На рис. 9.4 економічна рівновага в моделі IS — LM — це точка, в якій перетинаються обидві криві. Ця точка визначає відсоткову ставку (r 0) і дохід (Y 0), які відповідають умовам рівноваги як на товарному, так і грошовому ринках. У точці рівноваги фактичні видатки дорівнюють запланованим, а грошовий попит — грошовій пропозиції. Модель IS — LM використовують для пояснення впливу фіскальної і монетарної політики на дохід у короткостроковому періоді з припущенням, що ціни є стабільними. при цьому треба брати до уваги, що в даній моделі до екзогенних змінних належать державні закупівлі, чисті податки і грошова пропозиція, а до ендогенних — дохід і відсоткова ставка. Це визначає характер впливу фіскальної та монетарної політики на криві IS i LM. У разі застосування стимулювальної фіскальної політики відбувається збільшення доходу і зростання відсоткової ставки, що з урахуванням ефекту витіснення переміщує криву IS вгору (рис. 9.5). Із застосуванням стимулювальної монетарної політики відбувається зниження відсоткової ставки і збільшення доходу, що переміщує криву LM вниз (рис. 9.6). Модель IS — LM пояснює не лише автономний вплив фіскальної та монетарної політики на економіку. Оскільки об’єктами їх впливу є однакові ендогенні змінні (Y, r), то завдяки цьому модель IS — LM дає можливість узгоджувати між собою дію окремих складових макроекономічної політики. 2. Термінологічний словник Альтернативна вартість зберігання грошей — дохід, що його втрачають власники портфеля фінансових активів через зберігання вартості в формі більш ліквідних активів порівняно з її зберіганням у формі менш ліквідних активів. Банківські резерви — частина депозитних грошей, які комерційні банки зберігають у формі безвідсоткових вкладів у Нацбанку і в формі готівки у власній касі. Відсотковий дохід — дохід, який нараховується за надання грошей у позичку. Грошова маса — кількість номінальних грошей в обігу. Грошова база — гроші високої ефективності, за зміни яких мультиплікативно змінюється грошова маса. Грошові агрегати — окремі сукупності грошових активів, які різняться між собою рівнем ліквідності. Грошовий мультиплікатор — коефіцієнт, який відображає, на скільки одиниць змінюється грошова маса за зміни грошової бази на одиницю. Депозитні гроші — грошові кошти, які залучаються банківською системою з метою їх використання для здійснення активних операцій. Депозитний мультиплікатор — коефіцієнт, який відображає, на скільки одиниць змінюється грошова маса за початкової зміни депозитних грошей на одиницю. Ліквідність — здатність активів виступати як платіжний засіб або перетворюватися в цей засіб без втрати своєї номінальної вартості. Політика дешевих грошей — монетарна політика, спрямована на зниження відсоткової ставки з метою стимулювання ділової активності. Політика дорогих грошей — монетарна політика, спрямована на підвищення відсоткової ставки з метою стримання ділової активності. Попит на гроші для угод — попит на гроші, що використовуються як платіжний засіб. Попит на гроші як активи — попит на гроші, що використовуються як засіб збереження вартості. Поточні рахунки (депозити) — безстрокові внески в ощадні установи. Строкові депозити — внески в ощадні установи, які можуть вилучатися їх власниками у встановлений термін без втрати відсотків. Швидкість обертання грошей — кількість разів витрачання грошової одиниці протягом року в процесі економічного кругообігу. 3. Практичні завдання Початковий приріст депозитів комерційного банку № 1 становить 100 грн., а його банківські резерви збільшилися на 20 грн., Готівкові гроші = 350 грн., строкові депозити = 250 грн., поточні рахунки = 200 грн., розрахункові рахунки = 300 грн., кошти клієнтів за трастовими операціями банків = 150 грн. Чому дорівнює агрегат М2? У базовому періоді Y = 1200 грн., а грошовий попит = 200 грн. В аналізованому періоді дохід збільшився на 5%, а швидкість обертання грошей не змінилася. Чому дорівнює попит на гроші в аналізованому періоді? Резервна норма = 0,15; коефіцієнт готівки = 0,25. На яку величину Нацбанк повинен збільшити грошову базу, щоб грошова пропозиція зросла на 312,5 грн.? Депозитні гроші комерційного банку № 1 збільшилися на 200 грн., rr = 0,2, cr = 0. На яку суму може надати кредит банк № 2? Депозитні гроші комерційного банку № 1 збільшилися на 100 грн., rr = 0,2, cr = 0,25. На яку суму може надати кредит банк № 2? У базовому році рівноважна n = 10 %, ціна облігації = 20 грн. В аналізованому році попит на облігації збільшився на 5 %, а еластичність ціни облігацій за попитом = 0,4. Чому дорівнює рівноважна відсоткова ставка в аналізованому році? Грошовий агрегат М1 = 500 грн., поточні рахунки = 100 грн., розрахункові рахунки = 120 грн., строкові депозити = 150 грн. Чому дорівнює агрегат МО? У базовому році відсоткова ставка по облігаціях = 24 %, ціна облігацій = 100 грн. В аналізованому році ціна облігацій зросла на 20 %. Чому дорівнює відсоткова ставка по облігаціях в аналізованому році? попит і пропозиція на грошовому ринку дорівнюють відповідно 226 і 200 грн.; rr = 0,2; cr = 0,3. На яку величину потрібно початково збільшити грошову базу, щоб урівноважити грошовий ринок без зміни відсоткової ставки?

|

, або

, або  .

.

— це початкова крива грошової пропозиції. Перетин кривих M d і

— це початкова крива грошової пропозиції. Перетин кривих M d і  . За даної відсоткової ставки

. За даної відсоткової ставки

і створеними депозитами існує не проста, а помножена, тобто мультиплікативна, залежність. Механізм примноження депозитних грошей можна розглянути за допомогою схеми, в якій

і створеними депозитами існує не проста, а помножена, тобто мультиплікативна, залежність. Механізм примноження депозитних грошей можна розглянути за допомогою схеми, в якій

. Згідно з наведеною схемою, депозитний мультиплікатор дорівнює 5, тобто (1/0,2). Якщо резервна норма встановлена, то можна обчислити приріст грошової пропозиції за формулою

. Згідно з наведеною схемою, депозитний мультиплікатор дорівнює 5, тобто (1/0,2). Якщо резервна норма встановлена, то можна обчислити приріст грошової пропозиції за формулою

, а

, а  . Насправді грошова пропозиція включає як депозитні, так і готівкові гроші (МВ), тобто

. Насправді грошова пропозиція включає як депозитні, так і готівкові гроші (МВ), тобто  За цих умов певна частка грошей, що їх залучають комерційні банки, вилучається в формі готівки. З урахуванням цього зміна грошової пропозиції визначається за формулою

За цих умов певна частка грошей, що їх залучають комерційні банки, вилучається в формі готівки. З урахуванням цього зміна грошової пропозиції визначається за формулою  де Н — грошова база (гроші високої ефективності), яка дорівнює сумі готівкових грошей та банківських резервів

де Н — грошова база (гроші високої ефективності), яка дорівнює сумі готівкових грошей та банківських резервів

— грошовий мультиплікатор. Останній визначається за формулою

— грошовий мультиплікатор. Останній визначається за формулою ,

, — коефіцієнт готівки, який відображає відношення готівкових грошей до депозитних грошей:

— коефіцієнт готівки, який відображає відношення готівкових грошей до депозитних грошей:

Спираючись на це положення, М. Фрідмен, який є засновником монетаристської теорії, запропонував встановити «монетарне правило», за яким грошова маса має щорічно збільшуватися такими самими темпами, що й темп приросту реального ВВП.

Спираючись на це положення, М. Фрідмен, який є засновником монетаристської теорії, запропонував встановити «монетарне правило», за яким грошова маса має щорічно збільшуватися такими самими темпами, що й темп приросту реального ВВП.

ціна є функцією трьох чинників:

ціна є функцією трьох чинників:  Головним серед них є грошова маса (М), яку контролює Нацбанк. В умовах економічного зростання і невисокої інфляції Нацбанк, регулюючи грошову масу і прогнозуючи Y і V, отримує можливість забезпечувати досягнення цільового рівня

Головним серед них є грошова маса (М), яку контролює Нацбанк. В умовах економічного зростання і невисокої інфляції Нацбанк, регулюючи грошову масу і прогнозуючи Y і V, отримує можливість забезпечувати досягнення цільового рівня  б) крива IS в) крива інвестиційного попиту

б) крива IS в) крива інвестиційного попиту до

до  . Згідно з інвестиційною функцією (

. Згідно з інвестиційною функцією ( ), інвестиції скоротяться від

), інвестиції скоротяться від  до

до  (графік інвестиційного попиту). Це викличе зменшення сукупних видатків з

(графік інвестиційного попиту). Це викличе зменшення сукупних видатків з  до

до  і доходу від

і доходу від  до

до  («кейнсіанський хрест»). Крива IS підсумовує зазначені зміни. Вона прибирає вигляд від’ємно похилої лінії і свідчить про обернену залежність між від-

(«кейнсіанський хрест»). Крива IS підсумовує зазначені зміни. Вона прибирає вигляд від’ємно похилої лінії і свідчить про обернену залежність між від-

підставимо

підставимо

позначимо як

позначимо як  і врахуємо, що вираз

і врахуємо, що вираз  є мультиплікатором видатків

є мультиплікатором видатків  Звідси випливає спрощений варіант моделі кривої IS:

Звідси випливає спрощений варіант моделі кривої IS:

до

до  . Крива LM підсумовує зазначені зміни. Вона набирає вигляд додатньо похилої лінії і свідчить, що між доходом і відсотковою ставкою існує пряма залежність.

. Крива LM підсумовує зазначені зміни. Вона набирає вигляд додатньо похилої лінії і свідчить, що між доходом і відсотковою ставкою існує пряма залежність.

Розв’язавши це рівняння відносно r, отримаємо алгебраїчну модель кривої LM:

Розв’язавши це рівняння відносно r, отримаємо алгебраїчну модель кривої LM: