Головна сторінка Випадкова сторінка

КАТЕГОРІЇ:

АвтомобіліБіологіяБудівництвоВідпочинок і туризмГеографіяДім і садЕкологіяЕкономікаЕлектронікаІноземні мовиІнформатикаІншеІсторіяКультураЛітератураМатематикаМедицинаМеталлургіяМеханікаОсвітаОхорона праціПедагогікаПолітикаПравоПсихологіяРелігіяСоціологіяСпортФізикаФілософіяФінансиХімія

ШКОЛЬІ.

Дата добавления: 2015-10-19; просмотров: 1965

|

|

Существуют следующие исторические формы кредитных денег:

1. Вексель — долговое обязательство частного лица.

2. Банкнота — долговое обязательство банка.

3. Чек — приказ владельца банковского счета своему банку списать указанную в чеке сумму со счета и выдать ее чекодателю. В развитой рыночной экономике с помощью чеков и их более продвинутого аналога — дебетовых пластиковых карточек — оплачивается 60—70% покупок.

Чеки выписываются только против счетов до востребования, потому что это единственный вид банковского вклада, с которого можно в любой момент снимать деньги. Такие счета поэтому называются еще чековыми депозитами. Классические чековые счета являются беспроцентными.

5.3. Измерение денежной массы. Денежные агрегаты

Практически полная функциональная равноценность наличных денег и чековых счетов еще в 30-е годы нашего века побудила включить вклады до востребования в понятие «деньги». В современной же развитой рыночной экономике, кроме того, существует много других финансовых активов, которые могут выполнять функции денег с разной степенью эффективности и надежности. Различная комбинация этих активов получила название агрегатов денежной массы, или денежных агрегатов.

Денежные агрегаты — различные показатели объема денежной массы, используемые центральным банком страны.

Критерием включения того или иного актива в определенный денежный агрегат является ликвидность этого актива.

Ликвидность — относительная легкость и быстрота, с которой финансовый актив выполняет функцию платежного средства. Чем выше трансакционные издержки, связанные с приобретением товаров и услуг с помощью данного финансового актива, тем ниже ликвидность этого актива.

Ø В денежный агрегат Ml включаются активы, которые в любое время без всяких ограничении могут быть использованы в качестве платежного средства, т.е. обменивающиеся на товары и услуги с нулевыми трансакционными издержками. Такие активы называются абсолютно ликвидными (доходность абсолютно ликвидных активов тоже равна нулю):

Ml = Наличные деньги в обращении + Чековые депозиты.

Ø В денежный агрегат М2 помимо активов, входящих в Ml, включаются другие активы, которые менее ликвидны и потому называются «почти деньги». Пониженная ликвидность таких активов связана с тем, что они не могут быть напрямую использованы для оплаты товаров и услуг из-за различных ограничений (наличие оговоренных сроков вклада и др.). Поскольку неабсолютная ликвидность означает, что владельцу подобного рода активов при покупке товаров и услуг придется понести трансакционные издержки (в виде потерянных процентов, штрафа за досрочное изъятие денег со счета, затрат времени и т.п.), то в качестве компенсации за пониженную ликвидность по таким активам платится доход в виде процента:

М2 = М 1 + Сберегательные вклады + Срочные вклады.

Ø Точно так же строятся и более крупные денежные агрегаты (МЗ и т.д.). Количество агрегатов произвольно определяется центральным банком. Так, в ФРГ и Японии рассчитываются два агрегата, в Великобритании — три, в США и в России — четыре.

Принципы построения денежных агрегатов:

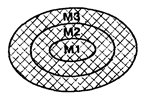

1. Каждый последующий агрегат включает в себя все предыдущие плюс еще некоторую группу активов (рис 5.2).

Рис.5.2. Принцип построения денежных агрегатов

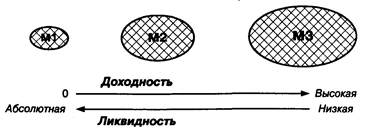

2. По мере продвижения от агрегата с меньшим индексом к агрегату с большим индексом средняя ликвидность входящих в него активов убывает, поскольку продвижение от менее крупного агрегата к более крупному означает последовательное включение в денежную массу все менее ликвидных активов.

3. По мере продвижения от агрегата с меньшим индексом к агрегату с большим индексом средняя доходность входящих в него активов возрастает, поскольку чем ниже ликвидность актива, тем выше должна быть компенсация в виде процентного дохода. Поэтому продвижение от менее крупного агрегата к более крупному означает последовательное включение в денежную массу все более доходных активов (рис. 5.3).

Рис.5.3. Сравнительная доходность и ликвидность денежных агрегатов

Согласно этой логике существуют два способа определения предложения денег.

1. Предложение денег в узком смысле слова — предложение таких активов, которые наиболее эффективно выполняют функции денег.

Основные подходы к определению предложения денег в узком смысле слова:

Ø Теоретический подход — основан на определении денег, используемом в экономической теории. Деньги от всех остальных вещей отличает их способность выполнять функцию средства обращения. С этой точки зрения предложение денег — это предложение только абсолютно ликвидных активов, т.е. агрегат Ml.

Ø Эмпирический подход — основан на определении денег, существенном в первую очередь для макроэкономической практики.

Агрегат, описывающий предложение денег:

а) оказывает наиболее предсказуемое воздействие на изменения тех экономических переменных, динамика которых должна быть связана с изменениями денежной массы: совокупного дохода и уровня цен;

б) в наибольшей степени контролируется центральным банком страны.

Большинство экономистов полагают, что обоим критериям в наилучшей степени соответствует агрегат Ml, но в последние десятилетия целая группа влиятельных ученых—сторонников эмпирического подхода выдвигает в качестве оптимальной меры предложения денег в узком смысле слова агрегат М2.

2. Предложение денег в широком смысле слова — предложение всех активов, которые выполняют функции денег независимо от того, насколько эффективно они это делают. В этой роли выступает наиболее крупный денежный агрегат, рассчитываемый центральным банком данной страны.

Измерение предложения денег в России:

•в узком смысле слова — агрегат М0 или М2;

• в широком смысле слова — агрегат М3.

Агрегат Ml рассчитывается Центральным банком Российской Федерации, но никогда не используется для макроэкономических расчетов, поскольку составляется посредством механического копирования аналогичного зарубежного агрегата без учета того обстоятельства, что вклады до востребования в России не являются чековыми и потому не могут считаться абсолютно ликвидными. Такие вклады за рубежом называются сберегательными и включаются в агрегат М2. Функционально же агрегату Ml с точки зрения теоретического подхода соответствует агрегат М0, а с точки зрения эмпирического подхода — агрегат М2.

Следует особо отметить, что насыщенность экономики России деньгами типа М2 чрезвычайно низка. Коэффициент монетизации экономики (отношение объема денежного агрегата М2 к объему номинального ВВП), по официальным данным, в 6—7 раз ниже, чем в развитых странах. Этот показатель, по-видимому, окажется еще меньше, если к официально регистрируемому статистикой объему ВВП добавить объем теневой экономики, которая, по оценкам Госкомстата РФ, составляет около 25% ВВП, а по оценкам ФСБ — до 40%. Это порождает определенную специфику денежных расчетов в России, которая должна учитываться при определении денежной массы.

1. При расчетах в производственном секторе из-за колоссального объема неплатежей (около 30% ВВП) происходят безденежные сделки в виде бартерной торговли и обращения суррогатных заменителей денег (векселей, налоговых освобождений, взаимозачетов и др.).

2. Высокая инфляция в последние годы привела к сильной долларизации денежного обращения, особенно в потребительском секторе.

| <== предыдущая лекция | | | следующая лекция ==> |

| Мохов И.И. | | | НАВЧАННЯ ГРАМОТИ |