Головна сторінка Випадкова сторінка

КАТЕГОРІЇ:

АвтомобіліБіологіяБудівництвоВідпочинок і туризмГеографіяДім і садЕкологіяЕкономікаЕлектронікаІноземні мовиІнформатикаІншеІсторіяКультураЛітератураМатематикаМедицинаМеталлургіяМеханікаОсвітаОхорона праціПедагогікаПолітикаПравоПсихологіяРелігіяСоціологіяСпортФізикаФілософіяФінансиХімія

В МАЛОКОМПЛЕКТНІИ ШКОЛІ

Дата добавления: 2015-10-19; просмотров: 1888

|

|

В способности создавать деньги заключается основное отличие коммерческих банков от других финансовых учреждений. Только коммерческие банки наделены правом иметь пассивы, являющиеся частью денежной массы в узком смысле слова (вклады до востребования, против которых можно выписывать чеки без ограничений).

Коммерческий банк преследует в своей деятельности две цели:

а) платежеспособность, т.е. способность оплачивать свои обязательства по первому требованию;

б) прибыльность.

Эти цели находятся в противоречии друг с другом.

Ø Для обеспечения максимальной платежеспособности коммерческий банк должен хранить в форме резервов все привлеченные на вклады средства. Такая политика называетсяполным резервированием вкладов.

Например, если банк привлек на вклады до востребования дополнительно 10 тыс. руб., то для обеспечения максимальной платежеспособности он должен все эти деньги хранить в наличной форме, т.е. в форме резервов (табл. 7.1).

Таблица 7.1. Изменения в балансе коммерческого банка с полным резервированием вкладов

| Актив, тыс. руб. | Пассив, тыс. руб. | ||

| Резервы | +10 | Вклады до востребования | +10 |

В результате проведения политики полного резервирования вкладов:

1) изменяется структура денежной базы: на 10 тыс. руб. меньше наличных денег в обращении и на 10 тыс. руб. больше резервов;

2) изменяется структура денежной массы в обращении: на 10 тыс. меньше наличных денег и на 10 тыс. больше кредитных денег (вкладов до востребования). При этом величина денежной массы не изменяется.

Таким образом, если коммерческий банк придерживается политики полного резервирования вкладов, то его деятельность изменяет только структуру предложения денег, но не оказывает влияния на величину последнего.

Недостаток политики полного резервирования вкладов заключается в том, что банк не получает прибыли, поскольку источником прибыли коммерческого банка является процент по выданным ссудам, которые в случае полного резервирования вкладов равны нулю.

Ø Для обеспечения максимальной прибыли коммерческий банк должен выдавать в ссуду все привлеченные на вклады средства, ничего не оставляя в виде резервов. Такая политика называетсянулевым резервированием вкладов.

Например, если банк привлек на вклады до востребования дополнительно 10 тыс. руб., то для получения максимальной прибыли он должен все эти деньги выдать в ссуду, ничего не оставляя в форме резервов (табл. 7.2).

Таблица 7.2.Изменение баланса коммерческого банка с нулевым резервированием вкладов

| Акта, тыс. руб. | Пассив, тыс. руб. | ||

| Ссуды | +10 | Вклады до востребования | +10 |

В результате проведения политики нулевого резервирования вкладов:

1) денежная база остается неизменной по объему и структуре, поскольку принятые на вклад средства, будучи выданы в кредит, снова оказываются в обращении;

2) денежная масса в обращении увеличивается на 10 тыс.: после приема денег на вклад 10 тыс. руб. наличных денег в обращении превратились в 10 тыс. руб. кредитных денег (вкладов до востребования), т.е. объем денежной массы не изменился, а после выдачи ссуды 10 тыс. руб. наличных денег вернулись обратно в обращение. Теперь в обращении вместо 10 тыс. руб. наличных денег находится 10 тыс. руб. кредитных денег (вкладов до востребования) и 10 тыс. руб. наличными (банковская ссуда).

Следовательно, при проведении политики нулевого резервирования коммерческий банк увеличивает денежную массу ровно на сумму дополнительно привлеченных им вкладов, которая равна объему выданных этим банком дополнительных ссуд:

.

.

Недостаток политики нулевого резервирования вкладов заключается в полном отсутствии платежеспособности. Такой банк не способен удовлетворять свои обязательства по первому требованию.

Ø Противоречивость целей заставляет коммерческие банки придерживаться промежуточного варианта: часть привлеченных на вклады средств оставлять в форме резервов для поддержания платежеспособности, а оставшуюся часть выдавать в ссуду для получения прибыли. Такая политика называетсячастичным резервированием вкладов.

Главной проблемой при частичном резервировании вкладов является выбор нормы резервирования.

Норма резервирования вкладов  — доля привлеченных на вклады средств, которая не выдается в ссуду, а хранится банком в форме резервов.

— доля привлеченных на вклады средств, которая не выдается в ссуду, а хранится банком в форме резервов.

При выборе нормы резервирования коммерческий банк сталкивается с дилеммой целей: чем выше норма резервирования, тем выше платежеспособность и меньше риск банкротства, но тем ниже прибыль.

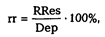

Минимальная норма резервирования обычно устанавливается центральным банком. Поэтому ее часто называют нормой обязательного резервирования вкладов (rr).

Норма обязательного минимального резервирования вкладов — устанавливаемая центральным банком минимальная доля привлеченных на вклады средств, которую коммерческие банки обязаны хранить в форме резервов. Эти резервы носят название обязательных резервов и отправляются коммерческим банком на хранение в центральный банк:

где RRes — объем обязательных резервов.

Остальная часть привлеченных средств носит название избыточных резервов и представляет собой ссудный потенциал данного коммерческого банка.

Избыточные резервы — находящийся в коммерческом банке запас наличных резервов сверх обязательных.

Ссудный потенциал коммерческого банка — максимально возможный объем ссуд, который может выдать коммерческий банк при существующем объеме вкладов до востребования и норме обязательного резервирования. Ссудный потенциал коммерческого банка равен объему избыточных резервов банка.

Если коммерческий банк не держит резервов сверх обязательных, то весь его ссудный потенциал используется для выдачи ссуд, и любой прирост вкладов до востребования приводит к максимальному увеличению объема выдаваемых ссуд:

Прирост объема выдаваемых ссуд = DDер – DRRes = DDер(1 – rr).

Например, при норме обязательного резервирования, равной 10%, коммерческий банк, который привлек на вклады до востребования дополнительно 10 тыс. руб., должен поступить следующим образом (табл. 7.3).

Таблица 7.3. Изменение баланса коммерческого банка при минимальной резервной норме, установленной в размере 10% от суммы вкладов

| Актив, тыс. руб. | Пассив, тыс. руб. | ||

| Резервы Ссуды | +1 +9 | Вклада до востребования | +10 |

В результате проведения политики частичного резервирования вкладов (табл. 7.3):

1) изменяется структура денежной базы: в ней становится на 1 тыс. руб. меньше наличных денег в обращении и на 1 тыс. руб. больше резервов, поскольку 9 тыс. руб. из числа принятых на вклад средств, будучи выданы в кредит, снова оказываются в обращении;

2) денежная масса в обращении увеличивается на 9 тыс. руб.: после приема денег на вклад 10 тыс. руб. наличных денег в обращении превратились в 10 тыс. руб. кредитных денег (вкладов до востребования), т.е. объем денежной массы не изменился, а после выдачи ссуды 9 тыс. руб. наличных денег вернулись обратно в обращение. Теперь в обращении вместо 10 тыс. руб. наличных денег находится 10 тыс. руб. кредитных денег (вкладов до востребования) и 9 тыс. руб. наличными (банковская ссуда).

Следовательно, при проведении политики частичного резервирования коммерческий банк увеличивает денежную массу ровно на сумму выданных им ссуд:

| <== предыдущая лекция | | | следующая лекция ==> |

| ОСНОВНІ ПЕРІОДИ Я ЕТАПИ НАВЧАННЯ ГРАМОТИ | | | МЕТОДИКА ВИВЧЕННЯ ГРАМАТИКИ І ЛЕКСИКИ |