Головна сторінка Випадкова сторінка

КАТЕГОРІЇ:

АвтомобіліБіологіяБудівництвоВідпочинок і туризмГеографіяДім і садЕкологіяЕкономікаЕлектронікаІноземні мовиІнформатикаІншеІсторіяКультураЛітератураМатематикаМедицинаМеталлургіяМеханікаОсвітаОхорона праціПедагогікаПолітикаПравоПсихологіяРелігіяСоціологіяСпортФізикаФілософіяФінансиХімія

Зміст уроку

Дата добавления: 2015-10-19; просмотров: 1783

|

|

Теория предпочтения ликвидности была впервые сформулирована Кейнсом в развитие кембриджского подхода к анализу спроса на деньги. Кейнс расширил представления предшественников о субъективных мотивах, побуждающих экономических субъектов иметь на руках запас денег.

Ø Субъективные мотивы спроса на деньги по Кейнсу

1. Трансакционный мотив — потребность в деньгах для совершения текущих покупок, т.е. для использования их в качестве платежного средства. Как и его предшественники, Кейнс полагал, что эта составляющая спроса на деньги определяется прежде всего объемом осуществляемых сделок (трансакций). Но поскольку объем покупок пропорционален доходу, то и трансакционная составляющая спроса на деньги пропорциональна доходу:

Мdт = kTY,

где Мdт — величина трансакционного спроса на деньги;

kт — чувствительность трансакционного спроса на деньги к изменению номинального совокупного дохода (коэффициент предпочтения ликвидности по трансакционному мотиву).

2. Мотив предосторожности — потребность в наличии определенного запаса денег на случай непредвиденных трат и неожиданной возможности совершить выгодную покупку. Кейнс считал, что объем денег, которые экономические субъекты хранят исходя из соображений предосторожности, определяется ожидаемым в будущем объемом сделок, а планируемая величина таких покупок пропорциональна доходу. Таким образом, Кейнс пришел к выводу, что составляющая спроса на деньги, определяемая мотивом предосторожности, также пропорциональна доходу:

Мdп = kпPY,

где Мdп — величина спроса на деньги по мотиву предосторожности;

kп — чувствительность спроса на деньги по мотиву предосторожности к изменению номинального совокупного дохода (коэффициент предпочтения ликвидности по мотиву предосторожности).

Рис. 8.1. Спрос на деньги:

1 — по трансакционному мотиву (Мdт); 2 — по мотиву предосторожности (Мdп); 3 — суммарный (Мdт + Мdп)

На рис. 8.1 показаны графики спроса на деньги. Их взаимосвязь можно описать формулой:

Мdт + Мdп = kтPY + kпPY = (kт+kп)PY = kPY.

где k — коэффициент чувствительности суммарного спроса на деньги по трансакционному мотиву и мотиву предосторожности к изменению номинального совокупного дохода (коэффициент предпочтения ликвидности по трансакционному мотиву и мотиву предосторожности).

3. Спекулятивный мотив — это новый, выявленный Кейнсом, мотив спроса на деньги. В экономике обращаются не только товары и услуги, но и доходные финансовые активы (ценные бумаги), на которые тоже тратятся деньги. Благодаря этому у домашних хозяйств возникает потребность в наличии определенного запаса денег, предназначенного для вложения в доходные финансовые активы, когда такое вложение станет выгодным. Поэтому объем спекулятивного спроса на деньги определяется населением одновременно с принятием решения об объеме своих вложений в ценные бумаги. Задача сводится, таким образом, к выбору оптимальной структуры портфеля (набора) финансовых активов. По этой причине кейнсианская теория спроса на деньги называется еще портфельной теорией спроса на деньги.

При выборе оптимальной доли денег в общей структуре портфеля экономические субъекты сравнивают выгоду и издержки хранения спекулятивного запаса денег:

Издержки — неполученный процентный доход по ценным бумагам, которые можно было бы сегодня купить на отложенные деньги. Их величина измеряется текущей доходностью ценных бумаг.

Выгода — процентный доход, который можно получить по ценным бумагам в будущем. Измеряется ожидаемой будущей доходностью ценных бумаг.

Поскольку издержки и выгоды определяются доходностью финансовых активов независимо от их конкретного вида, то при решении экономическими субъектами вопроса о величине своего спекулятивного спроса на деньги все финансовые активы с равной доходностью являются абсолютными субститутами. Кейнс поэтому рассматривал поведение экономических субъектов в предположении, что они владеют только одним видом ценных бумаг — облигациями государственного займа. Это позволяет упростить анализ, исключив из него переменные, описывающие риск (облигации государственного займа полагаются в странах с развитой рыночной экономикой безрисковыми).

Следовательно, назначение спекулятивного запаса денег — служить удовлетворению спроса на облигации государственного займа.

Облигация государственного займа — ценная бумага, представляющая собой долговое обязательство правительства, по которому заемщик (правительство) обязуется выплачивать держателю облигации определенную сумму денег (процентный доход) через оговоренные промежутки времени до наступления оговоренной даты (даты погашения), когда занятая сумма возвращается владельцу облигации (производится погашение облигации).

Государственные облигации представляют собой ценные бумаги с фиксированным доходом. В зависимости от способа выплаты дохода их подразделяют на два основных вида:

1. Дисконтные облигации— облигации, по которым платеж осуществляется только в день погашения (т.е. периодические процентные выплаты не производятся), но которые поступают в первичное размещение со скидкой (дисконтом). Например, покупка облигации номинальной стоимостью 100 руб. (т.е. по которой при погашении будет выплачено 100 руб.) на первичном рынке по цене 98 руб. означает получение при погашении дисконтного дохода в размере 2 руб.

2. Купонные облигации— продаваемые на первичном рынке по номиналу облигации, по которым правительство периодически выплачивает держателю определенный процент от номинала (купонный доход) через оговоренные промежутки времени до наступления срока погашения. Например, покупка 5%-й облигации государственного займа номиналом 100 руб. сроком на три года гарантирует держателю облигации ежегодное получение в виде купонного дохода фиксированной суммы в размере 5 % от номинала (100 руб. х 0,05 = 5 руб.), а в конце третьего года ему будет выплачен не только купонный доход, но и 100 руб. номинальной стоимости при погашении облигации.

Первичный рынок ценных бумаг— финансоиый рынок, на котором новые выпуски ценных бумаг продаются после эмиссии своим первым (начальным) покупателям.

Вторичный рынок ценных бумаг — финансовый рынок, на котором перепродаются ценные бумаги до наступления срока их погашения тем, кто желает их купить, когда первичное размещение уже закончено.

На вторичном рынке купля-продажа облигаций происходит по текущей рыночной цене, которая определяется соотношением спроса и предложения данного вида облигаций. Равновесная рыночная цена всегда устанавливается на таком уровне, чтобы доходность облигации равнялась среднерыночной.

Доходность дисконтной облигации в первом приближении оценивается показателем дисконтной доходности:

Доходность купонной облигации в первом приближении оценивается показателем текущей доходности:

Таким образом, текущая рыночная цена любой облигации и ее доходность связаны между собой обратной зависимостью и взаимно однозначным соответствием. Каждому значению рыночной цены облигации соответствует только одно значение ее доходности. Именно эта доходность и служит теории Кейнса мерилом npоцентнoй ставки.

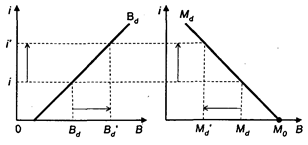

Величина спроса на облигации Вd, как и любого другого блага, не являющегося товаром Гиффена, отрицательным образом зависит от их рыночной цены РB. А поскольку рыночная цена облигаций однозначно определяет их доходность, то можно утверждать, что величина спроса на облигации Вd положительным образом зависит от их номинальной доходности i (рис. 8.2).

Рис. 8.2. Спрос на облигации государственного займа

При снижении цены облигации с РB до  и, соответственно, при увеличении ее доходности (ставки процента) с i до

и, соответственно, при увеличении ее доходности (ставки процента) с i до  спрос на облигации вырастет на величину (

спрос на облигации вырастет на величину (  ). Для удовлетворения растущего спроса на облигации население будет тратить на их приобретение деньги из своих спекулятивных запасов. Следовательно, объем спекулятивного спроса на деньги сократится точно на величину, равную приросту спроса на облигации: DМd = —DBd. Поэтому спекулятивный спрос на деньги при росте процентной ставки снизится. Следовательно, величина спекулятивного спроса на деньги Мdc связана с процентной ставкой (доходностью облигаций) отрицательной зависимостью:

). Для удовлетворения растущего спроса на облигации население будет тратить на их приобретение деньги из своих спекулятивных запасов. Следовательно, объем спекулятивного спроса на деньги сократится точно на величину, равную приросту спроса на облигации: DМd = —DBd. Поэтому спекулятивный спрос на деньги при росте процентной ставки снизится. Следовательно, величина спекулятивного спроса на деньги Мdc связана с процентной ставкой (доходностью облигаций) отрицательной зависимостью:

В простейшем виде:

,

,

где M0 — объем спекулятивного спроса на деньги при нулевой процентной ставке;

h — коэффициент чувствительности спроса на деньги по номинальной процентной ставке; показывает, как изменится спекулятивный спрос на деньги при изменении номинальной ставки процента на один пункт.

Графическое изображение спекулятивного спроса на деньги представлено на рис. 8.3.

Рис. 8.3. Спекулятивный спрос на деньги

Величина суммарного спроса на деньги Мd представляет собой сумму величины спроса на деньги по трансакционному мотиву Мdт, величины спроса на деньги по мотиву предосторожности Мdпи величины спроса на деньги по спекулятивному мотиву Мdc при каждом значении дохода и процентной ставки:

График суммарного спроса на деньги показан на рис. 8.4 (кривая 3).

Взаимосвязь графиков, представленных на рис. 8.4, можно описать формулой:

Рис. 8.4. Суммарный спрос на деньги:

1—Мdт + Мdп;

2—Мdc:

3—Мd

Суммарный спрос на деньги полагался Кейнсом весьма нестабильным, поскольку в него входит спекулятивная составляющая, которая зависит от процентной ставки, определяемой неустойчивой и непредсказуемой конъюнктурой рынка ценных бумаг.

Следовательно, и скорость обращения денег становится величиной нестабильной даже в коротком периоде. Ее значение находится в обратной зависимости от процентной ставки и колеблется вместе с последней.

В этом разделе речь идет о номинальном спросе на деньги (спросе на номинальные кассовые остатки). Реальный же спрос на деньги (спрос на реальные кассовые остатки) Мd/Р получается путем деления обеих частей уравнения на уровень цен. Если вспомнить, что номинальная процентная ставка, деленная на уровень цен, — это реальная процентная ставка r, то получим:

График реального спроса на деньги аналогичен графику номинального спроса на деньги, с той лишь разницей, что по оси ординат откладывается величина не номинальной, а реальной процентной ставки.

8.2. Модель рынка денег. Макроэкономическое равновесие рынка денег

Предложение денег MS в экономике определяется решениями центрального банка, которые не зависят ни от совокупного дохода, ни от ставки процента. То же самое справедливо применительно к предложению облигаций BS правительством. Поэтому предложение обоих финансовых активов является экзогенной величиной.

Графическое изображение рынка денег и рынка облигаций представлено на рис. 8.5.

Рис. 8.5. Рынок денег (а) и рынок облигаций (б)

Равновесие рывка денег — ситуация, когда величина спроса на деньги в точности равна величине предложения денег, т.е. когда население желает хранить в виде кассовых остатков ровно столько денег, сколько их имеется в экономике.

Равновесие на рынке денег устанавливается только одновременно с равновесием на рынке облигаций: MS = Md только в том случае, если на рынке облигаций установилась такая процентная ставка, при которой ВS = Вd.

Ситуация в экономике, при которой фактический уровень процентной ставки превышает равновесный, иллюстрируется графиками, показанными на рис. 8.6.

Рис. 8.6. Рынок денег (а) и рынок облигаций (6) для ситуации в экономике, при которой фактический уровень процентной ставки превышает равновесный

Если на рынке облигаций установится ставка процента  , превышающая равновесное значение

, превышающая равновесное значение  , то на рынке облигаций возникнет избыточный спрос. Население будет пытаться удовлетворить этот избыточный спрос за счет денег, хранящихся в спекулятивных запасах. Величина спроса на деньги уменьшится (DMd = –DВd), и на рынке денег возникнет избыточное предложение. При ограниченном предложении облигаций рост величины спроса на них приведет к увеличению рыночной цены облигаций и снижению их доходности. По мере роста цены и снижения доходности величина спроса на облигации будет снижаться, а величина спроса на деньги — расти. Этот процесс будет продолжаться до тех пор, пока избыточный спрос на облигации, который давит на их цену в сторону понижения, не исчезнет. Одновременно с ним исчезнет и избыточное предложение денег. Выполнение этого условия означает, что процентная ставка достигла равновесного значения.

, то на рынке облигаций возникнет избыточный спрос. Население будет пытаться удовлетворить этот избыточный спрос за счет денег, хранящихся в спекулятивных запасах. Величина спроса на деньги уменьшится (DMd = –DВd), и на рынке денег возникнет избыточное предложение. При ограниченном предложении облигаций рост величины спроса на них приведет к увеличению рыночной цены облигаций и снижению их доходности. По мере роста цены и снижения доходности величина спроса на облигации будет снижаться, а величина спроса на деньги — расти. Этот процесс будет продолжаться до тех пор, пока избыточный спрос на облигации, который давит на их цену в сторону понижения, не исчезнет. Одновременно с ним исчезнет и избыточное предложение денег. Выполнение этого условия означает, что процентная ставка достигла равновесного значения.

Ситуация в экономике, при которой фактический уровень процентной ставки ниже равновесного, показана на рис. 8.7.

Рис. 8.7. Рынок денег (а) и рынок облигаций (б) для ситуации в экономике, при которой фактический уровень процентной ставки ниже равновесного

Если на рынке облигаций установится ставка процента  , которая ниже равновесного значения

, которая ниже равновесного значения  , то на рынке облигаций возникнет избыточное предложение. Население будет пытаться продать лишние облигации и пополнить свой спекулятивный запас денег. Величина спроса на деньги возрастет (DMd = –DВd), и на рынке денег возникнет избыточный спрос. Поскольку при избыточном предложении желающих продать облигации гораздо больше, чем желающих их купить, рыночная цена облигаций начнет падать, а их доходность — расти. По мере снижения цены и роста доходности величина спроса на облигации будет повышаться, а величина спроса на деньги — снижаться. Этот процесс будет продолжаться до тех пор, пока избыточное предложение облигаций, которое давит на их цену в сторону увеличения, не исчезнет. Одновременно с ним исчезнет и избыточный спрос на деньги. Выполнение этого условия означает, что процентная ставка достигла равновесного значения.

, то на рынке облигаций возникнет избыточное предложение. Население будет пытаться продать лишние облигации и пополнить свой спекулятивный запас денег. Величина спроса на деньги возрастет (DMd = –DВd), и на рынке денег возникнет избыточный спрос. Поскольку при избыточном предложении желающих продать облигации гораздо больше, чем желающих их купить, рыночная цена облигаций начнет падать, а их доходность — расти. По мере снижения цены и роста доходности величина спроса на облигации будет повышаться, а величина спроса на деньги — снижаться. Этот процесс будет продолжаться до тех пор, пока избыточное предложение облигаций, которое давит на их цену в сторону увеличения, не исчезнет. Одновременно с ним исчезнет и избыточный спрос на деньги. Выполнение этого условия означает, что процентная ставка достигла равновесного значения.

Следовательно, равенство величины спроса на деньги величине предложения денег устанавливается посредством движения ставки процента (доходности облигаций) к своему равновесному уровню.

| <== предыдущая лекция | | | следующая лекция ==> |

| МЕТОДИКА ФОРМУВАННЯ ГРАМАТИЧНИХ ПОНЯТЬ | | | Методика вивчення морфемної будови слова |