Изменение ставки рефинансирования

Выполняя свою функцию банкира банков, центральный банк может выдавать кредиты коммерческим банкам. Объем таких кредитов колеблется в зависимости от их цены, т.е. ставки процента по ссудам центрального банка, называемой ставкой рефинансирования. Ставка рефинансирования* — та ставка процента, под которую центральный банк выдает кредиты коммерческим банкам. * Ставка рефинансирования— российский термин. В США она называется учетной ставкой, в Великобритании — банковской ставкой, в Германии — ломбардной ставкой.

Ø При снижении ставки рефинансирования кредиты центрального банка становятся дешевле и делаются более доступными для коммерческих банков. Объем займов по ставке рефинансирования в центральном банке увеличивается, приводя к росту избыточных резервов коммерческих банков. Это означает рост денежной базы. Занятые у центрального банка средства могут быть использованы коммерческими банками для выдачи дополнительных ссуд, а дополнительные ссуды вызовут мультипликативное расширение вкладов. Денежная масса увеличится. Рассмотрим процесс расширения денежной массы при увеличении объема кредитов центрального банка на 10 тыс. руб. при прочих равных: cr = 25%, rr = 10%,er = 15% (рис. 9.5).

Рис. 9.5. Итоговые изменения балансов банковской системы, вызванные ростом объема кредитов центрального банка на 10 тыс. руб. Следовательно, снижение ставки рефинансирования центрального банка ведет к росту денежной базы в форме увеличения избыточных резервов коммерческих банков за счет дополнительных заимствований у центрального банка. Ссудный потенциал банковской системы растет, объем выдаваемых коммерческими банками ссуд увеличивается и приводит к мультипликационному расширению вкладов и росту предложения денег (рис. 9.6).

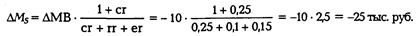

Рис. 9.6. Влияние снижения ставки рефинансирования на величину предложения денег В нашем числовом примере:

Снижение ставки рефинансирования, которое привело к росту объема кредитования коммерческих банков на 10 тыс. руб., вызвало рост денежной базы на 10 тыс. руб. и увеличение денежной массы на 25 тыс. руб. Ø При повышении ставки рефинансирования ссуды центрального банка становятся дороже, и часть возвращенных коммерческими банками кредитов не будут снова отданы в ссуду. Объем займов по ставке рефинансирования в центральном банке сократится, и часть банков не получит запланированных средств для пополнения избыточных резервов. Тогда банкам придется пополнять избыточные резервы за счет внутренних источников. С этой целью часть ссуд будет отозвана или по возвращении не выдана снова в кредит. Это приведет к мультипликативному сокращению вкладов банковской системой и уменьшению предложения денег. Рассмотрим процесс сокращения денежной массы при сокращении объема кредитов центрального банка на 10 тыс. руб. при прочих равных: сr = 25%, rr = 10%, еr = 15% (рис. 9.7).

Рис. 9.7. Итоговые изменения балансов банковской системы, вызванные сокращением объема кредитов центрального банка на 10 тыс. руб. Следовательно, повышение ставки рефинансирования центрального банка ведет к сокращению той части избыточных резервов коммерческих банков, которая поддерживается за счет заимствований у центрального банка. Ссудный потенциал банковской системы снизится, объем выдаваемых коммерческими банками ссуд сократится и приведет к мультипликативному сокращению вкладов и уменьшению предложения денег (рис. 9.8).

Рис. 9.8. Влияние повышения ставки рефинансирования на величину предложения денег В нашем числовом примере:

Таким образом, повышение ставки рефинансирования, которое привело к сокращению объема кредитования коммерческих банков на 10 тыс. руб., вызвало уменьшение денежной базы на 10 тыс. руб. и сжатие денежной массы на 25 тыс. руб. В описанном виде механизм воздействия ставки рефинансирования на предложение денег работает только в тех странах, где займы, полученные у центрального банка страны, коммерческим банкам разрешено использовать для выдачи ссуд клиентам (как во многих развитых странах Западной Европы). В ряде же стран (например, в США) делать это запрещено законом, и ссуды центрального банка запрашиваются коммерческими банками исключительно в случае угрозы банкротства для расчета по обязательствам. В таких случаях говорят, что центральный банк выполняет функции кредитора в последней инстанции. Объем таких кредитов обычно незначителен и не влияет сколько-нибудь всерьез на величину предложения денег. Ставка рефинансирования в таких странах выполняет скорее функцию индикатора для межбанковского рынка кредитов. Ставка процента по межбанковским ссудам колеблется обычно синхронно со ставкой рефинансирования, и последняя регулирует не столько объем кредитов самого центрального банка, сколько косвенно объем межбанковских займов. Центральный банк РФ примерно до конца 1994 г. выдавал кредиты в значительных объемах и пользовался ставкой рефинансирования как основным инструментом воздействия на денежную базу и денежную массу. Приблизительно с 1995 г. объем кредитования экономики был значительно снижен, и Центральный банк РФ принял на себя функции кредитора в последней инстанции. Ставка рефинансирования стала с тех пор играть в основном индикативную роль. Но с начала 1997 г. центральный банк РФ стал практиковать выдачу краткосрочных ломбардных кредитов не по ставке рефинансирования, а по так называемой ломбардной ставке, которая равнялась ставке рефинансирования для кредитов длительностью до 7 дней, а для более длительных кредитов превышала ее.

|