СВЕЧИ И СКОЛЬЗЯЩИЕ СРЕДНИЕ

«Сколько голов — столько умов» Скользящее среднее — один из старейших и наиболее распространенных инструментов технического аналитика. Он силен тем, что отслеживает движение тенденции, позволяя определить ее основное направление. Поэтому наибольший эффект он дает при анализе рынков с ярко выраженной направленностью. Вместе с тем, будучи запаздывающим индикатором, скользящее среднее улавливает тенденцию лишь спустя некоторое время после ее начала.

ПРОСТОЕ СКОЛЬЗЯЩЕЕ СРЕДНЕЕ ЗНАЧЕНИЕ Исходным в группе скользящих средних является (что выражено в самом его названии) простое скользящее среднее значение. Это среднее арифметическое всех используемых ценовых значений. Допустим, последние пять цен закрытия на рынке золота были 380, 383, 394, 390 и 382 долл. Тогда их 5-дневное скользящее среднее составляет:

Термин «скользящее» взят потому, что по мере добавления к среднему значению новых данных старые опускаются. В результате такого обновления среднего значения оно постоянно «скользит». Как видно из вышеприведенного примера с простым скользящим средним, доля цены каждого из дней в суммарном значении составляла 1/5 (поскольку это было 5-дневное скользящее среднее). При 9-дневном скользящем среднем на каждый из дней пришлась бы лишь 1/9 от суммарного значения; то есть чем длиннее период скользящего среднего, тем оно менее зависимо от отдельно взятой цены. И чем короче этот период, тем плотнее скользящее среднее следует за ценами. В этом плане малый период — достоинство, поскольку такое скользящее среднее чувствительнее к последним изменениям цен. Но есть и недостаток: повышенная вероятность ложных сигналов. Более длинные скользящие средние дают больший эффект сглаживания, но они менее чувствительны к последним изменениям цен. При краткосрочной торговле чаще всего используются 4-, 9- и 18-дневные средние, а у позиционных трейдеров в ходу 13-, 26- и 40-недельные средние. В Японии популярны 13-и 40-недельные средние. Круг ифоков, пользующихся скользящими средними, широк: от внутридневного трейдера, анализирующего рынок в режиме реального времени, до хеджера, который ориентируется на месячные и даже годичные скользящие средние. Разновидность анализа определяется, помимо периода скользящего среднего, и типом цены, взятой для расчета скользящего среднего. В большинстве торговых систем на основе скользящих средних используются цены закрытия (как в приведенном примере с рынком золота). Но применимы также скользящие средние максимальных, минимальных и срединных цен (расположенных посередине ценового диапазона, между максимумом и минимумом). Иногда берутся даже скользящие средние самих скользящих средних.

ВЗВЕШЕННОЕ СКОЛЬЗЯЩЕЕ СРЕДНЕЕ ЗНАЧЕНИЕ При расчете взвешенного скользящего среднего каждому значению цены придается различный вес. Почти все взвешенные скользящие средние имеют фронтальный центр тяжести, то есть самые последние по времени ценовые значения наделяются большим весом, чем предыдущие. Выбор метода взвешивания данных зависит от личных предпочтений аналитика.

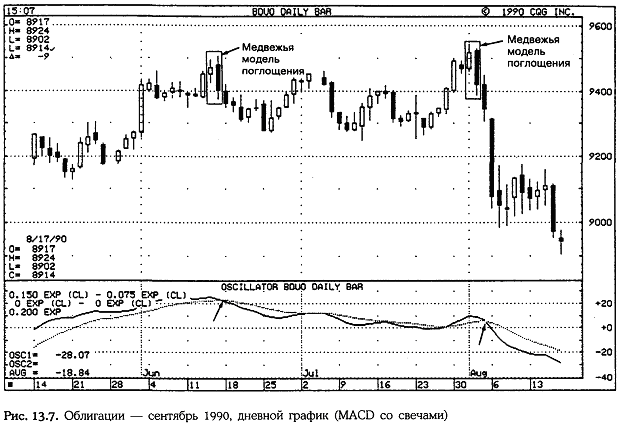

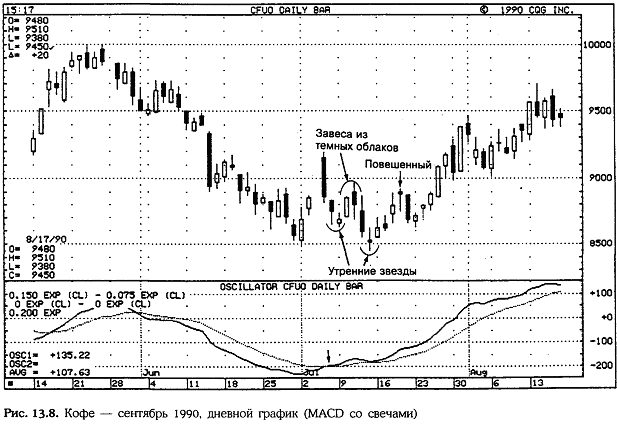

ЭКСПОНЕНЦИАЛЬНОЕ СКОЛЬЗЯЩЕЕ СРЕДНЕЕ ЗНАЧЕНИЕ И ИНДИКАТОР MACD Экспоненциальное скользящее среднее значение — это особый вид взвешенного скользящего среднего. Как производное от взвешенного скользящего среднего экспоненциальное также имеет фронтальный центр тяжести. Но в отличие от прочих скользящих средних экспоненциальное включает в себя все предыдущие цены, представленные в расчетных данных. При его расчете каждой из прошлых цен задается прогрессивно меньший вес. Влияние каждой предыдущей цены убывает экспоненциально с его отдаленностью от текущей цены, что и отражено в термине «экспоненциальное скользящее среднее». Чаще всего экспоненциальное скользящее среднее применяется в составе индикатора MACD (схождение/расхождение скользящих средних). MACD состоит из двух линий. Первая линия — это разность между двумя экспоненциальными скользящими средними (обычно это 26- и 12-периодные скользящие). Вторая линия MACD представлена экспоненциальным скользящим средним (обычно 9-периодным) разности между двумя экспоненциальными скользящими средними, взятыми для расчета первой линии. Вторая линия называется сигнальной линией. (Примеры MACD см. на рис. 13.7 и 13.8.)

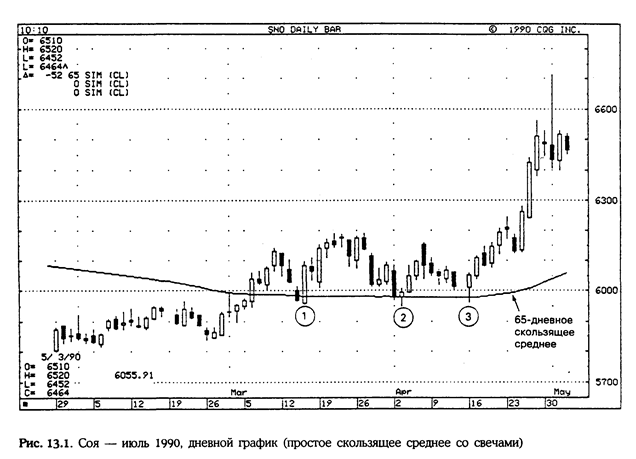

КАК ПОЛЬЗОВАТЬСЯ СКОЛЬЗЯЩИМИ СРЕДНИМИ Скользящие средние позволяют выработать объективную стратегию и четко определенные правила торговли. Именно поэтому они лежат в основе многих компьютерных технических торговых систем. Как же можно использовать скользящие средние? Ответ на этот вопрос зависит от стиля игры и принципов каждого конкретного трейдера. Наиболее распространенные способы применения скользящего среднего таковы: 1. Сопоставление значения цены относительно скользящего среднего как индикатора тенденции. Так если цены находятся выше 65-дневного скользящего среднего, то на рынке господствует промежуточная восходящая тенденция. В случае более долгосрочной тенденции цены должны быть выше 40-недельного скользящего среднего. 2. Использование скользящего среднего как уровня поддержки или сопротивления. Закрытие цен выше данного скользящего среднего служит бычьим сигналом, закрытие ниже — медвежьим. 3. Отслеживание полосы скользящего среднего (другое название — конверт). Эти полосы располагаются на определенную процентную величину выше или ниже кривой скользящего среднего и могут служить поддержкой или сопротивлением. 4. Наблюдение за направлением наклона кривой скользящего среднего. Так если после длительного подъема она выравнивается или поворачивает вниз, это может быть медвежьим сигналом. Простой метод наблюдения заключается в построении линий тренда по кривой скользящего среднего. 5. Использование комбинации из двух скользящих средних. Об этом подробнее рассказано далее. В примерах, представленных ниже, использованы различные скользящие средние. Их параметры не оптимизированы, ведь среднее скользящее, которое на сегодняшний день является оптимальным, может завтра уже не быть таковым. Наряду с широко распространенными скользящими средними здесь приведены примеры менее употребительных, но основанных на таких инструментах, как числа Фибоначчи. Важно иметь в виду, что в данном контексте нас интересуют не сами скользящие средние, а методы их использования в сочетании со свечами. Во многих случаях я отдаю предпочтение 65-дневному скользящему среднему как инструменту с широким спектром действия. Опыт показывает, что оно подходит для анализа большого числа фьючерсных рынков. На рис. 13.1 представлено 65-дневное скользящее среднее, оказавшее рынку поддержку в областях 1, 2 и 3. Кроме того, в этих точках можно увидеть бычью модель поглощения (1), молот и харами (2) и еще одну свечу, похожую на молот (3).

Как видно из рис. 13.2, совокупность технических факторов, которые пришлись на 2 и 3 апреля, должна была послужить внимательному аналитику серьезным предостережением. Рассмотрим эти факторы: 1. В начале марта цены опустились ниже кривой 65-дневного скользящего среднего. С этого момента она стала линией сопротивления. 2. Две свечи — 2 и 3 апреля — образовали завесу из темных облаков, которая также стала успешной проверкой сопротивления на уровне скользящего среднего. 3. 3 апреля ознаменовалось не только завесой из темных облаков и проверкой сопротивления на уровне скользящего среднего: максимум, достигнутый ценами в этот день, оказался в пределах 7 тиков от уровня 50%-ной коррекции спада А-В. На рис. 13.3 показано, что проверка линии поддержки 65-дневного скользящего среднего в конце февраля была подкреплена молотом. Через несколько дней рынок перепроверил эти минимумы, в ходе чего образовалось основание «пинцет».

КОМБИНАЦИЯ ИЗ ДВУХ СКОЛЬЗЯЩИХ СРЕДНИХ Существует множество вариантов использования комбинации из двух скользящих средних. Один из них — в качестве осциллятора или индикатора перекупленности/перепроданности. Этот индикатор определяют как разность между длинным и коротким скользящими средними. Его значения могут быть как положительными, так и отрицательными. Величина выше нуля означает, что короткое скользящее среднее находится над длинным. Всякая величина ниже нуля означает, что короткое скользящее среднее расположено под длинным. Таким образом, сопоставляется темп движения обеих кривых. Это связано с тем, что, как говорилось ранее, короткое скользящее среднее более чувствительно к последним изменениям цен. И если оно сравнительно намного выше (или ниже) длинного скользящего среднего, то рынок считается перекупленным (перепроданным). Другой вид применения комбинации двух скользящих средних — наблюдение за их пересечениями. Если короткое скользящее среднее пересекает длинное, то это может быть ранним признаком изменения тенденции. Характерный бычий сигнал — короткое скользящее, пересекающее длинное снизу вверх. Японские аналитики называют подобное пересечение «золотой крест» (golden cross). Допустим, 3-дневное скользящее пересекает 9-дневное снизу вверх: это и есть золотой крест. Обратная ситуация в Японии именуется «мертвый крест» (dead cross). Это медвежий сигнал, который появляется тогда, когда короткое скользящее среднее пересекает длинное сверху вниз.

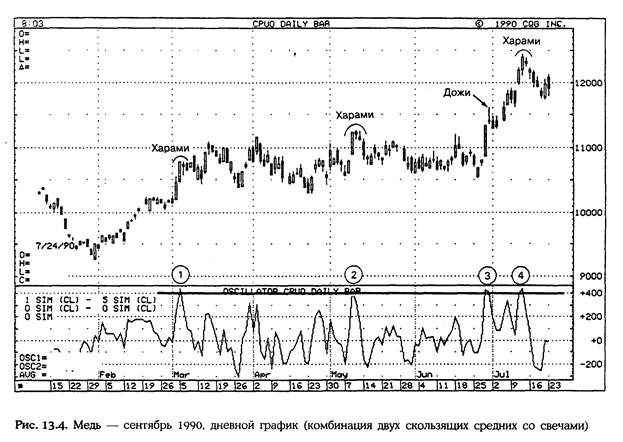

Для получения краткосрочного индикатора перекупленности/ перепроданности некоторые аналитики соизмеряют текущую цену закрытия с 5-дневным скользящим средним. (См. рис. 13.4.) Например, если 5-дневное среднее равно 1,10 долл., а сегодняшняя цена закрытия — 1,14, то показатель перекупленности составляет 0,04 долл. В данном примере нижняя кривая графика представлена разностью между значением текущей цены закрытия и 5-дневным скользящим средним. Из графика видно: когда эта кривая достигает отметки перекупленности около 400 пунктов (т.е. 0,04 долл.), рынок становится уязвимым — особенно, если это сопровождается подтверждающим медвежьим сигналом свечей. На временном отрезке 1 показание перекупленности дополняется моделью «харами», на отрезке 2 появляется еще одна харами, на отрезке 3 — дожи, на отрезке 4 — опять харами. Выходом из состояния перекупленное™ может быть либо снижение цен, либо их переход в нейтральный торговый коридор. В анализируемом случае перекупленность на отрезках 1 и 3 была снята переходом в нейтральный коридор. На отрезках 2 и 4 цены упали. В условиях перекупленного рынка обычно не следует открывать короткие позиции. Однако обладателям длинных позиций принять защитные меры необходимо. Обратное справедливо для состояний перепроданное.

Комбинацию из двух скользящих средних можно графически представить в виде двух кривых, наносимых на ценовой график. Как отмечалось ранее, когда короткое скользящее среднее пересекает длинное снизу вверх, образуется так называемый золотой крест. Подобное пересечение является бычьим сигналом. На рис. 13.5 представлены бычий золотой крест и основание «сковорода». Формирование «сковороды» было подтверждено окном, появившимся 2 июля. Обратите внимание, что в первой половине июля окно выступило в роли уровня поддержки и что потом, по мере роста цен, эту роль выполняла кривая короткого скользящего среднего. Разность между двумя скользящими средними также используется для выявления расхождений (divergences). По мере повышения цен короткое скользящее среднее должно расти быстрее по сравнению с длинным, то есть положительные значения кривой разности должны расти. Если цены идут вверх, а разность между скользящими сокращается, — это сигнализирует о том, что короткое скользящее среднее теряет темп, выдыхается. Значит, подъем может скоро закончиться. На рис. 13.6 представлена гистограмма двух скользящих средних.

На отрезках 1 и 2 рост цен сопровождался увеличением положительной разности между коротким и длинным скользящими средними. Значит короткое скользящее среднее растет быстрее длинного, что ясно указывает на продолжение восходящей тенденции. Отрезок 3 — это период осложнений на рынке. Подъем на 0,50 долл., который начался 23 февраля, отразился в сокращении разности между скользящими средними. Это говорит об ослаблении темпа короткого скользящего среднего. Если учесть образование завесы из темных облаков, то совокупность этих признаков указывает на возможность ценового отката. Из гистограммы также видно, когда короткое скользящее среднее пересекает длинное снизу вверх, а когда — сверху вниз. В первом случае гистограмма поднимается выше нулевой отметки, во втором — опускается ниже. Таким образом, если показатель осциллятора меньше О, то налицо медвежий мертвый крест; а если больше, то это бычий золотой крест. В области А наблюдался золотой крест, а за несколько дней до него — бычий перевернутый молот. В области В был мертвый крест. В области С цены росли, но короткое скользящее среднее так и не сумело подняться выше длинного (т.е. осциллятор оставался ниже О). Кроме того, с образованием 2 и 3 апреля завесы из темных облаков прозвучал еще один медвежий сигнал. Индикатор MACD представлен двумя линиями (см. нижний график на рис. 13.7). Более подвижная сплошная линия — это сигнальная линия. Сигнал к продаже возникает в том случае, когда сигнальная линия пересекает пунктирную, более сглаженную, сверху вниз. В данном примере медвежий потенциал двух медвежьих моделей поглощения был усилен медвежьими пересечениями индикаторов MACD (см. стрелки).

На рис. 13.8 видно, что в начале июля сигнальная линия MACD поднялась над более медленной (см. стрелку). Это являлось серьезным указанием на возможный разворот цен. Если посмотреть на график свечей, то выясняется, что бычий характер первой утренней звезды был аннулирован завесой из темных облаков. Падение цен от этой завесы завершилось появлением еще одной утренней звезды. После временного отката, отмеченного повешенным, возобладала подъемная сила рынка.

|