Налоговое бремя (налоговый гнет)

Налоговое бремя — это меры экономических ограничений, создаваемых отчислением средств на уплату налогов. На макроэкономическом уровне показатель налогового бремени определяется как отношение общей суммы налоговых отчислений к совокупному национальному продукту. Средний уровень налогового бремени в зарубежных странах составляет обычно 40—45%. Показатель налогового бремени конкретного налогоплательщика отражает долю его совокупного дохода (выручки от реализации продукции, услуг и прочей реализации), изымаемую в бюджет:

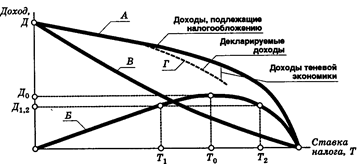

Данный показатель дифференцирован по предприятиям различных отраслей производства. Так, на предприятиях по производству винно-водочных изделий и в транспортных организациях этот показатель выше, чем на предприятиях строительной индустрии, и много выше, чем на предприятиях сельского хозяйства. Снижение ставок налогов (налогового бремени) дозволяет увеличивать инвестиции в производство и повышать заработную плату (усиливать мотивацию труда и повышать покупательную способность населения), что в совокупности приводит к повышению эффективности производства, увеличению доходов предприятия и росту товарооборота, а, следовательно, к росту налоговой базы. Повышение ставок налогов при неизменном значении налоговой базы ведет к увеличению суммы налоговых поступлений пропорционально росту ставок. Однако повышение ставок приводит к уменьшению налоговой базы на последующих этапах налогообложения (кривая А на рис. 13.1), в силу чего сумма налоговых поступлений сначала растет с замедлением темпов роста, а по достижению некоторого порогового значения налогового бремени — уменьшается (кривая Б на рис. 13.1).*

* В теории налогообложения известна как кривая Леффера.

Соответственно снижается сумма доходов, остающаяся у налогоплательщика после уплаты налогов (кривая В на рис. 13.1), вследствие чего неизбежно уменьшаются инвестиции в производство и снижается заработная плата производственного персонала. На приведенном графике (рис. 13.1) максимальная сумма налоговых поступлений в бюджет (Д0) будет получена при ставке налога Т0 (налоговый предел). При дальнейшем увеличении ставки налога, например до величины Т2 > Т0, доход бюджета уменьшится до величины Д1,2. Такой же доход можно получить, не увеличивая, а уменьшая ставку налога до величины Т1 < Т0. При этом у предприятий возрастет доход после внесения налоговых платежей и, следовательно, расширятся возможности развития производства, что создаст перспективы существенного роста налоговой базы. Кроме того, при ставке налога Т1 имеется возможность, в случае необходимости, быстро пополнить бюджет за счет повышения налоговых ставок до величины Т0. Если же ставка налога превышает величину Тo, то увеличить доходы бюджета за счет дальнейшего повышения ставок практически невозможно, а за счет снижения налоговых ставок до величины to — возможно лишь в перспективе по мере развития производства.

Рис. 13.1. Влияние налогового бремени (ставки налогов) Т на доход налогоплательщика до уплаты налогов (А), после уплаты налогов (В) и на доход бюджета (Б), а также на уход капитала в теневую экономику (Г)

Следует также отметить, что тяжелое налоговое бремя понуждает многих предпринимателей скрывать свои доходы (занижать величину декларируемых доходов) и переводить капиталы в теневую экономику. Коэффициент эластичности налогов. Для характеристики уменьшения налоговых поступлений под влиянием определяющих экономических факторов (валовой национальный продукт, доходы населения и др.) в макроэкономике применяется коэффициент эластичности налогов (Э):

где х — начальный уровень анализируемого фактора; ∆ х: — прирост значения анализируемого фактора; у — начальный уровень налоговых поступлений (всех налогов, группы налогов или отдельного налога); ∆у — прирост налоговых поступлений. Коэффициент эластичности налогов показывает, на сколько процентов изменяются налоговые поступления при изменении определяющего фактора на 1%. Если ∆ х = 0,01 х, то Э = 100 • (∆ у/у). При ∆у = 0,01 у будем иметь Э = 1,0. Единичная эластичность свидетельствует о том, что налоговые поступления в бюджет (во внебюджетные фонды) изменяются пропорционально изменению анализируемого фактора. При ∆у < 0,01 у имеем Э < 1,0 — налоги неэластичны, то есть налоговые поступления изменяются в меньшей степени, чем анализируемый фактор. При ∆у > 0,01у Э > 1,0 — налоги эластичны, то есть налоговые поступления увеличиваются (изменяются) более быстрыми темпами, чем величина анализируемого фактора. Исследование эластичности отдельных видов налогов при проектировании налоговой системы позволяет найти ее оптимальный вариант, обеспечивающий максимизацию поступлений налогов при заданном налоговом бремени или минимизацию налогового бремени при заданном уровне налоговых поступлений (например, в частности, выявление оптимального соотношения налога на прибыль и налога на пользование недрами). Такие исследования позволят также находить оптимальные с точки зрения роста налоговых поступлений направления экономического развития в сферах производства и потребления (например, повышение конкурентоспособности товара на основе улучшения его качества и расширения границ товарного рынка дает возможность увеличить сбор налога с продаж).

|