Первичный дефицит государственного бюджета и механизм самовоспроизводства долга. Государственный долг, налоги, инвестиции и экономический рост

Одним из факторов экономического роста является соотношение

Динамика этого соотношения зависит от следующих факторов: 1) величины реальной ставки процента, которая определя 2) темпов роста реального ВВП; 3) величины первичного дефицита госбюджета. Первичный дефицит госбюджета представляет собой разность между величиной общего дефицита и суммой процентных выплат по долгу. При долговом финансировании первичного дефицита увеличивается и основная сумма долга, и коэффициент его обслуживания, то есть возрастает "бремя долга" в экономике. Увеличение первичного излишка позволяет избежать самовоспроизводства долга.

BD первичный = (G + F) - Т N = D x Rg, где N — выплаты по обслуживанию долга; D — величина долга; rr ~ реальная ставка процента.

Глава 17. Бюджетный дефицит и управление 377 государственным долгом

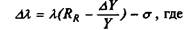

Механизм самовоспроизводства государственного долга: BD первичный t =? государственные займы t => государственный t => Nf=> долг => ED общий Т => новые государственные f => долг f =* Nt и т.д. займы Если реальная ставка процента превышает темп роста реального ВВП, то увеличение государственного долга становится неуправляемым: весь прирост реального ВВП уходит на выплату процентов по обслуживанию долга и возрастает соотношение долг/ВВП, характеризующее бремя долга. Для прогнозирования динамики соотношения долг/ВВП используется зависимость:

— изменение соотношения долг/ВВП,

— исходное значение соотношения долг/ВВП,

— реальная ставка процента,

— темп роста реального ВВП,

— доля первичного бюджетного излишка в ВВП. Для снижения соотношения долг/ВВП необходимы два условия: 1) реальная ставка процента должна быть ниже, чем темп 2) увеличение доли первичного бюджетного излишка в ВВП

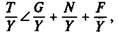

Увеличение налогов является для правительства одним и; способов получения необходимых доходов для выплаты процентов по обслуживанию долга и погашения его основной суммы. Для того чтобы соблюдать график обслуживания долга, правительство должно собрать в виде налогов сумму, не меньшую, чем N. Это означает, что соотношение N/ВВП является нижней границей ставки подоходного налога:

378 Макроэкономика Так как, кроме обслуживания долга, правительство должно финансировать и другие расходы (в частности, госзакупки и трансфертные выплаты), то ситуация, когда

свидетельствует о нарастании напряженности в бюджетно-налоговой сфере. Увеличение налогов как условие обслуживания растущего долга может привести к снижению стимулов к труду, к инновациям и к инвестированию. Поэтому существование большого государственного долга косвенно ограничивает возможности экономического роста. Для того чтобы избежать этих ограничений и не увеличивать налоги, правительство может рефинансировать долг,то есть выпустить новый государственный заем и использовать выручку от его размещения для выплаты процентов по "старым" долгам. Так как правительство всегда имеет выбор между повышением налогов, рефинансированием государственного долга и монетизацией бюджетного дефицита1, то угроза банкротства государства даже при значительной задолженности практически отсутствует. Долговое финансирование дефицита госбюджета увеличивает ставки процента и, следовательно, сокращает инвестиционные расходы. В частном секторе могут производиться либо потребительские, либо инвестиционные товары. Если рост государственных расходов "вытесняет" производство инвестиционных товаров в частном секторе, тогда уровень потребления (уровень жизни) сегодняшнего поколения не будет затронут. Однако будущее поколение унаследует меньший объем основных производственных фондов и, следовательно, будет иметь более низкий уровень дохода. Этот эффект возникает в том случае, если прирост государственных расходов происходит преимущественно за счет увеличения расходов потребительского назначения (социальные трансферты: субсидии школьникам, малообеспеченным слоям населения и т.д.). Государственные инвестиции,как и частные, укрепляют производственный потенциал экономики. Если прирост правительственных расходов приобретает вид инвестиционных расходов (например, вложений в строительство автострад, портов, инвестиций в "человеческий капитал" в системе образования и

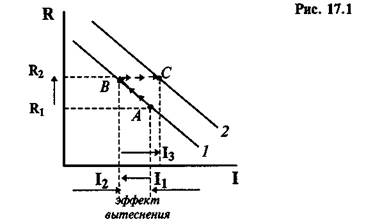

1 Подробнее об этом см. гл. 6 "Бюджетно-налоговая политика". Глава 17. Бюджетный дефицит и управление 379 государственным долгом здравоохранения), тогда производственные мощности, оказывающиеся в распоряжении будущих поколений, не будут сокращаться. Изменится их структура в пользу увеличения доли государственного капитала. При этом, однако, могут быть вытеснены частные инвестиции потребительского назначения, что «относительно ограничит возможности текущего потребления населения. Поведение потребителейв условиях роста государственной задолженности весьма противоречиво,что находит свое отражение в дискуссии между сторонниками традиционной и рикарди-анской точек зрения на государственный долг. Согласно традиционной точке зрения, снижение налогов, финансируемое за счет государственных займов и накопления долга, стимулирует рост потребительских расходов и приводит к сокращению национальных сбережений. Рост потребления увеличивает совокупный спрос и доход в краткосрочном периоде, но в долгосрочном плане ведет к снижению объемов накопленного капитала и ограничению экономического роста. Согласно рикардианской точке зрения, снижение налогов, финансируемое за счет увеличения государственного долга, не вызывает роста потребительских расходов и не ограничивает роста сбережений, а только в определенной мере перераспределяет налоговое бремя от настоящего поколения к будущим. Каждая из этих концепций не может быть полностью опровергнута и оказывает известное воздействие на формирование конкретных моделей бюджетно-налоговой политики1. Поведение инвестиционного спроса также может быть различным. Эффект вытеснения предполагает, что при заданной кривой инвестиционного спроса частные инвестиции сокращаются из-за повышения процентных ставок, которое возникает в случае долгового финансирования бюджетного дефицита. Однако если экономика первоначально находится в состоянии спада, то рост государственных расходов будет оказывать на нее стимулирующее воздействие через эффект мультипликатора. Это может улучшить ожидания прибылей у частного бизнеса и вызвать сдвиг вправо кривой инвестиционного спроса. Прирост инвестиционного спроса может частично или полностью элиминировать эффект вытеснения (см. рис. 17.1).

1 Более подробно об этих двух точках зрения на государственный долг см.: Мэнкью Н.Г. Макроэкономика. Гл. 16. 380 Макроэкономика

Возникший под влиянием роста процентных ставок с rj до R2 эффект вытеснения инвестиций с // до /г элиминируется их ростом с /2 до /j в результате сдвига кривой инвестиционного спроса из положения 1 в положение 2 на фоне оптимистических ожиданий инвесторов. Таким образом, в известных обстоятельствах один и тот же механизм — долговое финансирование бюджетного дефицита — может как вызвать эффект вытеснения частных инвестиций, так и элиминировать его. Поэтому взвешенная оценка эффективности бюджетно-налоговой политики в условиях увеличения государственного долга требует углубленного макроэкономического анализа.

|