Механізм досягнення рівноваги на грошовому ринку.

Тема 5. Грошовий ринок Мета заняття: здійснити макроекономічний аналіз грошового ринку, банківської системи; ознайомитись з основними інструменти грошово-кредитного регулювання. План 1. Механізм досягнення рівноваги на грошовому ринку. 2. Грошово-кредитне регулювання економіки та його основні інструменти. Список рекомендованої літератури: 1. Бюджетний кодекс України від 21 червня 2001 року N 2542-III [Електронний ресурс] – Режим доступу: http://zakon.rada.gov.ua/cgi-bin/laws/main.cgi?nreg=2542-14. 2. Державний бюджет на 2013 рік. Закон України [Електронний ресурс] – Режим доступу: http://zakon.rada.gov.ua/cgi-bin/laws/main.cgi?nreg=2154–17. 3. Базилевич В.Д. Макроекономіка / В.Д. Базилевич. - К.: Кондор, 2006. – 386 с. 4. Круш П.В. Макроекономіка: Навч. посібник / П.В. Круш, С.О. Тульчинська. - Київ: Центр навч. л-ри, 2005. – 400с. 5. Кулішов В.В. Макроекономіка / В.В. Кулішов. – К.: Кондор, 2006. – 256 с. 6. Мікроекономіка і макроекономіка: Підручник для студентів екон. спец. закл. освіти: У 2 ч. / [С. Будаговська, О. Кілієвич, У. Луніна та ін.]; За заг. ред. С. Будаговської. – К.: Видавництво Соломії Павличко «Основи», 2001. – 517 с. 7. Савченко А.Г. Макроекономіка: Підручник / А.Г. Савченко, Г.О. Пухатаєвич, О.М. Тітьонко. - К.: Либідь, 2002. 8. Панчишин С. Макроекономіка: навч. посіб. / С. Панчишин; вид. 2-ге, стереотипне. – К.: Либідь, 2002. – 616 с. 9. Панчишин С. Макроекономічний аналіз: Навч. посіб. / С. Панчишин. – К.: КНТЕУ, 2000. – 208 с.

Механізм досягнення рівноваги на грошовому ринку. Грошовий ринок — це ринок, на якому економічні суб'єкти купують необхідні їм ліквідні засоби, виписуючи на себе або пускаючи в обіг короткострокові зобов'язання, тобто банкноти. Кредитний ринок (або ринок позичкового капіталу) — це ринок, що забезпечує рух фінансових засобів від тих, хто заощаджує, до тих, хто інвестує. Ринок позичкового капіталу відрізняється тим, що зобов'язання, які знаходяться в обігу, є довгостроковими. Ці два ринки перетинаються і утворюють грошово-кредитний ринок, який перерозподіляє грошову масу між окремими економічними суб'єктами з метою її використання на поточні і довгострокові потреби. На грошово-кредитному ринку виступають фінансові посередники —це різні фінансові заклади, серед яких провідну роль відіграє грошова адміністрація — Національний банк. Міністерство фінансів, Казначейство. Вони визначають і пропозицію грошей. Грошово-кредитний ринок, як і будь-який ринок, характеризується через пропозицію, попит і ціну (відсоткову ставку). Далі розглянемо ці складові грошово-кредитного ринку. Пропозиція і попит на грошовому ринку Почнемо з пропозиції грошей, яка є реальною грошовою масою і визначається за формулою:

Грошова пропозиція складається із готівкових і безготівкових грошей. Всі вони в залежності від рівня їх ліквідності об'єднуються зростаючим підсумком в окремі грошові агрегати. В структурі грошової маси виділяють такі сукупні компоненти або грошові агрегати: М1, М2 і М3. В основі такого поділу лежить складність переміщення коштів і їх ліквідність.

М1 – готівка (банкноти і монети), депозити до запитання, чекові депозити. М2 – М1 плюс нечекові ощадні депозити, термінові вклади (у США до 100 тис). М3 – М2 плюс строкові вклади більше 100 тисяч, депозитні сертифікати. Агрегат М1 – гроші у вузькому розумінні, всі інші агрегати – гроші в широкому розумінні. В макроекономічному аналізі найчастіше використовуються М1 і М2. Отже, кожний наступний грошовий агрегат відрізняється від попереднього не лише за структурою, а й за величиною. Широка грошова маса (ГМ) —це агрегат МЗ. Грошова пропозиція контролюється Національним банком через окремі грошові агрегати. Контролюючи грошові агрегати, Національний банк цілеспрямовано впливає на грошовий ринок.

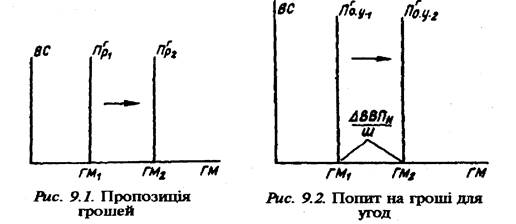

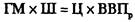

Графічне зображення пропозиції грошей показано на рис. 9.1. Пропозиція грошей (Прr), як ми побачимо далі, залежить від грошово-кредитної політики Національного банку. Іншими словами, величина грошової пропозиції регулюється Національним банком і не залежить від відсоткової ставки (ВС). Грошовий попит — це попит на реальну грошову масу (Поr = ГМ/Ц). Він включає попит на гроші для угод і попит на гроші як активи. Попит на гроші для угод випливає з їхньої функції як засобу обігу, тобто з їх використання для купівлі товарів і послуг. Попит на гроші для угод знаходиться в прямій залежності від номінального ВВП. Чим більша загальна грошова вартість товарів і послуг, що знаходяться в обігу, тим більше потрібно грошей для угод. Обернено на цей попит впливає швидкість обертання грошей. На рисунку 9.2 графічно відображено співвідношення між попитом на гроші для угод (По/ у.) і ставкою відсотка. Оскільки попит на гроші для угод не залежить від ставки відсотка, він має вигляд вертикальної прямої. Кількість грошей в обігу при цьому визначається рівнянням обміну, відомим як формула Фішера:

де ш — швидкість обертання грошей; Ц — середній рівень цін; О — кількість угод. Цілком справедливо вважати, що немає таких угод, які б не були враховані у ВВП. Тоді:

де ВВПр — реальний валовий внутрішній продукт. Звідси попит на гроші для угод (ГМ/Ц) дорівнює:

Таким чином, з формули випливає, що попит на гроші для угод залежить від двох факторів: реального обсягу виробництва — з його зростанням зростає і попит на гроші; швидкості обертання грошей — чим вища швидкість обертання грошей, тим менша їх кількість, що необхідна для обслуговування угод. Попит на гроші як активи (По.r а.) випливає з їхньої функції як засобу заощадження. В цьому випадку гроші розглядаються як засіб збереження вартості. Володіння грошима в цій якості перетворює їх на активи. Але вартість можна зберігати не тільки у формі грошей, а й у формі фінансових активів (наприклад, облігації). Кожна з цих форм має свої переваги і недоліки. Перевагою володіння грошима є їх висока ліквідність, але їх недолік полягає в тому, що вони не приносять доход їхньому власнику. Переваги володіння облігаціями полягають в тому, що вони приносять доход у формі відсотка, але їх недоліком є низька ліквідність. Тому особи, які володіють вартістю, постійно вирішують альтернативу: зберігати вартість у формі грошей чи у формі фінансових активів. На її вирішення впливає відсоткова ставка, тобто рівень доходів від фінансових активів. Відсоткова ставка визначає попит на гроші як активи. Чим вища відсоткова ставка, тим більша альтернативна вартість грошей, тобто тим більше доходу втрачають власники грошей від їх зберігання. Тому за зростання відсоткової ставки зростає попит на фінансові активи і падає попит на гроші як бездохідний актив. З графіка видно, що при ставці 8 % попит на гроші як активи (По.r а.) дорівнює нулю. За умов зниження відсоткової ставки (ВС) попит на гроші як активи зростає від ГМ0 до ГМ3. Таким чином, попит на гроші як активи змінюється обернено пропорційно ставці відсотка і пов'язаний з теорією переваги ліквідності: чим вища ставка відсотка, тим менший попит на гроші як активи, тому що за збільшення ставки відсотка збільшується альтернативна вартість грошей. Попит на гроші для угод і попит на гроші як активи визначає загальний попит на гроші:

Для визначення рівноваги на грошовому ринку треба визначити рівноважну ціну грошей — ставку відсотка. Зміни рівноваги на грошовому ринку можливі внаслідок змін у пропозиції грошей і попиті на гроші. Звернемося до графіка на рис. 9.4.

На цьому графіку похила лінія Пг0.1 характеризує початковий попит на гроші як активи. Але вона зміщена вправо на відстань ОГМ1. Пунктирна вертикальна лінія По.r y. — це графік попиту на гроші для угод, що не залежить від відсоткової ставки. Відрізок ГМ1— ГМ2 —це попит на гроші як активи за даної відсоткової ставки (ВС 1). Отже, початковий грошовий попит у цілому дорівнює відрізку ОГМ2. Враховуючи лінію Пог у., похила лінія Пг0.1 відбиває загальний попит на гроші. Вертикальна лінія Пгр.1 — це початкова пропозиція грошей. Вона перетинає лінію загального попиту на гроші Пг0.1 в точці Т1 і означає, що початкова рівновага на грошовому ринку досягається за відсоткової ставки на рівні ВС1. Розглянемо наслідки змін у пропозиції грошей. Припустимо, що Національний банк збільшив грошову пропозицію до Пр.г.2. Лінія пропозиції зміщується вправо (див. рис. 9.4). Але грошовий попит не змінився, тому рівновага порушується. Це призведе до надлишку грошей, виникають зайві гроші. За початкової ставки відсотка (ВС1) суб'єкти ринку будуть намагатися звільнитися від грошей, купуючи більше фінансових активів (наприклад, облігацій). Але витрати грошей одними означає придбання грошей іншими. Тому колективна спроба купити більше облігацій збільшує попит і ціни на них. Одночасно ціна грошей —відсоткова ставка —знижується. І навпаки. Це випливає і з формули відсоткової ставки:

де відсотковий доход — це фіксована величина. Тому за зростання цін на облігації параметри грошової рівноваги змінюються. На графіку (рис. 9.4) вона змістилася вправо і вниз до точки Т2, внаслідок чого рівновага на грошовому ринку відновлюється при ВС2. Звернемося тепер до змін у попиті на гроші. На графіку 9.4 грошова пропозиція залишається на рівні Пг0.2, а попит на гроші зменшується в положенні лінії Пг0.2. Знову з'являються зайві гроші, які піднімають ціну облігацій, знижують відсоткову ставку до ВС3 що відновлює рівновагу на грошовому ринку в точці Т, ї навпаки. Висновок: нерівновага на грошовому ринку викликає зміни в цінах на облігації і через них — у відсоткових ставках. Ціни на облігації і відсоткові ставки с обернено залежними. Зміни відсоткових ставок впливають на готовність заощаджувати гроші, що відновлює рівновагу на ринку грошей. Рівноважна ставка відсотка вирівнює кількість грошей, що пропонуються і потребуються.

|