Тема 13. Слияние фирм как определяющий фактор структуры рынка

1. Классификация и анализ слияний и поглощений 2. Теории мотивов слияния и поглощения фирм 3. Классификация основных методов слияний и поглощений

1. Классификация и анализ слияний и поглощений Любая фирма стремится использовать накопленные ею средства для того, чтобы избежать ограничений присущей ей структуры, затрат и доли рынка. Она имеет возможности: - инвестировать средства в создание новых мощностей; - вкладывать ресурсы в исследования и разработки; - тратить средства на маркетинг продукции. В каждом данном случае фирма приобретает и организует новые ресурсы. Однако имеется одна из радикальных альтернативных возможностей приобретения уже организованных ресурсов в виде фирмы или части фирмы путем ее поглощения или слияния с нею. Процессы поглощения или слияния фирм относятся к традиционным возможностям рыночной экономики и выступают как потенциальная возможность наиболее рационального использования активов. Важно, чтобы эти процессы, особенно поглощения, происходили в условиях широкой и добросовестной информированности общества, что позволяет избежать озабоченности и слухов, неизбежно негативно действующих на акционеров и инвесторов. Поглощения и слияния характеризуют некоторую общую тенденцию к глобализации процессов экономики. Основные принципиальные подходы в развитии крупных компаний в 80-е годы ХХ в. – экономия, гибкость, маневренность и компактность – во второй половине 90-х годов сменились четко выраженной ориентацией на агрессивную экспансию и рост. Крупные компании стремятся изыскивать дополнительные интегративные источники расширения сфер своей деятельности, среди которых одним из наиболее популярных является слияние и поглощение компаний. К таким приемам развития прибегают в настоящее время даже очень успешные компании. Этот процесс в рыночных условиях становится практически повседневным явлением. Слияния и поглощения компаний – это объективная реальность, масштабы и значимость которой обусловливают необходимость исследовать, анализировать и делать соответствующие выводы, позволяющие обобщать опыт и изыскивать новые возможности. По прогнозам специалистов, реформируемой российской экономике в ближайшее время не грозит бум корпоративных слияний, подобный по масштабам западным или американским аналогам. Необходимо отметить, что в настоящее время существуют определенные различия в трактовке понятия «слияние компаний» в зарубежной теории и практике и в российском законодательстве. В соответствии с общепринятой зарубежной практикой, под слиянием подразумевается любое объединение из двух или более ранее существовавших структур, в результате которого образуется новая экономическая единица. В соответствии же с российским законодательством, под слиянием понимается реорганизация юридических лиц, при которой их права и обязанности каждого из них в соответствии с передаточным актом переходят ко вновь возникшему юридическому лицу. Новая компания берет под свой полный контроль и управление все активы и обязательства перед клиентами компаний – своих составных частей, после чего последние распускаются. В зарубежной же практике под слиянием принято понимать объединение нескольких фирм, в результате которого одна из них выживает, а остальные утрачивают свою самостоятельность и прекращают существование. В российском законодательстве этот термин подпадает под термин присоединение, подразумевающий прекращение деятельности одного или нескольких юридических фирм с передачей всех их прав и обязанностей субъекту, к которому они присоединяются. Поглощение представляет собой объединение двух (или нескольких) юридических лиц, при котором одно лицо (поглощающее) сохраняется как юридическое, к нему переходят как активы, так и обязательства поглощаемых юридических лиц. При этом поглощаемые юридические лица либо прекращают свое существование, либо контролируются путем владения контрольным пакетом их акций или долей капитала. Поглощение компании можно также определить как подконтрольность одной компанией другой, управление ею с приобретением абсолютного или частичного права собственности на нее. Поглощение компании нередко осуществляется путем скупки контрольного пакета акций предприятия на бирже, означающей приобретение этого предприятия. Естественно, что в российской экономике необходимо основательно изучать не только экономические, но и организационно - правовые, информационно - аналитические, социально – психологические и другие аспекты процессов слияния и поглощения в зарубежных экономиках. Приобретения могут классифицироваться различным способом, рассмотрим наиболее общие и распространенные классификационные подходы. Чаще всего выделяются следующие четыре группы: - согласованные слияния – одна фирма приобретает другую в соответствии с рекомендациями держателей акций второй фирмы; - оспариваемые поглощения, когда первая фирма делает предложения акционерам второй фирмы, минуя ее руководство (которое, собственно, и может попытаться защитить эту фирму); - отторжение, когда первая фирма может купить у второй фирмы принадлежащую ей структуру (филиал, структурное подразделение); - выкуп управляющими – филиал продается не другой фирме, а управляющим этой фирмой. Вместе с тем, целесообразной представляется более детальная классификация, которая учитывает не только характер интеграции компаний, ее национальные особенности, условия и механизм слияния и т.д. В современной теории и практике отраслевых рынков можно классифицировать разнообразные типы слияния и поглощения компаний. В качестве наиболее важных признаков классификации этих процессов можно назвать следующие (рис. 13.1): - характер интеграции компаний; - национальную принадлежность объединяемых компаний; - отношение компаний к слияниям; - способ объединения потенциала; - условия слияния; - механизм слияния. В зависимости от признаков интеграции компаний целесообразно выделять следующие виды: - горизонтальные слияния – объединение компаний, действующих на одном и том же рынке, т.е. одной и той же отрасли, производящих одно и то же или близкие изделия или осуществляющих одни и те же технологические стадии производства; - вертикальные слияния – объединение компаний различных отраслей, связанных единым технологическим процессом производства продукта, т.е. расширение компанией-покупателем своей деятельности либо на предыдущие производственные стадии, вплоть до источников сырья (отстающая интеграция), либо на последующие – до конечного потребителя (опережающая интеграция). Например, слияние геологоразведочных, горнодобывающих, металлургических и машиностроительных компаний; - родовые слияния – объединение компаний, выпускающих взаимосвязанные (взаимодополняющие) товары. Например, фирма, производящая аудио – или видеотехнику, компьютеры, объединяется с фирмой, производящей носители информации; - конгломератные слияния – объединение компаний различных отраслей без наличия горизонтальной или вертикальной интеграции (производственной общности), т.е. слияние фирм одной отрасли с фирмами другой отрасли, не являющейся ни поставщиком, ни потребителем. Объединяемые компании могут не иметь ни технологического, ни целевого единства с основной сферой деятельности фирмы-поглотителя.

Рис. 13.1 Слияние и поглощение компаний В свою очередь, можно выделить следующие три разновидности конгломератных слияний: - слияния с расширением продуктовой линии - соединение продуктов, схожих между собой по процессу производства и каналам реализации, но не конкурирующих друг с другом; - слияния с расширением рынка - приобретение дополнительных каналов реализации продукции в ранее не обслуживаемых географических районах; - чистые конгломератные слияния, не предполагающие никакой общности. На рисунке 13.2 приведены варианты основных типов слияний. В качестве конгломератного можно привести пример производства оборудования для бензоколонок. В зависимости от национальной принадлежности объединяемых компаний выделяют два вида слияния компаний: - национальные слияния – объединение компаний, находящихся в границах одного государства; - транснациональные слияния – слияние, приобретение компаний, находящихся в различных странах. В условиях интеграции и глобализации экономической деятельности характерной особенностью становится усиление тенденций слияния и поглощения не только компаний разных стран, но и транснациональных корпораций. В зависимости от отношения управленческого персонала компаний к слиянию или поглощению можно выделить: - дружественные слияния – слияния, при которых руководящий состав и акционеры участвующих компаний поддерживают данную сделку; - враждебные слияния – слияния и поглощения, при которых руководящий состав поглощаемой компании не согласен с готовящейся сделкой и осуществляет ряд противозахватных мероприятий. В этом случае приобретающей компании приходится вести на рынке ценных бумаг действия против целевой компании.

Рис. 13.2 Варианты основных типов слияний В зависимости от способа объединения потенциалов компаний можно выделить следующие типы слияния: - корпоративные альянсы – объединение двух или нескольких компаний, ориентированное на конкретное отдельное направление бизнеса, обеспечивающее получение синергетического эффекта в этом направлении, в остальных же видах деятельности фирмы могут действовать самостоятельно. Компании для этих целей могут создавать различные совместные структуры; - корпорации – тип слияния, связанный с объединением всех активов участвующих в сделке фирм. В свою очередь, в зависимости от объединяемых потенциалов различают: - производственные слияния – слияния, при которых объединяются производственные мощности компаний в основном с целью получения позитивного синергетического эффекта за счет увеличения масштабов деятельности; - чисто финансовые слияния – слияния, направленные на централизацию финансовой политики, способствующей усилению позиций на рынке ценных бумаг, в финансировании инновационных проектов и т.д. Финансовое руководство и потоки финансов в диверсифицированных фирмах могут быть более эффективными, поскольку в них процессы синергетики управления могут приобретать новые формы. Чистые доходы следует считать одной из самых четких характеристик вклада слияний. В процессе слияния возможны достижение технического эффекта, внутренний рост и долгосрочные контакты. Фирма, выбирающая внутренний рост, инвестирует свои средства в создание новых мощностей чаще, чем в покупку существующих компаний. Слияние действует быстрее, чем создание новых подразделений и структур, снижая уровень конкуренции, поэтому не исключено, что менеджеры выбирают именно этот путь. Тип слияний зависит от сложившейся или перспективной ситуации на рынке, а также от целей, стратегий деятельности компаний и ресурсов, которыми они располагают. Далее, слияния и поглощения компаний имеют свои особенности на различных рынках, в различных странах или регионах мира. Так, если в США происходят, прежде всего, слияния или поглощения крупных фирм, то в Европе идет поглощение небольших акционерных обществ смежных отраслей. Стратегия слияния или поглощения вырабатывается как элемент общей стратегии развития компании. На высшем уровне фирмы оценивается, насколько потенциальный результат рассматриваемого слияния или поглощения соответствует общему плану стратегических мероприятий. В наиболее общем виде процесс принятия решения о слияниях и поглощения можно рассмотреть, исходя из соотнесения типовых разделов стратегического плана с возможностями слияния или поглощения. Вариант содержания стратегического плана представлен в таблице 13.1. Укрупненный процесс слияний и поглощений состоит из ряда этапов (обычно их шесть). Первые три этапа охватывают процесс планирования слияния (или поглощения), проведение аналитической работы по возникающему комплексу проблем, переговоры, подготовку и подписание соответствующего соглашения. Таблица 13.1. Стратегический план слияния ( поглощения )

Вторые три этапа связаны с практической реализацией практическая реализация проекта. Основные этапы компании: - разработка плана стратегии слияния (или поглощения); - комплексный анализ потенциального объекта слияния (или поглощения); - переговорный процесс и достижение соглашения; - осуществление процесса интеграционных преобразований; - оценка уровня постинтеграционных преобразований; - выводы, рекомендации. Разработка стратегий слияния (или поглощения) является важным элементом общей стратегии компании, и основывается на оценке положения компании на рынке, анализе сильных и слабых сторон, рассмотрении возможностей и угроз для развития бизнеса, а также анализе конкурентов, включая оценку их стратегий, продуктового ряда, клиентов, организации доставки продуктов компании и т.д. По результатам формирования стратегии окончательно уточняются цели слияния (или поглощения). Если планируется выход на новые рынки, необходимо учитывать: - законодательную и нормативную базу; - конкуренцию на национальном и международных рынках; - макроэкономические характеристики; - сегментацию рынка; - соотношение риска и доходности; - цели развития бизнеса, его основные и перспективные области; - специализацию и имидж организации; - требования к величине собственного капитала и к нормативным требованиям органов стран, где планируется вести бизнес. Стратегия выхода на новый рынок должна быть разработана и осуществлена на основе тщательной проработки всех возможных альтернатив. Процесс слияний и поглощений включает систематический и тщательно выверенный пакет мероприятий на стратегическом, тактическом, и операционном уровнях его реализации. Стратегический уровень включает в себя: - обоснование стратегии роста; - выбор объекта для слияния; - поиск и системную оценку объекта слияния или поглощения; - детализацию и структурирование сделки. Тактический уровень связан с поглощением и стабилизацией, т.е. тактикой интеграции. Анализ текущей ситуации включает: - обоснование и формирование концептуального плана; - разработку детализированного плана; - разработку плана конкретных мероприятий по реализации сделки. Операционный уровень предназначен для интеграции различных видов бизнеса и включает: - согласованное внедрение; - промежуточные оценки степени реализации проекта; - внесение необходимых корректировок; - оценку результатов и формулировку выводов. Стратегическому уровню решений предшествует многовариантный анализ стратегии развития. Компанией-покупателем определяются наиболее рациональные варианты поведения в связи с состоянием дел присоединяемой компании, затем обосновывается и выбирается стратегия присоединения. Стратегические намерения можно разделить на симбиоз, адсорбцию и сохранение статуса. Симбиоз – взаимопроникновение двух структур (обмен крупными пакетами акций и объединение ряда операций на финансовых рынках, взаимодополнение продуктового ряда и т.п.). Адсорбция – полное слияние или поглощение (на рынке остается только одна структура). При поглощении возможно сохранение формального статуса организации. Рассмотрим некоторые общие теоретические аспекты слияний. Процессы слияния обусловлены значительным количеством перемен в экономике тех ли иных стран и имеют свою систему движущих сил. Так, горизонтальные слияния особенно преследовали цель усилить монопольную власть путем создания доминирующих фирм, что усилило антитрестовские настроения. Необходимо особо отметить, что процессам слияния весьма часто предшествуют не столько реальные экономические события и ситуации, долгосрочный прогноз, сколько умело создаваемая психологическая ситуация, точно просчитанные психологические расчеты и стремление некоторых рыночных агентов получить большие дивиденды и сейчас. В этом плане существенный интерес представляет так называемый спекулятивный мотив, который во многом подтолкнул волны слияний в период 1897-1901гг. и 1926-1929 гг. Взаимодействие монополистического и спекулятивного мотивов было во многом основано на ожиданиях будущих инвесторов относительно будущих прибылей. Поскольку конкуренция может быть ослаблена путем слияний, прибыль должна возрасти, а стоимость акций повыситься. Поэтому предприниматели стремятся повысить оценки основного капитала посредством слияний. Поскольку инвесторов привлекали эти перспективы, а качественного контроля информации по новым акционерным обществам не было, как и по действительным целям и процедурам слияния, то создавалась мощная информационная основа в виде рекламных проспектов, слухов и «убедительной» информации, призывающей инвесторов продавать акции по цене, намного превышающей их реальную ценность. Эта практика получила название «разводнение капитала». Как и в реальных условиях монополистического объединения, инициаторы подобного поведения получали на свой счет акции новой компании; те, кто осуществляли слияние, спешили продать свои акции неосторожным аутсайдерам до момента наступления краха. Анализ более 300 слияний периода 1888-1905 гг., произведенный в литературе, показал, что более 140 окончились финансовым крахом, более 50 развалились сразу после объединения. Интересно, что слияния, поддержанные сторонними организациями (банки, биржи, синдикаты), проваливались значительно чаще, чем те, которые создавались частными лицами с четкими обязательствами. По существу, бум 1926-1929 гг. был повторением предшествующих событий 1888-1905 гг., что и привело к необходимости принятия Закона о ценных бумагах (1933) и Закона об обмене ценных бумаг (1934), установивших определенные правила и порядок на рынке, в совокупности с антитрестовским законодательством не позволивших проводить гигантские аферы. Однако спекулятивные мотивы инвесторов продолжают инициировать активность творцов слияний. В условиях хорошо организованного биржевого бума инвесторы рассматривали приобретение акций сливающихся компаний как возможность получить прибыль от продолжающегося роста цен. Возможность получения спекулятивного дохода растет во время объявления о слиянии (зачастую задолго до самого слияния). Слияние – всегда операция, связанная с определенной степенью риска. В ней выигрывают те из немногих, кто приобрел акции задолго до бума, и, как правило, проигрывают остальные. Инвестирование в акции конгломератов, создаваемых в процессе слияния, сравнивают с игрой в рулетку. Деятельность тех, кто осуществил конгломератные слияния, документально не подтверждается годами или даже десятилетиями, что позволяет многим из организаторов таких сделок существовать безбедно. Слияние часто считали причиной концентрации, что было характерно для первой эпохи слияний (1897-1901 гг.), затем последовали периоды 1920-х гг., 1960-х гг., и особенно 1980-х гг. однако вопрос о степени влияния слияний на концентрацию среди других причин требует особого исследования. Итак, рынок предполагает покупку и продажу целых компаний. Ежегодно происходят тысячи слияний – враждебных или дружественных, спорных или бесспорных, удачных или неудачных и т.д., но они представляют собой сравнительно небольшую долю бесконечных махинаций сделок на рынках. Каждое из слияний – горизонтальное, вертикальное или конгломератное, возможно, повышают эффективность и изменяют уровень конкуренции. Горизонтальные слияния своим результатом имеют снижение уровня конкуренции.

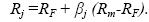

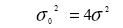

2. Теории мотивов слияния и поглощения фирм Слияние фирм относится к числу экономических процессов, в которых теоретические построения и обоснования существенно запаздывают по отношению к исключительно богатой и противоречивой практике. Поэтому значительное число противоречивых выводов строится на множестве допущений, которые со временем приобретают более (в некоторых случаях - менее) строгую форму и которое становится менее (иногда - более) сжатым. Слияние имеют как макро- так и микроэкономическое обоснование. Макроэкономические трактовки сосредоточивают внимание на корреляции между макроэкономическими переменными и уровнем активности в области слияний, зависимости первого от второго. Микроэкономические объяснения основаны на анализе мотивов фирм, источников выигрышей от слияния и стимулов к выдвижению предложений о слияниях. В этом плане существенный интерес представляет оценка фирм на фондовом рынке, состоящем из многочисленных инвесторов, каждый из которых владеет некоторым портфелем акций, на основе модели оценки капитальных активов (Capital Asset Pricing Model, CAPM). Теоретический анализ поведения фирм на фондовом рынке акций во многом связан с оценкой доходности акционеров. Если акционер одной компании X приобретает акции другой компании Y, то полный портфель акций может иметь некоторую ожидаемую доходность, которая является вероятностной величиной. Для суммарного актива дисперсия доходности σ 0 равна сумме дисперсий σ x и σ y по портфелям акций фирм Х и Y и величины, связанной с коэффициентом корреляции г между доходностями:

Полагая для простоты, что акции компаний Х и Y имеют равный риск и между доходностью акций имеется прямая корреляция, имеем r=1 и

Дисперсия при этом возрастает в четыре раза, а доходность удваивается, риск для владельца ценных бумаг не изменяется. Если же между доходностями не существует корреляции, стандартное отклонение увеличивается в Финансовые активы оцениваются по следующим элементам: а) по вкладу в ожидаемую доходность портфеля, который зависит от ожидаемой доходности актива; в) по вкладу в дисперсию портфеля, который зависит от систематического риска актива и определяется ковариацией доходности актива с доходностью портфеля в целом, акция с большой дисперсией (рисковая акция) весьма ценна, если она строго отрицательно коррелирована с портфелем в целом и снижает риск портфеля. Теоретическая модель, которая должна воплотить идеи ценообразования на капитальные активы слившихся фирм (САРМ) основывается на ряде серьезных допущений, в частности: 1) все инвесторы не являются склонными к максимальному риску ожидаемой полезности, выбирающими свой портфель на основе среднего значения дисперсии полезности, 2) существует безрисковый актив, обеспечивающий безрисковую доходность; 3) предполагается совершенный рынок капитала, при выборе ожидаемой доходности существуют неограниченные возможности для займов и кредитов; 4) ожидания инвесторов относительно доходности активов (имеющих совместное нормальное распределение) однородны, т.е. существует единодушие относительно ожидаемых средних значений, дисперсий и ковариаций активов; 5) все инвесторы являются ценополучателями; объем активов зафиксирован, существует абсолютная делимость и ликвидность активов и отсутствует налогообложение. При наличии всех этих допущений получают выражение, связывающие доходность i - го актива Ri, его безрисковую доходность RF плюс премию за риск Rm - RF, где Rm- случайная доходность рыночного портфеля, β - коэффициент, определяющий меру систематического риск:

Эконометрические проверки показали не полностью удовлетворительную ценность данного выражения, необходимость внесения допущений и ограничений на уровне практики, интуиции, исключений. Даже из перечисленных выше допущений (а на практике ни одно из них не может быть достигнуто строго), видна относительная ценность полученного выражения, которое служит основой многих теоретических изысканий и построений. Это дополнительно подчеркивает исключительно сложный, вероятностный характер экономических связей и процессов в системе отраслевых рынков. Но это обстоятельство отнюдь не освобождает от необходимости поисков аналитических выражений, учитывающих многофакторный и вероятностный характер связей между параметрами и характеристиками отраслевых рынков. Необходимо отметить, что ключевая роль во многом принадлежит повышению информированности участников рыночных процессов на микро – и макроуровне. Некоторый успех может быть достигнут как установлением определенных процессуальных норм, так и формированием корпоративной этики, что в совокупности означает установление и развитие общих правил игры. Могут быть классифицированы следующие «чистые» мотивы слияния. 1. Усиление рыночной власти. Слияние фирм усиливает рыночную концентрацию и дает большую рыночную власть; вместе с тем, рост концентрации не обязательно означает повышение прибыли, это зависит от рыночной ситуации. Вместе с тем, возникающая при слиянии концентрация может нарушить существовавший до этого баланс соглашения олигополистов и вызвать столкновения. Таким образом, повышение концентрации на рынке может принести некоторый выигрыш, но он далеко не всегда неизбежен. 2. Сокращение расходов на рекламу и стимулирование сбыта. Слияние может способствовать снижению расходов на рекламу и стимулировать сбыт, особенно в случае горизонтальных слияний, когда осуществляется объединение производств. Однако, как и в первом случае, необходимо учитывать реакцию конкурентов на рынках олигополий. 3. Выигрыши от эффективности, недоступные в иных случаях (связанные с синергетикой). Они включают следующие: - Экономия на масштабе, который может быть достижим в длительном периоде, что связано с необходимостью достижения оптимального размера компании. - Неделимые или свободные ресурсы, что связано с невозможностью уменьшения в размерах определенных ресурсов (например, технологические комплексы). Слияния могут дать возможность использовать их полнее, а также шире использовать искусство управления руководителя, включая оптимальный подбор менеджмента; использование торговых сетей в полном объеме и т.д. - Экономия в сфере НИОКР на основе лучшего использования интеллектуальных ресурсов, объединения исследовательских систем и сетей. - Экономия при получении финансовых ресурсов - крупные компании имеют доступ к более масштабным и дешевым кредитам, что способствует также снижению уровня рисков. - Устранение трансакционных издержек путем слияния (особенно при вертикальной интеграции) может снизить необходимые затраты путем замены сделок на рынке планированием и координацией внутри фирм. Итак, почему фирма может стремиться к разрешению своих проблем путем слияния, а не создания собственных комбинаций ресурсов? Здесь имеются следующие причины. 1. Слияние предпочтительно в тех случаях, когда целью фирмы является увеличение доли на рынке на основе создания в среднесрочной перспективе дополнительных мощностей. 2. Фирма имеет возможность преодоления входного барьера на рынке, избегая альтернативы - дорогостоящей конкурентной борьбы. 3. Слияние исключает неизбежные задержки и риски, связанные с организацией и планированием инвестиционной программы. 4. При покупке действующего предприятия с его проверенной рыночной активностью значительно сокращается финансовый и производственный риск. 5. При слиянии могут быть приобретены специфические ресурсы другой фирмы, обладающие различной природой. Представляет определенный интерес исследование мотивов слияния, которые обусловлены отказом от классических мотивов «чистых» слияний. Рассмотрим дополнительно некоторые достаточно специфические типы поглощений. Поглощения, которые прибыльны благодаря приносимым ими улучшениям в работе после слияния и для которых мотивом служит последующее повышение рыночной оценки активов, называются аллокативными. Между рыночной оценкой V и темпами роста фирмы T

Рис. 13. 3 Взаимосвязь между рыночной оценкой и темпами роста Из кривой на рисунке 13.3 следует наличие оптимума темпов роста фирмы, которому соответствует максимальная рыночная ценность фирмы Vm. Кривая графика определяет границы возможностей фирмы; точка А характеризует оптимум для фирмы, максимизирует полезность (рыночную ценность) держателей акций. Точка В внутри границ кривой является примером неэффективности деятельности фирмы, что может быть связано с различными причинами: большим управленческим аппаратом, некомпетентностью управления, неточным выбором стратегии и другими. Если фирма находится в точке С то темпы роста фирмы могут быть высокими, но ее рыночная стоимость невысока. В этом случае фирма может пожертвовать ростом для достижения максимальной рыночной стоимости (возврат к точке А). Если стоимость поглощения С, V' - рыночная ценность фирмы, общее число акций n, то защита фирмы от поглощения требует, чтобы V'> Vm-C/n. Диапазон отклонения от максимальной рыночной оценки ограничивает стоимость процесса поглощения. Если стоимость невелика, то поглощение может действовать как сила, способствующая максимизации прибыли. На практике имеют место самые различные варианты поведения владельцев акций, которые допускают множество решений, связанных, в частности, с ограниченностью информации, рисками участников сделок и другими обстоятельствами. Другим примером мотивов являются управленческие поглощения как проявление стратегии роста фирм, контролируемых управляющими. Поглощение существующих фирм создает большие возможности (ресурсы) для роста, не связанные с ограничениями прибыльности. Слияние фирм может привести к росту прибыльности; нет необходимости снижения цен, дорогостоящих компаний по расширению сбыта. Более того, фирма может проникнуть в новые для нее области исследований, разработки, создания новых продуктов без значительных для этого затрат. Приобретающая фирма может сохранить прежнее руководство, и, если что необходимо, усилить интеграционные функции в управлении. В этом случае эффект слияния проявится в сдвиге кривой «рыночная стоимость - темпы роста фирмы» вправо. Диапазон возможностей такой слившейся фирмы значительно превышает возможности фирмы, следующей внутреннему росту. Здесь имеется несколько вариантов слияния. Первый вариант - приобретение хорошо управляемой фирмы, работающей на пике «оценка - рост». В этих случаях приобретающая фирма готова заплатить больше рыночной цены, поскольку она ориентирована на рост, на перспективные возможности роста фирмы - покупателя. Вторая возможность приобретения фирмы, максимизирующей свой рост, связана с более низкой оценкой фирмы фондовым рынком. Скупщик может затормозить ее рост для повышения курса ее акций до следующего приобретения. Однако изменение политики приобретенной фирмы может потребовать значительных усилий. Третья возможность предполагает приобретение фирмы, действующей внутри кривой «оценка - рост»; при этом могут потребоваться усилия для обеспечения вывода этой фирмы на уровень кривой, тем более в точку оптимума. Таким образом, растущие за счет слияний фирмы могут быть заинтересованы в фирмах первой и второй из рассмотренных категорий и не в первую очередь будут интересоваться эффектом масштаба или рыночной властью. Возможность приобретения с целью роста существенно изменяет анализ поглощений по сравнению с анализом аллокативных поглощений - скупщик может предложить цену выше Vm и поглощение не может быть прибыльным. Управляющие, ориентирующиеся на максимизацию прибыли и прибыльные поглощения, могут быть уязвимы для управленческих поглощений, когда скупщик несет чистые убытки, компенсируемые ростом. Вместе с тем, необходимы определенные меры защиты от слияния, которое далеко не всегда преследует благие цели. Для этого используются некоторые любопытные управленческие технологию. Наиболее распространенной защитой от поглощения является «отравленная пилюля» (poison pill), метод, который включает ряд тактических приемов. Фирма, находящаяся под угрозой поглощения, может покупать активы на рынке, где действует скупщик, чтобы обеспечить на нем высокую совместную долю и создать проблемы с антитрестовским законодательством; возможно сознательное принятие на себя большой корпоративной задолженности; фирма, находящаяся под угрозой поглощения, выпускает специальные привилегированные акции с высокими гарантированными дивидендами, подлежащими конвертации в акции скупщика после поглощения. Интересна технология «отпугивателя акул» (shark-reppelents), которая предусматривает внесение в устав компании социальных условий, в соответствии с которыми, например, после поглощения выплачиваются повышенные суммы в пенсионный фонд. Стратегия «выжженной земли» достигается, к примеру, созданием экстраординарной задолженности или распродажей ключевых активов, последнее иногда называется «похищением бриллиантов из короны» (crown jewels lockup). Выплата отступного заключается в предложении скупаемой фирме выкупать долю по цене, выше рыночной, в обмен на соглашение о бездействии (не покупать акции данной компании в течение ряда лет). Методы защиты фирмы от поглощения достаточно разнообразны, как и сценарии их поведения. Эти методы имеют право на существование и применение, хотя бы потому, что далеко не всегда фирмы, максимизирующие свой рост, обеспечивают повышение эффективности и социальные эффекты. Поглощение убыточной (а иногда и прибыльной) компании может привести к необратимым затратам поставщиков или постоянны заказчиков в связи с тем, что их позиции ослаблены поглощающей фирмой или она даже заменена на других. Таким образом, поглощение следует рассматривать не просто как переход собственности в другие руки, но и как возможность изменения контрактов в интересах руководства, позиции и цели которого играют центральную роль в механизме поглощения. Отсюда понятно, что далеко не всегда управленческие поглощения способствуют эффективному использованию ресурсов. В этом плане привлекают внимание так называемые стяжательные поглощения, которые обусловлены отклонением цен на рынке от их фундаментальных значений. Скупщик находит на рынке фирму, недооцененную на фондовом рынке, приобретает ее и держит ее акции до тех пор, пока их фундаментальная ценность не станет очевидной для фондового рынка. Скупщик получает доход без каких- либо изменений в компании. В отличие от аллокативных поглощений, они не являются социально-значимыми, поскольку не включают созидание богатства, а затраты на поглощение - чистые потери общества Конгломератные слияния по существу, являются существенной долей слияний; даже в период 1950 - 1968 гг. более 80% слияний могли классифицироваться как конгломератные, и вряд ли эта цифра стала существенно ниже за прошедшие годы. Отсюда следует важность тематики проблем конгломератных слияний. Теоретический анализ показывает, что конгломеративное слияние может уменьшить риски, если рынок акций является несовершенным и если инвесторы не в полной мере ведут себя с точки зрения модели требований САРМ. Эти оба случая вполне вероятны. Во-первых, к числу основных причин снижения уровня риска можно отнести уменьшение риска неплатежеспособности; убытки одной фирмы мо

|

раз, ожидаемая доходность удваивается и риск уменьшается. При прямолинейной отрицательной корреляции

раз, ожидаемая доходность удваивается и риск уменьшается. При прямолинейной отрицательной корреляции  , риск полностью устраняется.

, риск полностью устраняется.