Анализ критериев эффективности инвестиций

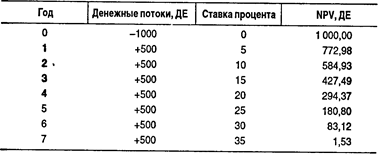

Сравнение проектов с целью принятия правильных инвестиционных решений — самая сложная проблема в планировании развития предприятия. Хотя достаточно часто рассмотренные критерии оценки эффективности инвестиционных проектов дают сходное ранжирование проектов по степени привлекательности, упорядочения по разным критериям, а следовательно, и рекомендации при работе со взаимно исключающими проектами могут оказаться различными. Таким образом, «конфликты между критериями» требуют более подробного исследования. Конфликты в ранжировании взаимно исключающих инвестиционных проектов между NPV, IRR и РJ могут возникнуть при: • несоответствии объемов денежных оттоков, необходимых для реализации взаимно исключающих проектов; • несоответствии во времени денежных поступлений, генерируемых взаимно исключающими проектами. Необходимо подчеркнуть, что для возникновения конфликта между NPV, IRR и РJ необходимо иметь два или более взаимно исключающих проекта, так как при рассмотрении единственного инвестиционного проекта с традиционной схемой денежных потоков все три критерия будут давать сходные результаты. Пример. Гипотетический традиционный инвестиционный проект и расчет NPV для разных ставок дисконтирования.

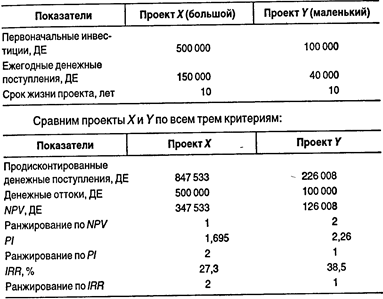

Допустим, что требуемая норма доходности (затраты на капитал) равна 15%. NPV= 427,49 ДЕ, что говорит о привлекательности проекта. Это значит, что и PI обязательно будет больше единицы. Действительно, NPV = = 1427,49 ДЕ -1000 ДЕ = 427,49 ДЕ, a PI = 1427,49 ДЕ /1000 ДЕ = 1,427. Так как NPV при ставке, равной требуемой норме доходности, положительна, IRR должна превышать требуемую норму доходности, поскольку приравнять NPV к нулю можно лишь при помощи более высокой ставки процента. Для нашего проекта IRR немногим меньше 35%. Таким образом, по всем трем критериям следует принять проект. Рассмотрим более подробно некоторые виды несоответствия и способы разрешения конфликтов между NPV, IRR и PI при ранжировании проектов по степени привлекательности. НЕСООТВЕТСТВИЕ ОБЪЕМОВ ДЕНЕЖНЫХ ОТТОКОВ. Менеджерам часто приходится анализировать и сравнивать взаимно исключающие проекты, требующие различных объемов продисконтированных денежных оттоков (например, первоначальных инвестиций). В таких условиях могут возникнуть конфликты при ранжировании проектов по критериям NPV, IRR и PI. Основной причиной этих конфликтов является то, что NPV измеряет абсолютную величину превышения продисконтированных денежных поступлений над продисконтированными денежными оттоками (что благоприятствует крупным инвестициям), PI измеряет относительную прибыльность продисконтированных денежных оттоков на 1 ДЕ, а IRR — норму доходности первоначальных инвестиций или ставку процента, которая уравнивает продисконтированные денежные поступления и продисконтированные денежные оттоки (по обоим последним критериям предпочтительнее небольшие инвестиции). Пример. Фирма, чьи затраты на капитал равны 12%, анализирует два взаимно исключающих проекта—Х иY, со следующими характеристиками:

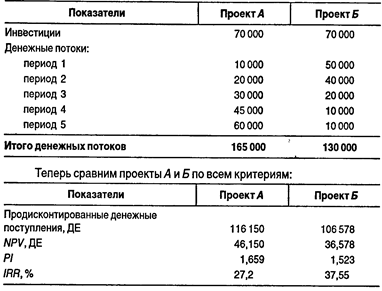

Согласно критерию NPV предпочтение отдается проекту X, а по IRR и PI — проекту Y. Точка, в которой NPV обоих проектов равны, находится между 24 и 25% и соответствует величине 45,454 ДЕ. Как разрешить данный конфликт? Ответ зависит от условий, в которых фирма принимает решения об инвестициях. Проект выбирают на основе максимизации чистой текущей стоимости с учетом ставки банковского кредита. Несоответствие во времени денежных поступлений. При оценке взаимно исключающих проектов, различающихся последовательностью во времени денежных поступлений, также могут возникнуть конфликты в ранжировании проектов между критериями NPV (или PI) и IRR из-за различных не явно подразумеваемых предпосылок о ставке, по которой реинвестируются промежуточные денежные поступления. (Конфликта между NPV и PI возникнуть в данном случае не может, так как при применении обоих критериев исходят из одной и той же предпосылки о реинвестициях.) Пример. Фирма с затратами на капитал, равными 10%, сравнивает два взаимно исключающих проекта— A и Б. Исходные данные: (ДЕ)

Проект Б имеет значительно более высокую IRR, но меньшую NPV, чем проект A. Таким образом, по критерию IRR предпочтение отдается проектам, дающим крупные денежные поступления в первые годы реализации (такие денежные поступления значительно увеличивают внутреннюю норму доходности в силу предположения о том, что они могут быть реинвестированы по такой высокой ставке). Напротив, согласно критерию NPV ставка реинвестиций не так велика (равна затратам фирмы на капитал) и, следовательно, значительные денежные поступления в конце реализации проекта (а не в начале) не рассматриваются как недостаток. Поэтому, если реально денежные поступления могут быть реинвестированы по ставке, превышающей затраты на капитал, по критерию NPV прибыльность инвестиций недооценивается, а если ставка реинвестиций меньше внутренней нормы доходности, то по IRR истинная норма доходности проекта переоценивается. Проект А даст большие совокупные денежные поступления (165 000 ДЕ) за весь срок функционирования, чем проект Б (130 000 ДЕ), и в случае невысокой ставки реинвестиций (такой, как затраты на капитал) эта разница более чем компенсирует различие в последовательности денежных поступлений между проектами. Поэтому по критерию NPV предпочтение отдается проекту А при всех ставках дисконтирования, меньших 16,1%. Такого рода конфликты между NPV и JRR можно разрешить, используя в расчетах экзогенно задаваемую ставку реинвестиций. Для этого рассчитывают конечную стоимость инвестиций при условии, что промежуточные денежные поступления могут быть реинвестированы по определенной ставке. Затем конечную стоимость приводят к текущей, используя обычный метод NPV. Аналогично истинную внутреннюю норму доходности можно исчислить, определив ставку дисконтирования, которая уравнивает конечную стоимость и продисконтированные денежные оттоки. Вывод будет такой: в данных условиях из двух проектов предпочтительнее тот, для которого при ставке дисконтирования, равной ставке реинвестирования промежуточных денежных поступлений, значение NPV большее. Поэтому точка, в которой предпочтения проектов меняются, играет чрезвычайно важную роль в анализе чувствительности по ставкам реинвестирования. Проекту А отдается предпочтение дотехпор, пока ставка реинвестирования не превышает 16,1%, после этого предпочтительнее становится проект Б. Таким образом разрешаются некоторые конфликты при ранжировании взаимно исключающих проектов по различным критериям эффективности. В ходе оценки эффективности инвестиций необходимо помнить о возможности возникновения таких конфликтов и не полагаться на упорядочение проектов лишь по одному критерию, тем более что каждый критерий характеризует какой-нибудь особенный аспект финансового состояния проекта и в совокупности они дают наиболее полную картину состоятельности инвестиций. Резюме

Данная глава посвящена принятию управленческих решений по инвестициям в реальные активы (решения по капитальным вложениям). Как правило, такие решения вовлекают в хозяйственную деятельность значительные объемы разнообразных ресурсов на длительный период времени, причем необратимость этого процесса придает принимаемым решениям стратегический (долгосрочный) характер. Именно поэтому основной методологической базой здесь служит инструментарий инвестиционного анализа или инвестиционного проектирования (это находит отражение в использовании данного термина в тексте). Необходимо обратить внимание на комплексное информационно-аналитическое обеспечение принятия такого решения — формирование базы данных о внешней и внутренней среде инвестиционной деятельности, организацию мониторинга, учета и количественной оценки факторов, определяющих возможность реализации и эффективной эксплуатации проекта. Суть принимаемых инвестиционных решений связана с расчетами критериев и показателей, которые уже рассматривались в первой части курса. Здесь дается более детальный анализ их поведения под влиянием прогнозных изменений внешних и внутренних (внутрипроизводственных) факторов — так называемый анализ рисков, включающий анализ чувствительности, анализ сценариев и имитационное моделирование.

|