Показатели изменения доходов фирмы

6. Производство продукции прекращается, если цена стала ниже минимума средних переменных издержек. Приведенные рыночные рекомендации можно подтвердить аналитическими расчетами максимальных показателей прибыли и их графическими зависимостями. В табл. 8.2 даны расчетные предельные издержки на производство и продажу продукции по цене 130 руб./шт. Как видно из приведенных расчетов, каждая единица продукции до девятой включительно добавляет к валовому доходу больше, чем к валовым издержкам. В этом случае цена или предельный доход превосходит предельные издержки для всех первых девяти единиц продукции. Десятую единицу уже невыгодно производить, поскольку она увеличивает расходы (150) в большей степени, чем доходы (130). Валовая экономическая прибыль определяется разностью соответствующих доходов и издержек по формуле

где ВП – валовая прибыль; ВВ – валовая выручка; ВИ – валовые издержки. Рассчитанная по формуле (8.1) прибыль изменяется от значения от «минус» 100 до «плюс» 270. Максимальная прибыль составляет 290 руб. при выпуске девяти единиц продукции. Любой другой объем производства, приносящий меньшую прибыль, будет менее эффективен. Этот расчет подтверждает известное в рыночной экономике положение, что наиболее прибыльный вариант производства достигается предприятием в том случае, когда цена товара равна предельным издержкам [32. С. 73]. Графическое сравнение цены продукции и предельных издержек приведено на рис. 8.2. Из данного графика видно, что при объеме выпуска продукции в 9 изделий, при котором цена и доход равны между собой, конкурирующее предприятие имеет возможность максимизировать прибыль и минимизировать убытки. Это правило следует учитывать при планировании прибыли на отечественных предприятиях и фирмах всех форм собственности. Оно означает, что в план производства и продажи продукции фирмы надо включать только те товары и услуги и в таких количествах, которые позволяют обеспечивать наибольший общий совокупный доход или годовую прибыль.

Планируемая годовая прибыль предприятия представляет собой конечный результат производственно-финансовой деятельности, включающий доходы от реализации продукции, работ и услуг, основных средств и иного имущества, а также доходы от внереализационных операций, уменьшенных на сумму соответствующих по ним расходов. Прибыль (убыток) от реализации продукции рассчитывается как разница между выручкой в действующих рыночных ценах без налога на добавленную стоимость и акцизов и ее себестоимостью с учетом объема продаж по формуле

где Пр – прибыль от реализации продукции, руб.; n – номенклатура выпускаемой продукции; Ци – рыночная цена изделия; Си – себестоимость изделия; Np – объем реализации продукции. Выручка от реализации продукции рассчитывается по мере ее оплаты либо по мере отгрузки товаров. Метод определения выручки устанавливается предприятием на длительный срок, исходя из условий хозяйствования и договоров, заключенных на ряд лет. Предприятия, осуществляющие экспортную деятельность, исключают из выручки экспортные тарифы. К планируемым финансовым результатам, кроме прибыли от реализации, относятся следующие доходы: 1) доходы, полученные предприятием за счет долевого участия в деятельности других фирм, дивиденды по акциям и доходы по облигациям и другим ценным бумагам; 2) доходы от сдачи имущества в аренду; 3) доходы от дооценки производственных запасов и готовой продукции; 4) присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также доходы от возмещения причиненных убытков; 5) прибыль прошлых лет, выявленная в отчетном году; 6) положительные курсовые разницы по валютным счетам, а также операциям в иностранной валюте; 7) другие доходы от операций, непосредственно не связанных с производством и реализацией продукции. Разработанный на предприятии годовой план доходов должен обеспечивать получение такой совокупной прибыли, величина которой покрывает все годовые расходы на производственную и социальную деятельность.

РАСПРЕДЕЛЕНИЕ ПЛАНОВОЙ ПРИБЫЛИ

Разработка финансового плана предприятия предусматривает определение основных доходов и расходов, приходящихся на предстоящий период. С точки зрения бухгалтерского подхода прибыль состоит из двух компонентов. Первый является доходом от основной деятельности фирмы и представляет собой разность между выручкой от продаж и необходимыми производственными, торговыми и всеми иными затратами. Второй вид дохода проистекает из факта владения предприятием определенными видами активов, приносящими прибыль, например ценные бумаги, деловые обязательства и пр. К этому же виду прибыли относятся активы, стоимость которых может измениться в ходе планируемого или отчетного периода. Это могут быть материальные запасы, технологическое оборудование, земельные участки и т.д. Прибыль в планируемом и отчетном периоде должна в идеале полностью учитывать оба вида доходов. Процессы планирования и распределения прибыли, полученной от реализации произведенной продукции, тесно связаны и осуществляются в ходе текущей финансовой деятельности предприятия. Например, если фирма не располагает на начало планируемого периода своими запасами сырья, материалов, полуфабрикатов и других ресурсов, то все закупки и расходы относятся на данный год, квартал или месяц. При этом предполагается, что выпущенные изделия и выполненные работы будут полностью реализованы и оплачены в предстоящий период. В этом случае годовая прибыль от реализации продукции определяется как разница между объемом продаж и суммой производственных издержек и расходов на сбыт товаров и услуг. К их числу, помимо затрат на закупку сырья и материалов, следует отнести расходы на содержание персонала и транспортные перевозки, суммы амортизационных отчислений и налоговых выплат, а также затраты предприятия, связанные с управлением и финансовыми операциями, и т.д. Сложнее обстоит дело с определением изменения стоимости множества элементов активов предприятия, различных материальных ресурсов, ценных бумаг и др. Если рыночная стоимость активов за отчетный срок возросла, то необходимо учесть эту добавочную стоимость, которая представляет собой по существу потенциальную прибыль. Наличие потенциальной прибыли свидетельствует о возможных расхождениях в экономической и бухгалтерской оценках общих конечных результатов производства и распределения балансовой прибыли в планируемом или отчетном финансовом году. Балансовая, или общая, прибыль предприятия представляет собой сумму всех планируемых доходов и возможных убытков, возникающих в планируемом или отчетном году:

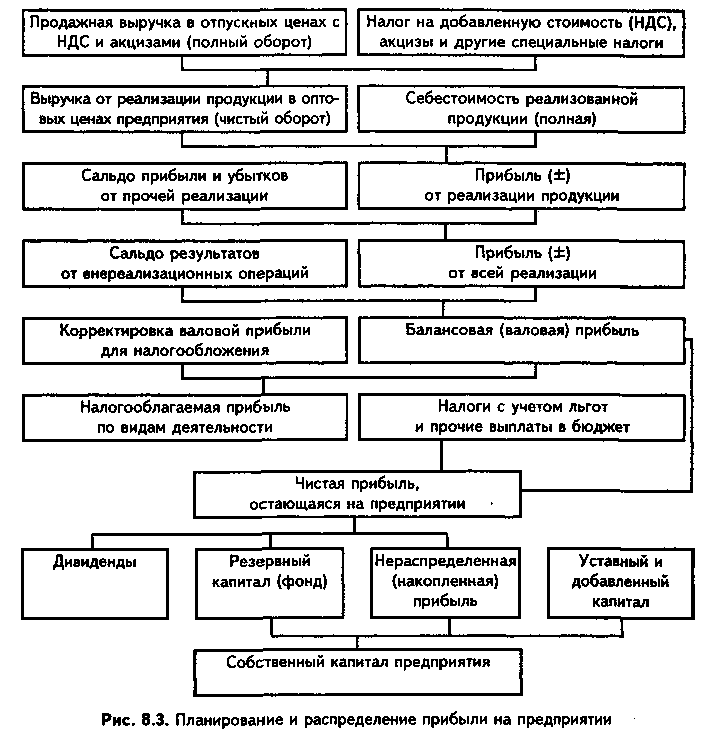

где Пб – балансовая или общая годовая прибыль; Пр – прибыль от реализации продукции; Ппр – прибыль от прочей реализации; Пвр – прибыль от внереализационной деятельности. При планировании общей или балансовой прибыли на предстоящий период производственно-финансовой деятельности в ее состав включаются все предусмотренные доходы со знаком «плюс», а также возможные расходы или убытки со знаком «минус» (рис. 8.3).

К расходам и потерям, отражаемым при планировании прибыли, относятся: – затраты по аннулированным производственным заказам, а также затраты на производство, не давшее продукции; – затраты на содержание законсервированных производственных мощностей и объектов, кроме возмещенных затрат; – некомпенсируемые виновниками потери от простоев по внешним поичинам: – потери от уценки производственных запасов и готовой продукции; – убытки по операциям с тарой; – судебные издержки и арбитражные расходы; – присужденные или признанные штрафы, пени, неустойки и другие виды санкций за нарушение хозяйственных договоров, а также расходы по возмещению причиненных убытков; – суммы сомнительных долгов по расчетам с другими предприятиями и отдельными лицами, подлежащие резервированию в соответствии с законодательством; – убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, не реальных для взыскания; – убытки по операциям прошлых лет, выявленные в текущем году; – некомпенсируемые потери от стихийных бедствий (уничтожение и порча производственных запасов, готовых изделий и других материальных ценностей, потери от остановки производства и пр.), пожаров, аварий и других чрезвычайных ситуаций, вызванных экстремальными условиями; – убытки от хищений, виновники которых по решению суда не установлены; – отрицательные курсовые разницы по валютным счетам, а также операциям в иностранной валюте. Полученная предприятием общая (валовая) прибыль распределяется в установленном действующим законодательством порядке: перечисление в государственный и муниципальный бюджет и другие фонды по существующим видам и ставкам налогов; образование фондов развития, потребления, резервных и других на предприятии; создание фондов оплаты труда, выплата вознаграждений работникам и дивидендов по акциям и др. Расчетная, или чистая, прибыль предприятия определяется как разность между балансовой прибылью и общей суммой налоговых отчислений:

где Прас – расчетная годовая прибыль; Н0 – общая сумма налоговых отчислений в год. Чистая прибыль, остающаяся в распоряжении предприятия, расходуется на оплату труда персонала и образование финансовых фондов. Система налогообложения предприятий и организаций представляет собой основной метод распределения общей массы прибыли путем сбора государством соответствующих налогов. Налог является обязательным взносом в бюджет заработанных каждым предприятием денежных средств. Сущность налогов в свободных рыночных отношениях проявляется в выполнении ими между государством и предприятием регулирующей, стимулирующей, распределительной и фискальной функций. Регулирующая функция налогов заключается в том, что государство на основе устанавливаемых ставок, льгот, штрафов и других финансовых рычагов создает условия для ускоренного или замедленного развития тех или иных сфер производства и отраслей экономики. Сущность стимулирующей функции налогов выражается в том, что с помощью налоговой системы государство должно развивать науку и производство, повышать занятость трудовых ресурсов и их рациональное использование, обеспечивать высокие доходы и уровень жизни работников всех категорий. С помощью распределительной функции налогов в государственном бюджете накапливаются необходимые денежные средства, используемые на решение социальных, экономических и общегосударственных задач. Фискальная функция налогов проявляется в том, что с их помощью государство формирует доходы на содержание правительства, административных органов и бюджетных организаций. В существующей отечественной системе налогообложения фискальная функция стала преобладающей, что подтверждает почти полное отсутствие стимулирующей функции налогов и, как результат, повсеместный спад в развитии отечественной науки, высшей школы и промышленного производства. Все налоги по основному назначению и действующим ставкам можно отнести к прогрессивным, регрессивным, пропорциональным и постоянным. Прогрессивный налог предусматривает повышение средних ставок по мере возрастания доходов. Налог называется регрессивным, если его ставка снижается с ростом доходов. У пропорционального налога средняя ставка изменяется равномерно с ростом доходов. Постоянным является такой налог, когда его ставка остается неизменной. Ставки служат главным налогообразующим показателем системы рыночных отношений, в первую очередь между предприятиями и государством. Совокупность различных видов и ставок налогов, существующих платежей и льгот, устанавливаемых в законодательном порядке, принято называть налоговой системой. В состав российской системы налогов входят федеральные, республиканские и местные налоги. Федеральные налоги включают такие виды финансовых платежей, как налог на добавленную стоимость, акцизы, налог на операции с ценными бумагами, таможенные пошлины. К ним относятся: налог на прибыль предприятий, подоходный налог с физических лиц, налоги в дорожные фонды, отчисления на воспроизводство минеральной сырьевой базы, платежи за пользование природными ресурсами, транспортный налог и др. К республиканским или краевым и областным относятся налоги на имущество предприятий, сборы за регистрацию новых фирм, лесной доход, платежи за природные ресурсы и др. Местные налоги состоят из налога на рекламу, земельного налога, налога на имущество физических лиц, налога на содержание жилищного фонда и объектов социально-культурной сферы, курортного сбора, сборов на содержание милиции, благоустройство, нужды образовательных учреждений и т.д. Ставки налогов, сроки их уплаты, порядок расчета и представления отчетности предприятиями регулируются действующими в России законами, решениями правительства, налоговых служб и финансовых органов соответствующих уровней управления. Например, ставка налога на прибыль в 1998 г. составляет для предприятий 32%, брокерских контор и инвестиционных институтов – 43%. Ставки подоходного налога с физических лиц предусмотрены в размере 12% при годовом доходе до 20 тыс. руб., 15 – до 40, 20 – до 60, 25 – до 80, 30 – до 100, 35 – свыше 100 тыс. руб. По данному налогу предусмотрены льготы при годовом доходе до 5 тыс. руб. Наиболее высокие ставки налогов установлены на доходы от видеосалонов – 70% и игорного бизнеса – 90%. По многим видам налогов даются льготы, предусматривающие снижение налогооблагаемой базы, изъятие отдельных элементов из объектов налогообложения, освобождение от налогов отдельных категорий плательщиков и т.п. Так, по налогу на прибыль действующие льготы позволяют снижать в следующих случаях суммы: – направленные на финансирование капитальных вложений производственного назначения, жилищного строительства, а также погашение банковских кредитов на эти цели, включая выплату банкам процентов за кредит; – затраченные предприятиями на содержание находящихся на их балансе объектов социальной сферы, в том числе и при долевом участии с другими организациями; – выделенные предприятиями на проведение научно-исследовательских и опытно-конструкторских работ, но не более 10% от налогооблагаемой прибыли; – перечисленные образовательным учреждениям на развитие и совершенствование учебно-материальной базы и повышение качества обучения; – пожертвованные на благотворительные цели, но не более 3% налогооблагаемой прибыли. Применяемые на российских предприятиях ставки налогов на прибыль установлены на высоком уровне, предусматривающем 32% отчислений, из которых 13% перечисляются в федеральный бюджет и 19 – в местный. В мировой практике ставка налога на прибыль корпорации, как правило, не превышает 35%, поскольку большее значение приводит не только к снижению сбора налогов, но и спаду производства. На рис. 8.4 показана оптимальная кривая ставки налогов на прибыль предприятий [46. С. 383].

Как видно из графика, оптимальная ставка налога H1 соответствует максимальной сумме поступления в бюджет собранных налоговых отчислений С1. При повышении налоговой ставки до значения Н2 общая сумма налоговых поступлений снижается на величину АС, равную разности сбора налогов между значениями С1 и С2. Таким образом, превышение общей ставки сбора налогов существующего оптимального значения, находящегося в пределах 30–35% чистой прибыли, становится антистимулом развития предприятия. Следует также заметить, что при ставке налога на прибыль в размере 32% многие наши предприятия вынуждены перечислять государству в качестве налогов почти всю заработанную прибыль. Во-первых, у нас значительно больше налогов, чем в других развитых рыночных странах. Во-вторых, налогооблагаемая база на наших предприятиях в несколько раз выше, чем на зарубежных, за счет действующих ограничений на включение в себестоимость продукции многих производственных издержек. Следовательно, есть необходимость совершенствования планирования и распределения балансовой прибыли, а также применения новых методов налогового планирования. Оно предусматривает минимизацию налоговых обязательств в рамках действующего законодательства. Налоговое планирование основано на праве каждого налогоплательщика использовать допустимые законом средства, приемы и способы для максимального сокращения своих налоговых обязательств перед государственными и муниципальными органами управления. Процесс налогового планирования включает следующие этапы управленческой и финансовой деятельности экономистов-менеджеров: 1) принятие решения о создании нового предприятия соответствующей организационно-правовой формы; 2) выбор и обоснование наиболее выгодного места расположения создаваемого предприятия; 3) обеспечение текущего налогового планирования на основе использования имеющихся налоговых льгот и передовых методов хозяйствования и механизма финансирования; 4) рациональное размещение активов и прибыли предприятия. Правильное налоговое планирование предполагает максимально возможное использование всех разрешенных законом льгот, оценку позиции налоговой администрации и основные направления улучшения налоговой и инвестиционной политики государства в текущий и предстоящий период производственно-хозяйственной, финансово-экономической и административно-правовой деятельности. В отечественной предпринимательской практике наиболее распространенным способом сокращения выплаты налоговых отчислений стал выбор формы хозяйствования и вида производственно-финансовой деятельности, а также свободной экономической зоны или рыночной страны, представляющих так называемое налоговое убежище для размещения фирмы. Там действуют обычно меньшие налоговые ставки по сравнению с национальными, льготный налог на прибыль, нулевой налог на проценты, дивиденды и гонорары, беспошлинный ввоз товаров, меньший подоходный налог с физических лиц и т.д. Льготный режим налогообложения действует на Кипре, являющемся известным оффшорным центром. Оффшорной может стать любая компания, зарегистрированная и действующая в соответствии с кипрскими законами. Владельцами таких компаний могут выступать иностранные граждане, источники дохода которых находятся за пределами Кипра. Льготные налоги применяются и в свободных экономических зонах, распространяемые как на иностранных граждан, так и на местных предпринимателей. Кроме того, наши предприниматели могут осуществлять хозяйственную деятельность на основе федерального налогового законодательства через несколько собственных фирм, которые освобождаются от налога на добавленную стоимость и имеют льготы по налогу на прибыль, и др. В процессе налогового планирования для каждого предприятия является весьма важным использование различных источников покрытия установленных налогов. В зависимости от назначения действующих налогов предприятие может использовать следующие финансовые источники их покрытия: – налоги, оплачиваемые за счет себестоимости продукции: земельный налог, транспортный налог, налог на использование автомобильных дорог, налог с владельцев транспортных средств; – налоги, относимые на выручку от реализации продукции: налог на добавленную стоимость, акцизы, экспортные тарифы; – налоги, покрываемые за счет финансовых результатов: налог на прибыль, налог на имущество предприятия, целевые сборы на содержание милиции, нужды образовательных учреждений; – налоги, выплачиваемые из чистой прибыли предприятий: налог на перепродажу автомобилей и вычислительной техники, лицензионный сбор за право торговли и др. Все планируемые выплаты предприятия отражаются в годовых или квартальных отчетах об использовании финансовых результатов. В табл. 8.3 приведена утвержденная Министерством финансов РФ форма периодической бухгалтерской отчетности предприятий за 1998 и последующие годы. Кроме установленных государственных форм отчета о финансовых результатах и их использовании, предприятия могут применять упрощенные отчетные данные о распределении балансовой прибыли. В их состав включаются следующие показатели о прибыли и убытках предприятия за отчетный год [4. С. 159]: Таблица 8.3

|