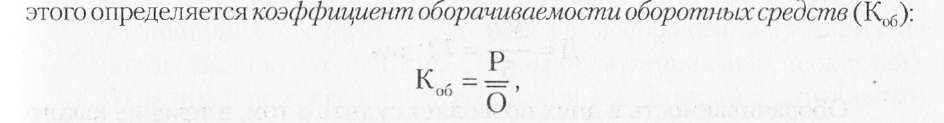

Анализ финансового положения предприятияВажной частью финансового менеджмента выступает финансовый анализ деятельности предприятия. Для такого анализа применяется система взаимосвязанных показателей, основанных на данных бухгалтерской и статистической отчетности предприятия. Достоверность исходных данных определяет ценность рассчитываемых показателей. Финансовый менеджер предприятия должен выбрать систему показателей, основываясь на которых, он может с достаточной степенью точности оценить текущие и стратегические возможности предприятия. Финансовый анализ направлен на выявление резервов повышения эффективности использования основных и оборотных средств, собственных и привлеченных денежных ресурсов. Функционирование основных средств и нематериальных активов ограничено сроком их службы, по истечении которого они выбывают из оборота, что вызывает необходимость обновления, замены или модернизации. Основные средства воспроизводятся в форме капитальных вложений. Превышение ввода над выбытием обеспечивает прирост основных средств. Проблема прироста в настоящее время наиболее актуальна, поскольку наметилась тенденция к его снижению, которая пока не выступает в явной форме из-за низкого процента выбытия износившихся и устаревших морально и физически фондов. Скорость обновления основных средств определяется инвестиционной активностью и выбытием. Выбытие основных средств возможно по следующим причинам: полный износ или невозможность продолжения эксплуатации; продажа; передача в аренду; передача в качестве учредительного взноса в уставный капитал коммерческой организации; безвозмездная передача. Своевременная реализация выбывающих основных средств позволяет ускорять процесс обновления, использовать выручку на приобретение новых основных средств и стимулировать расширенное воспроизводство. Задача финансовых менеджеров состоит в том, чтобы, опираясь на анализ внеоборотных активов и динамику их изменения, определить приоритетные направления капитальных вложений. Важное значение имеет анализ оборотных средств. Критерием оценки эффективности управления оборотными средствами служит фактор времени. Чем дольше оборотные средства пребывают в одной и той же форме (денежной или товарной), тем при прочих равных условиях ниже эффективность их использования, и наоборот. Меру интенсивности использования оборотных средств характеризует оборачиваемость. Для

где Р — стоимость реализованной продукции (выручка от реализации) за определенный период; О — средний остаток оборотных средств за тот же период. Если выручка от реализации, например, берется за год, то и средний остаток оборотных средств также берется за год. При этом среднегодовой остаток оборотных средств за год рассчитывается как средняя хронологическая величина из остатков по месяцам. Так, если выручка от реализации за год составила 200 млн руб., а среднегодовой остаток оборотных средств — 40 млн руб., то коэффициент оборачиваемости оборотных средств составит:

Это значит, что за год каждый рубль, вложенный в оборотные средства, совершил пять оборотов. Сопоставление коэффициентов оборачиваемости в динамике по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Если число оборотов, совершаемых оборотными средствами, увеличивается или остается стабильным, то предприятие работает ритмично и рационально использует денежные ресурсы. Снижение числа оборотов, совершаемых в рассматриваемом периоде, свидетельствует о падении темпов развития, неблагополучном финансовом состоянии. Другим важным показателем оборачиваемости оборотных средств является продолжительность одного оборота в днях (Д). Она определяется по формуле: Т д = —, Коб

В практике финансовых расчетов при исчислении показателей оборачиваемости для некоторого их упрощения принято считать продолжительность любого месяца, равную 30 дням, любого квартала — 90 дням и года — 360 дням. Исходя из приведенных выше данных по коэффициенту оборачиваемости имеем Д ^ = 72 дня. Оборачиваемость в днях позволяет судить о том, в течение какого времени оборотные средства проходят все стадии кругооборота на данном предприятии. Чем меньше продолжительность одного оборота в днях, тем экономнее используются финансовые ресурсы. При большей оборачиваемости возрастает риск неплатежей и сбоев в поставках сырья, материалов, комплектующих изделий и т.п. Эффект ускорения оборачиваемости оборотных средств выражается в высвобождении, уменьшении потребности в связи с улучшением их использования. Эффективность использования предметов труда можно оценить показателем материалоемкости (ME) продукции, который определяется. Обратный показатель ME называется материалоотдачей (МО). Чем лучше используются сырье, материалы и другие материальные ресурсы, тем ниже материалоемкость и выше материалоотдача. Для снижения материалоемкости продукции необходимо улучшать использование предметов труда, сокращать отходы, не выпускать бракованных и низко- качественных изделий, не допускать потерь материальных ресурсов, использовать более дешевые заменители ресурсов, не снижающие качества продукции. Особое значение для финансового менеджмента имеет анализ финансового положения предприятия, которое характеризуется двумя группами показателей: а) показатели ликвидности; б) показатели финансовой устойчивости. Показатели ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы. Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легкореализуемые, так и труднореализуемые для погашения внешней задолженности. По степени ликвидности статьи текущих активов условно можно разделить на три группы: 1) ликвидные средства, находящиеся в немедленной готовности к реализации (денежные средства, высоколиквидные ценные бумаги); 2) ликвидные средства, находящиеся в распоряжении предприятия (обязательства покупателей, запасы товарно-материальных ценностей); 3) неликвидные средства (требования к дебиторам с длительным сроком образования — сомнительная дебиторская задолженность; незавершенное производство). Пропорция, в которой эти группы должны находиться по отношению друг к другу, определяется характером и сферой деятельности пред- приятия; скоростью оборота средств предприятия; соотношением текущих и долгосрочных активов; суммой и срочностью обязательств, на покрытие которых предназначены статьи актива; «качеством» — степе- нью ликвидности текущих активов. В практике проведения финансового анализа используются следующие показатели: — коэффициент текущей (общей) ликвидности, или коэффициент покрытия; — коэффициент быстрой ликвидности, или критической оценки; — коэффициент абсолютной ликвидности. Коэффициент текущей (общей) ликвидности отражает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение предстоящего года

Согласно стандартам считается, что этот коэффициент должен находиться в пределах между 1 и 2 (иногда 3). Нижняя граница обусловлена тем, что текущих активов должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств, иначе предприятие может оказаться неплатежеспособным по этому виду кредита. Превышение обо- ротных активов над краткосрочными обязательствами более чем в 2 раза считается также нежелательным, поскольку свидетельствует о нерациональном вложении предприятием своих средств и неэффективном их использовании. При анализе этого коэффициента необходимо обращать внимание на динамику его изменения. Коэффициент быстрой ликвидности, или критической оценки, определяется как отношение ликвидной части оборотных средств (т.е. без учета материально-производственных запасов) к текущим обязательствам. Подсчет этого показателя вызван тем, что ликвидность отдельных категорий оборотных средств далеко не одинакова, и если, например, денежные средства могут служить непосредственным источником выплат по текущим обязательствам, то запасы могут быть использованы для этой цели лишь после их реализации, что предполагает не только наличие покупателя, но и наличие у покупателя денежных средств. Рекомендуемое значение данного показателя — не ниже 1.

Наиболее ликвидными статьями оборотных средств являются денежные средства, которыми располагает предприятие на счетах в банке и в кассе, а также краткосрочные финансовые вложения в виде ценных бумаг. Отношение денежных средств и их эквивалентов к краткосрочным обязательствам называется коэффициентом абсолютной ликвидности. Это наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно.

Считается, что значение этого коэффициента не должно опускаться ниже 0,2. Ухудшение финансового состояния предприятия сопровождается проеданием собственного капитала и неизбежным залезанием в долги. Тем самым падает финансовая устойчивость (финансовая независимость) предприятия, способность маневрировать собственными средства- ми, достаточная финансовая обеспеченность бесперебойного процесса деятельности. Стабильность работы предприятия связана с общей его финансовой структурой, степенью его зависимости от внешних кредиторов и инвесторов. Так, многие предприятия в процессе своей деятельности помимо собственного капитала привлекают значительные средства, взятые в долг. Однако когда структура «собственный капитал — заемные средства» имеет значительный перекос в сторону долгов, то предприятие может обанкротиться, если сразу несколько кредиторов потребуют воз- врата своих денег в неудобное для этого предприятия время. Финансовая устойчивость характеризуется, следовательно, соотношением собственных и заемных средств. Поэтому важнейшим показателем, характеризующим финансовую устойчивость предприятия, является показатель удельного веса общей суммы собственного капитала в общей стоимости всего имущества (капитала) предприятия, т.е. отношение общей суммы собственного капитала к итогу баланса предприятия. В практике этот относительный показатель получил название коэффициента автономии, по нему судят, насколько предприятие независимо от заемного капитала.

Чем больше у предприятия собственных средств, тем легче ему справиться с неурядицами экономики, и это отлично понимают кредиторы предприятия и его руководство. Именно этим объясняется стремление к наращиванию из года в год абсолютной суммы собственного капитала предприятия. Такие возможности имеются прежде всего у хорошо работающих предприятий. Имея большие прибыли, они стараются удержать значительную их часть в обороте предприятия путем создания всевозможных резервов из валовой и чистой прибыли или прямого зачисления в собственный капитал нераспределенной на дивиденды части чистой прибыли. Для коэффициента автономии желательно, чтобы он превышал по своей величине 50%. В этом случае кредиторы чувствуют себя спокойно, сознавая, что весь капитал может быть компенсирован собственностью предприятия. Производным от коэффициента автономии является такой показатель, как коэффициент финансовой зависимости. По существу, он является обратным к коэффициенту автономии. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (100%), это означает, что предприятие полностью финансируется за счет собственных средств Систематический анализ и контроль за изменением оценочных финансовых показателей обеспечивает возможность использовать по- лученные результаты в процессе планирования и прогнозирования. Оптимальный состав анализируемых показателей позволяет также выявлять существующие между ними зависимости и устанавливать закономерности, способствующие эффективному управлению финансами. . Контрольные вопросы 1. В чем состоит сущность финансового менеджмента? 2. Каковы цели финансового менеджмента? 3. Назовите основные функции финансового менеджмента. 4. В чем состоят задачи финансового менеджмента? 5. Назовите цели финансового планирования. 6. Из каких блоков состоит финансовое планирование? 7. Назовите принципы финансового планирования. 8. Какие задачи необходимо решить при составлении финансового плана? 9. Что включает перспективное, текущее и оперативное финансовое планирование? 10. Какова структура платежного баланса? 11. Что такое платежный календарь? 12. Что является объектами финансового контроля? 13. Какие затраты относятся к переменным и постоянным? 14. Что характеризует точка безубыточности? 15. Как определяется рентабельность предприятия и продукции? 16. Как влияет оборачиваемость оборотных средств на финансовое состояние предприятия? 17. Назовите показатели ликвидности. 18. Какие показатели характеризуют финансовую устойчивость предприятия?

|