Метод определения таможенной стоимости по цене сделки с идентичными товарами (2-й метод)

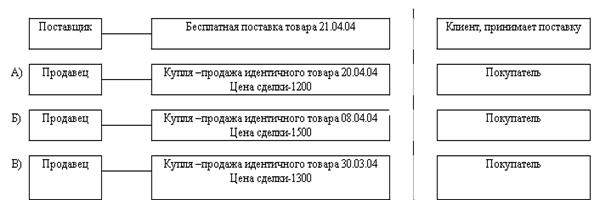

В таможенной практике имеют место случаи, когда невозможно определить стоимость сделки с ввозимыми товарами, либо не выполняются условия применения основного метода определения таможенной стоимости и, следовательно, таможенная стоимость не может быть определена по методу 1. Это бывает тогда, когда: а) ввозимые товары не являются предметом продажи; б) продажа товаров связана с ограничениями, касающимися пользования или распоряжения ввозимыми товарами; в) продажа сопровождалась определенными условиями, вследствие чего реальная стоимость товаров не может быть определена, либо отсутствует необходимая информация для расчета соответствующих поправок к цене и осуществлению ее корректировок; г) продажа осуществлена между взаимозависимыми сторонами и при этом зависимость сторон оказала влияние на величину цены сделки и т.д. В этих случаях для определения таможенной стоимости используется альтернативная база оценки, которой является метод 2 - "Оценка по цене- сделки с идентичными товарами" (ст.15 Закона РБ "0 таможенном тарифе"). Суть данного метода заключается в том, что таможенная стоимость оцениваемых (ввозимых) товаров определяется путем использования в качестве исходной базы стоимости сделки с идентичными им товарами, таможенная стоимость которых была определена по методу 1 и принята таможенными органами. Таким образом, в качестве основы для определения таможенной стоимости ввозимых (оцениваемых) товаров используется стоимость товаров по другой сделке. При этом обязательным требованием является условие, чтобы таможенная стоимость сравниваемых товаров была определена по методу 1. Кроме того, товары, выбранные для сравнения, должны быть ввезены в одно или примерно в одно и то же время, примерно в одинаковых количествах и на одном коммерческом уровне, что и ввозимые (оцениваемые) товары. Если эти характеристики различаются, то цена сделки с идентичными товарами должна быть подвергнута соответствующей корректировке для компенсации (нивелирования) этих различий и приведения сравниваемых условий к сопоставимому виду. 2-й метод применяется при выполнении следующих условий: 1) товары проданы для ввоза на территорию РБ; 2) ввезены одновременно с оцениваемыми товарами или не ранее, чем за 90 дней до ввоза оцениваемых товаров; З) ввезены примерно в том же количестве и (или) на тех же коммерческих условиях (в случае, если идентичные товары ввозились в ином количестве и (или) на других коммерческих условиях, декларант должен произвести соответствующую корректировку их цены с учетом этих различий и документально подтвердить таможенному органу РБ ее обоснованность). Под идентичным товаром понимается товар, одинаковый во всех отношениях с оцениваемым товаром, в том числе по следующим признакам: - физические характеристики; - качество и репутация на рынке; -страна происхождения; - производитель. Незначительные различия во внешнем виде не могут служить основанием для отказа в рассмотрении товаров как идентичных. В качестве таких незначительных различий рассматриваются (признаются) такие, как: - размер, - этикетки, - цвет (если он не является существенным ценообразующим фактором) Для того, чтобы отвечать критерию идентичности, сравниваемые товары обязательно должны быть произведены в той же стране, что и товары, подлежащие оценке. Товары, произведенные различными лицами в одной и той же стране, могут рассматриваться как идентичные товары только в том случае, если у покупателя и таможенных органов нет сведений об идентичных товарах, произведенных лицом, которое изготовило оцениваемые товары. Таким образом, как устанавливает Закон при использовании 2-го метода определения таможенной стоимости: а) товары не считаются идентичными оцениваемым с ними, если они не были произведены в той же стране, что и оцениваемые товары; б) товары, произведенные не производителем оцениваемых товаров, а другим лицом, принимаются во внимание только в том случае, если не имеется идентичных товаров, произведенных лицом - производителем оцениваемых товаров; в) товары не считаются идентичными, если их проектирование, опытно конструкторские работы над ними, их художественное оформление, дизайн, эскизы и чертежи и иные аналогичные работы выполнены в РБ. Рассмотрим примеры. Пример 1. Из одной и той же страны разными покупателями экспортируются стальные листы, одинаковые по химическому составу, размеру и отделке, но они ввозятся для разных целей. Можно ли рассматривать листы как идентичный товар? Несмотря на то, что первый покупатель использует листы при изготовлении корпуса автомобиля, а второй - при производстве печей, данные листы считаются идентичными. Пример 2. Обойная бумага одной и той же фирмы-изготовителя ввозится оформителем-декоратором и оптовиком. Является ли товар идентичным? Обойная бумага, даже если она импортируется по различной цене декоратором и оптовиком, во всех отношениях остается идентичной для целей метода 2 таможенной оценки. И хотя различия в цене могут говорить в какой-то степени о различиях в качестве или репутации товаров на рынке, при отнесении товаров к идентичным цена сама по себе не является таким определяющим фактором. При этом цена в соответствии с требованиями метода 2 должна быть скорректирована с учетом коммерческих условий. Пример 3. Имеется 2 партии ввезенных ранее на территорию РБ платьев, произведенных в одной и той же стране. Платья из той и другой партии сшиты из стопроцентного шелка одинакового качества. Но имеют разные размеры и цвет, хотя выполнены по одной модели. Но при этом одна партия имеет марку известного модельера, а другая - нет. Могут ли платья из разных партий рассматриваться как идентичные товары? В данном случае существенным фактором при решении вопроса о возможности рассмотрения платьев двух партий в качестве идентичных товаров имеет наличие торговой марки, определяющей репутацию товара на рынке. Имя известного модельера будет определять другой уровень цен и другой рынок в отличие от второй партии платьев. Поэтому данные платья не могут рассматриваться в качестве идентичных товаров. Пример 4. Имеются 2 различные партии велосипедов, которые должны быть рассмотрены с точки зрения их идентичности. Они одинаковы во всех отношениях, т.е. изготовлены из одних и тех же материалов, имеют одинаковые размеры, цвет, модель и т.д…, изготовлены одной и той же фирмой. Однако одна партия велосипедов поставляется в собранном виде, а другая - в разобранном. В данном случае необходимость сборки велосипедов означает, что велосипеды двух партий в момент их ввоза неодинаковы с точки зрения их физических характеристик и поэтому они не могут рассматриваться как идентичные. При применении данного метода оценки необходимо по возможности использовать продажу идентичных товаров на одинаковых коммерческих условиях (уровнях) и примерно в тех же количествах, что и оцениваемые товары. Когда случаи подобной продажи не выявлены, можно использовать имевшую место продажу идентичных товаров в соответствии с одним из следующих трех условий: а) продажа на тех же коммерческих условиях, но в разных количествах; б) продажа на различных коммерческих условиях, но примерно в тех же количествах; в) продажа на различных коммерческих условиях и в других количествах. С учетом выявленных различий должна быть сделана соответствующая корректировка базовой (исходной) цены сделки с идентичными товарами для компенсации различий в коммерческих условиях, в количестве продаваемого товара (с использованием посредников или нет), а также других различий в составе и уровне дополнительных начислений к цене фактически уплаченной или подлежащей уплате. При этом одновременно таможенная стоимость, определяемая по цене сделки с идентичными товарами, должна быть скорректирована с учетом расходов (компонентов), указанных в разделе 3.2.1. Корректировка производится декларантом на основе достоверных и документально подтвержденных сведений. В случае, если при применении настоящего метода выявляются более одной цены сделки по однородным товарам, то для определения таможенной стоимости ввозимых товаров применяется самая низкая из них. Рассмотрим примеры. Пример 1. Осуществляется бесплатная поставка товара. В связи с тем, что отсутствует сделка купли-продажи. Метод 1 не применим. Как рассчитать таможенную стоимость оцениваемого товара? Следует попытаться найти сделки с идентичными товарами. Для этого могут использоваться как сведения, имеющиеся у декларанта (таможенные или товаросопроводительные документы), так и сведения, имеющиеся у таможенного органа, но обязательно в обезличенном виде (например, информация из базы данных ГТД, ДТС). При этом таможенная стоимость идентичного товара должна быть определена по методу 1. Предположим таможенные органы располагают сведениями о трех сделках купли-продажи с идентичным товаром ввезенным примерно на тех же коммерческих условиях и примерно в том же количестве и не ранее чем за 90 дней до ввоза оцениваемых товаров (см. рис.): а) сделка купли-продажи идентичного товара совершенная 20.04.04, цена сделки = 1200$; б) сделка купли-продажи идентичного товара совершенная 08.04.04, цена сделки = 1500$; в) сделка купли-продажи идентичного товара совершенная 30.03.04. цена сделки = 1300$. Требуется определить таможенную стоимость поставки с использованием 2-го метода.

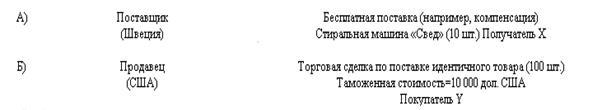

Ввезенные получателем Х и покупателем У стиральные машины являются идентичными товарами. Для товара, указанного в п."а", метод 1 не применим, потому что ввоз не является сделкой купли-продажи. Для товара, указанного в п. "б" используется метод 1, так как это - стоимостная сделка купли-продажи. Поскольку для идентичного товара, указанного в п. "б", известна таможенная стоимость, то она может быть использована в качестве базы для определения таможенной стоимости товара указанного в п. "а" с необходимыми корректировками на объем и условия поставки (например, транспортные расходы). Алгоритм последовательности действий таможенного органа при использовании 2-го метода представлен на рис.10 В данном примере в качестве базовой (исходной) цены сделки с идентичными товарами для целей определения таможенной стоимости оцениваемого товара должна быть принята цена сделки идентичного товара, купля продажи которого осуществлена по минимальной цене сделки, совершенная 20.04.95г. по цене 1200$. Пример 2. В РБ ввозятся стиральные машины из Швеции типа "СВЕД" бесплатно получателем Х, одновременно покупателем У из США ввозятся машины того же самого типа в результате сделки купли-продажи:

Ввезенные получателем Х и покупателем У стиральные машины являются идентичными товарами. Для товара, указанного в п."а", метод 1 не применим, потому что ввоз не является сделкой купли-продажи. Для товара, указанного в п. "б" используется метод 1, так как это - стоимостная сделка купли-продажи. Поскольку для идентичного товара, указанного в п. "б", известна таможенная стоимость, то она может быть использована в качестве базы для определения таможенной стоимости товара указанного в п. "а" с необходимыми корректировками на объем и условия поставки (например, транспортные расходы). Алгоритм последовательности действий таможенного органа при использовании 2-го метода представлен на рис.10

Рис. 10 Алгоритм последовательности действий таможенного органа при использовании метода 2 определения таможенной стоимости 3.4. Метод определения таможенной стоимости по цене сделки с однородными товарами (3-Й метод) Данный метод вступает в силу, если не выполняются условия применения 1-го и 2-го методов определения таможенной стоимости. Суть метода 3 - "Оценка по цене сделки с однородными товарами" (ст.16 Закона) заключается в том, что таможенная стоимость оцениваемых (ввозимых) товаров определяется путем использования в качестве исходной базы стоимости сделки с однородными им товарами, таможенная стоимость которых была определена по методу 1 и принята таможенными органами. Т.е. в качестве основы для определения стоимости ввозимых (оцениваемых) товаров используется стоимость товаров по другой сделке. При этом обязательным требованием является условие, чтобы таможенная стоимость сравниваемых товаров была определена по методу 1. Кроме того, Закон требует, чтобы товары, выбранные для сравнения, были ввезены в одно или примерно в одно и то же время, примерно в одинаковых количествах и на одном коммерческом уровне что, и ввозимые (оцениваемые) товары. Если эти характеристики различаются, то цена сделки с однородными товарами должна быть подвергнута соответствующей корректировке для компенсации (нивелирования) этих различий и приведения сравниваемых условий в сопоставимый вид. 3-й метод применяется при выполнении следующих условий: 1) товары проданы для ввоза на территорию РБ; 2) ввезены одновременно с оцениваемыми товарами или не ранее чем за 90 дней до ввоза оцениваемых товаров; З) ввезены примерно в том же количестве и (или) на тех же коммерческих условиях (в случае, если однородные товары ввозились в ином количестве и (или) на других коммерческих условиях, декларант должен произвести соответствующую корректировку их цены с учетом этих различий и документально подтвердить таможенному органу РБ ее обоснованность). Под однородными понимаются товары, которые, хотя и не являются одинаковыми во всех отношениях, но имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять те же функции, что и оцениваемым товарам и быть коммерчески взаимозаменимыми. При определении однородности товаров учитываются следующие их признаки: - качество, наличие товарного знака и репутация на рынке; - страна происхождения; - производитель. При использовании 3-го метода определения таможенной стоимости необходимо иметь ввиду, что: а) товары не считаются однородными с оцениваемыми, если они не были произведены в той же стране, что и оцениваемые товары; б) товары, произведенные не производителем оцениваемых товаров, а другим лицом, принимаются во внимание только в том случае, если не имеется однородных товаров, произведенных лицом - производителем оцениваемых товаров; в) товары не считаются однородными, если их проектирование, опытно конструкторские работы над ними, их художественное оформление, дизайн, эскизы и чертежи и иные аналогичные Работы выполнены в РБ. Исходя из этих требований при решении вопроса о том, могут ли товары рассматриваться как однородные, необходимо проанализировать следующие их параметры: а) Физические характеристики, т.е. - размер и форма; - уровень технических и других характеристик; - метод изготовления. б) Материалы, из которых изготовлены товары, например: - стеклянные предметы или предметы из пластика; - драгоценные металлы или черные металлы; - ткань или бумага и т. д. в) Функции и сфера применения, Т.е. каковы функции выполняемые данными товарами? Способны ли сравниваемые товары выполнять одни и те же функции? г) Коммерческая взаимозаменяемость, Т.е. примет ли покупатель сравниваемый товар в качестве заменителя (как с точки зрения его функционального назначения, так и коммерческих характеристик)? При этом необходимо учитывать качество товара, его репутацию на рынке и наличие товарного знака. Рассмотрим примеры. Пример 1. Краска для бумаги сравнивается с краской для ткани. Для отнесения товаров к однородным, необходимо, чтобы они были взаимозаменимы, в том числе, с точки зрения их функционального назначения и сферы применения. Краски, пригодные только для печати на бумаге, не могут быть использованы для печати на ткани. Поэтому данные товары не являются однородными, даже в том случае, если краска для ткани пригодна для печатания на бумаге. Пример 2. Резиновые покрышки одинаковых размеров ввозятся от двух различных производителей, расположенных в одной и той же стране. При этом каждый изготовитель покрышек имеют свой товарный знак. Однако покрышки. Изготовленные этими фирмами, имеют одинаковый стандарт и одинаковое качество. Они пользуются одинаковой репутацией и применяются предприятиями, производящими автомобили в стране - импортере. Могут ли данные покрышки рассматриваться как идентичные или однородные товары? Несмотря на то, что каждый производитель использует разные товарные знаки, резиновые покрышки имеют одинаковые стандарты, качество, одинаковую репутацию на рынке. На основании этих данные могут быть сделаны следующие выводы: а) в связи с тем, что данные резиновые покрышки имеют различные товарные знаки, они не могут рассматриваться в качестве идентичных товаров; б) вместе с тем, хотя данные покрышки и не являются одинаковыми во всех отношениях, они все же имеют одинаковые характеристики, что дает им возможность выполнять одинаковые функции. В связи с тем, что товары выполнены с учетом одинаковых стандартов, из одинаковых исходных материалов, одинаковы в отношении качества и репутации на рынке и имеют определенный товарный знак, то их следует рассматривать в качестве однородных, даже несмотря на разные товарные знаки. Пример З. Имеются поставки обычной перекиси натрия для отбеливания и специальной (особого качества) перекиси натрия. Перекись особого качества изготовляется из тех же исходных материалов, но с помощью процесса, использующего очень высокую степень очистки. Поэтому она более дорогая, чем обычная перекись натрия. Обычная перекись не может использоваться вместо специальной, так как не обладает необходимой чистотой в соответствии с требованиями спецификации и не растворяется полностью, находясь в порошкообразной форме. Являются ли данные товары однородными? Рассматриваемые товары не являются одинаковыми во всех отношениях. Оба вида перекиси натрия изготовлены из одних и тех же исходных материалов, но они не будут полностью взаимозаменяемыми, так как обычная перекись не может использоваться для лабораторных целей и ее цена ниже, чем у специальной в связи различным качеством товаров. Поэтому указанные виды перекиси нельзя рассматривать как однородные товары. Пример 4. Имеются партии 2-х различных сортов сыра "Рокфор". Обе представляют собой сыр из снятого овечьего молока. Один из сортов изготовляется с помощью метода непрерывного соскабливания плесени, которая образуется на внешней стороне сыра в течение процесса его старения, так что плесень может проникнуть внутрь головки. Это вызывает крошение сыра при отрезании ломтиками и использовании в готовке, приготовлении соусов, салатов и т.д. Головки сыры другого сорта не подвергались скоблению во время процесса старения сыра и, таким образом, плесень не проникает внутрь головки. При нарезке на ломтики такой сыр не крошится и может использоваться в случаях, когда необходимы ломтики сыра. Будут ли эти сыры рассматриваться как однородный товар? Эти два продукта, хотя и содержат одинаковые материалы, не одинаковы по физическим характеристикам (один из них крошится, другой нет, один имеет глубокие вкрапления плесени, а другой не имеет их), методы изготовления этих сыров также различаются (один из них подвергался скоблению, а другой нет). Таким образом, эти сорта сыра не будут взаимозаменимыми с коммерческой точки зрения и, следовательно, они не должны рассматриваться как однородные товары. При применении метода 3 должна сначала использоваться информация по продаже однородных товаров на одних и тех же коммерческих условиях и приблизительно в тех же количествах, что и оцениваемые товары. Когда случаи такого рода продаж не выявлены, можно использовать продажу однородных товаров, имевшую место в соответствии с одним из следующих трех условий: а) продажа на тех же коммерческих условиях, но в разных количествах; б) продажа на различных коммерческих условиях, но приблизительно в тех же количествах; в) продажа на различных коммерческих условиях и в разных количествах. Требования по приведению условий сделки как с однородными, так и с идентичными товарами в сопоставимый вид с условиями ввоза оцениваемых товаров одинаковы. В случае, если при применении настоящего метода выявляются более одной цены сделки по однородным товарам, то для определения таможенной стоимости ввозимых товаров применяется самая низкая из них. Таможенная стоимость, определяемая по цене сделки с однородными товарами, должна быть скорректирована с учетом расходов (компонентов), указанных в разделе 3.2.1. Корректировка производится декларантом на основе достоверных и документально подтвержденных сведений. Рассмотрим примеры. Пример 1. Осуществляется бесплатная поставка товара, например в счет уставного фонда предприятия. В связи с тем, что отсутствует сделка купли-продажи, метод 1 не применим. Как рассчитать таможенную стоимость оцениваемого товара? Следует попытаться найти сделки с однородными товарами (сделки с идентичными товарами отсутствуют). Для этого могут использоваться как сведения, имеющиеся у декларанта (таможенные или товаросопроводительные документы), так и сведения, имеющиеся у таможенного органа, но обязательно в обезличенном виде (например, информация из базы данных ГТД, ДТС). При этом таможенная стоимость однородного товара должна быть определена по методу 1. Предположим таможенные органы располагают сведениями о двух сделках купли-продажи с однородным товаром, ввезенным примерно на тех же коммерческих условиях и примерно в том же количестве и не ранее чем за 90 дней до ввоза оцениваемых товаров (см. рис.): а) сделка купли-продажи однородного товара совершенная 02.11.04г., цена сделки = 4000$; б) сделка купли-продажи однородного товара совершенная 10.10.04г., цена сделки = 4500$; Требуется определить таможенную стоимость поставки с использованием 3-го метода.

В данном примере в качестве базовой (исходной) цены сделки с однородными товарами для целей определение таможенной стоимости оцениваемого товара должна быть принята цена сделки однородного товара, купля-продажи которого осуществлена по минимальной цене сделки, совершенная 02.11.04г. по цене 4000$. Пример 2. Осуществляется бесплатная поставка товара, представляющая собой партию из 10 единиц, а единственная имеющаяся в распоряжении таможенного органа стоимость сделки по однородным товарам, удовлетворяющая условиям применения метода 3, относится к продаже партии в 500 единиц. При этом документально подтверждено, что продавец предоставляет скидки на количество. В этом случае требуемая корректировка может быть осуществлена с помощью прейскуранта продавца и использования цены применительно к продаже 10 единиц. Это не означает, что должна быть найдена реальная продажа в количестве 10 единиц, достаточно данных прейскуранта, однако расценки в прейскуранте должны заслуживать доверия и должна быть установлена (подтверждена) цена товара на основе продаж и в других количествах. При отсутствии такой объективной информации определение таможенной стоимости по методу 3 не производится. В том случае, если в распоряжении декларанта или таможенного органа нет информации о таможенной стоимости ни идентичных, ни однородных товаров, то необходимо переходить к другим методам оценки. При этом следует помнить, что по желанию декларанта может быть изменена последовательность применения 4-го и 5-го методов. Алгоритм последовательности действий таможенного органа при использовании метода 3 определения таможенной стоимости представлен на рис.12

Рис. 12 Алгоритм последовательности действий таможенного органа при использовании метода 3 определения таможенной стоимости При определении таможенной стоимости по методу по цене сделки с идентичными (однородными) товарами для подтверждения заявленных сведений по таможенной стоимости декларантом представляются документы, которые ранее были представлены для подтверждения обоснованности применения метода 1 для определения таможенной стоимости рассматриваемых идентичных (однородных) товаров, цена сделки с которыми выбрана в качестве основы для определения таможенной стоимости (приказ ГТК от 16.09.2003 № 1022): - грузовую таможенную декларацию и декларацию таможенной стоимости (форма ДТС-1); - договор купли-продажи (контракт) и дополнительные соглашения к нему; - счет-фактуру (инвойс); - банковские платежные документы (если счет был оплачен), а также другие платежные и (или) бухгалтерские документы, подтверждающие стоимость товара; - транспортные (перевозочные) документы; - страховые документы, если они имелись в зависимости от условий поставки; - счет за транспортировку или калькуляцию транспортных расходов в случаях, когда транспортные расходы не были включены в цену сделки или были вычтены из нее при определении таможенной стоимости; - акт таможенного досмотра, акт повторного таможенного досмотра (если он производился); - другие документы, которые были представлены для подтверждения заявленной таможенной стоимости при применении метода 1 в отношении идентичных (однородных) товаров.

|