Ставки межбанковских кредитов

Цена кредитных ресурсов — процентная ставка по кредиту на рынке МБК — складывается под воздействием спроса и предложения. Представление о состоянии рынка МБК дают специальные показатели, к числу которых относятся: § MIBOR (Moscow Interbank Offered Rate) — средняя ставка по предложениям на продажу; § MIBID (Moscow Interbank Bid) — средняя ставка по предложениям на покупку; § MIACR (Moscow Interbank Actual Credit Rate) — средневзвешенная фактическая процентная ставка по МБК. Перечисленные выше показатели исчисляются по крупнейшим банкам России — участникам рынка МБК. Уровень процентных ставок на рынке МБК дифференцируется в зависимости от сроков кредитования. Чтобы начать работу на рынке МБК, коммерческий банк должен рассчитать лимит для банка-контрагента. Существуют специальные методики расчета лимита на банки-контрагенты, позволяющие адекватно оценить состояние любого банка на основании анализа данных балансов, экономических нормативов, расшифровок отдельных балансовых счетов, взятых в динамике. Чаше всего лимит рассчитывается на основе данных о собственном капитале банка-контрагента с помощью специального синтетического коэффициента. отражающего финансовое положение банка. Данный коэффициент разрабатывается самим банком-контрагентом. Контракты на рынке МБК носят в основном долговременный характер. Кредитные сделки заключаются на основе генерального соглашения об общих условиях проведения операции на внутреннем валютном и денежном рынках. В российской практике МБК предоставляются банками без обеспечения как бланковые кредиты, единственной гарантией возврата которых является кредитный договор. Уполномоченные сотрудники (дилеры) банка-кредитора и банка-заемщика ведут переговоры и заключают сделки по телефону, телефаксу, а также через систему REUTERS DEALING-2000. Кредит считается полученным, когда средства зачислены на корреспондентский счет стороны, получающей российские рубли, в одном из РКЦ, клиринговом центре или в банке, через который осуществляются расчеты. Для оформления и осуществления деятельности стороны предоставляют друг другу следующие документы: § нотариально заверенные копии учредительных документов (учредительный договор, устав); § нотариально заверенные копии лицензий на осуществление банковских операций; § нотариально заверенную копию карточки с образцами подписей уполномоченных сотрудников банка; § развернутый баланс по счетам 2-го порядка и расчет нормативов по состоянию на последнюю отчетную дату, подписанные уполномоченными на то лицами и скрепленные печатью банка; § нотариально заверенную копию свидетельства о государственной регистрации банка. Стороны обязуются сохранять строгую конфиденциальность информации относительно сделок и признают юридическую силу документов, передаваемых в электронном виде, наравне с оригиналами. При наличии временно свободных денежных ресурсов либо потребности в приобретении кредитных средств дилеры сторон по системам связи направляют предложение заключить сделку (оферту), в которой содержатся следующие условия: § сумма и валюта МБК; § процентная ставка и сроки уплаты процентов; § даты зачисления средств на соответствующие корреспондентские счета; § инструкции по осуществлению соответствующих платежей; § ссылка на номер и дату действующего генерального соглашения. Сделка считается заключенной в момент получения стороной, направившей оферту (оферента), ответа другой стороны (акцептанта). При этом ответ стороны о согласии заключить сделку на условиях, отличных от предложенных другой стороной, не является акцептом. Такой ответ является отказом от акцепта и в то же время новой офертой. Проценты за пользование кредитом начисляются за каждый календарный день пользования МБК, начиная с даты зачисления средств на корреспондентский счет заемщика по дату зачисления средств на корреспондентский счет кредитора. Пролонгация МБК в рамках генерального договора не предусматривается. При наличии взаимной договоренности задержка кредитных ресурсов у заемщика оформляется с согласия кредитора как новая сделка с началом действия, приходящимся на дату окончания предыдущей, с обязательной выплатой процентов по предыдущей сделке. Погашение межбанковского кредита производится одной суммой в конце срока кредита. В случае если полученная от заемщика сумма средств, направленная на погашение задолженности по кредиту, недостаточна для погашения задолженности и выплаты начисленных процентов, кредитор имеет право в первую очередь погасить сумму по неустойке, затем основные проценты по МБК. а оставшуюся сумму направить в погашение МБК, независимо от порядка погашения, указанного в платежном поручении заемщика. Досрочный возврат межбанковского кредита или его части допускается только с письменного согласия кредитора. В случае досрочного погашения МБК или его части без письменного согласия кредитора проценты начисляются и уплачиваются за весь период его использования, установленный соответствующей сделкой. Межбанковское кредитование также может осуществляться в виде взаимного кредитования корреспондентских счетов. При временном недостатке средств на расчетном счете ЛОРО банка-корреспондента ему предоставляется овердрафтный кредит, условия которого обычно оговариваются в корреспондентском соглашении. В случае предоставления внутридневного овердрафта проценты за кредит рассчитываются исходя из срока пользования кредитом, рассчитанного в минутах. Также может устанавливаться фиксированная сумма за пользование денежными средствами в течение дня. Банк-заемщик оплачивает задолженность по процентам за предоставленный овердрафт на основании выписки по корреспондентскому счету НОСТРО. См.также: Кредиты Банка России Межбанковский кредит (МБК) — инструмент денежного рынка, кредит, предоставляемый банками друг другу для поддержания текущей ликвидности. Возможность дать межбанковский кредит позволяет банкам наиболее рационально использовать свои средства — отдать в долг, обычно под небольшой процент, те средства, которые в данный момент оказались невостребованными. Доступность коротких кредитов от контрагентов помогает кредитным учреждениям поддерживать свою ликвидность, то есть отвечать по своим текущим долгам в случае недостатка средств при ожидающихся поступлениях. Кроме того, рынок межбанковских кредитов позволяет проводить спекулятивные операции, когда денежные средства берутся по меньшей ставке, чем отдаются. Для участия в межбанковском рынке банки открывают друг на друга кредитные линии. Для этого они обмениваются уставными документами, заключают соглашения и устанавливают друг для друга лимиты - пределы кредитования. Таким образом, межбанковский кредит — это заем в форме кредитных линий. Заключение сделок на рынке межбанковских кредитов происходит тремя путями. 1. Прямые контакты между отдельными банками по телефону или с использованием электронных средств связи, таких как информационно-торговая система Reuters. 2. При посредничестве межбанковского брокера. 3. С участием электронных торговых систем. То есть в настоящее время МБК - рынок не биржевой. Это связано с разным уровнем доверия друг к другу между банками. Более того, в России участники разделены на группы в зависимости от размеров организаций. В первую из них входят крупнейшие кредитные учреждения с государственным участием. Во вторую — банки второго эшелона. В третью — все остальные. Причем банки меньшего размера, как правило, могут разместить свободные средства у группы более высокого уровня, а получить — нет. Основной срок, на который предоставляются кредиты, — один день, так называемая ставка overnight (ON), то есть в буквальном переводе с английского «через ночь». Но в более мелких объемах сделки заключаются и на более длительные сроки. Так, на международном рынке, отражающемся в ставке LIBOR, периоды предоставления таких кредитов рассчитываются до года. Обычные ставки на рынке межбанковских заимствований в России на срок overnight составляют 3-5% годовых. В то же время МБК может в некоторых случаях отличаться повышенной волатильностью (изменчивостью). Это зависит от наличия у банков свободных денежных средств в определенный день. Кроме того, рынок межбанковского кредитования — важный индикатор всей банковской системы. Когда у какого-нибудь крупного финучреждения появляются даже временные финансовые проблемы, возможно возникновение взаимной цепочки невозвратов краткосрочных кредитов друг другу. В такой ситуации развивается межбанковский кризис. В России такие кризисы бывали не раз: в 1995-м, 1998-м, в 2004-м и в 2008-м годах. Информация о состоянии рынков межбанковского кредитования, московские ставки привлечения и размещения средств публикуются на сайте Банка России. Эти данные важны и для руководителей предприятий, и для частных клиентов - вкладчиков банков, так как именно в этих цифрах можно будет увидеть надвигающийся кризис банковской системы. Анализ российского рынка межбанковских кредитов Библиографическое описание: Набиуллина Л. А. Анализ российского рынка межбанковских кредитов [Текст] / Л. А. Набиуллина // Молодой ученый. — 2012. — №6. — С. 195-198. Межбанковский кредит занимает особое место в системе кредитных отношений и имеет значительное влияние на развитие банковской системы в целом. Он позволяет банкам перераспределять ресурсы между собой. Путем привлечения данных кредитов покрывается как планируемый дефицит ресурсов, вызванный расхождением в структуре активов и пассивов банков, так и непредвиденный разрыв между ними.

Рис. 1. Структура привлеченных ресурсов коммерческих банков России за 2011 год, млрд руб. [4] Анализируя общую картину привлеченных ресурсов коммерческих банков России, представленную на рисунке 1, можно увидеть, что совокупный объем привлеченных ресурсов на начало 2012 года составил 34 181,40 тыс. рублей. Из них около 17% приходится на полученные межбанковские кредиты. Операции на рынке МБК способствуют снижению ликвидности кредитных организаций и обеспечивают эффективное перераспределение финансовых ресурсов. Денежные средства, привлекаемые с помощью относительно недорогих межбанковских кредитов, зачастую используются кредитными организациями для осуществления более доходных инвестиций в другие финансовые инструменты. Это обуславливает наличие тесной взаимосвязи между рынком МБК и другими сегментами финансового рынка. В последние годы российский рынок МБК стремительно развивался. На начало 2012 года общий объем кредитов, депозитов и прочих средств, полученных от кредитных организаций, составил 4 460,2 млрд рублей, что почти в два раза превышает аналогичный показатель начала 2008 года. Динамика объемов представлена в таблице 1. Что касается кредитов, депозитов и других привлеченных средств, полученных кредитными организациями от Банка России, то данная величина также увеличилась по сравнению с 2008 годом в 35 раз. Но следует заметить, что динамика данных показателей нестабильна. Таблица 1Объем межбанковских кредитов в зависимости от уровня их осуществления по состоянию на 2008 – 2012 гг. [3, 4]

Быстрые темпы развития рынка МБК в значительной степени были обусловлены высокой активностью российских коммерческих банков на мировом денежном рынке. При этом на протяжении нескольких последних лет большая доля операций российских коммерческих банков с иностранными банками приходилось на привлечение кредитов, меньшая – на их размещение [1, с.90-92]. Исследование структуры межбанковских кредитов, привлеченных российскими банками с разным типом собственности, свидетельствует о том, что среди выделенных групп банков значительной активностью на внешнем денежном рынке традиционно характеризуются банки с участие средств нерезидентов.

Рис 2. Соотношение кредитов, депозитов и прочих средств, полученных от кредитных организаций-резидентов и нерезидентов в общей структуре МБК. Как представлено на рисунке 2, на долю средств, полученных от банков-нерезидентов, приходится более половины от общей суммы межбанковских кредитов. Но следует отметить, что данный показатель имеет тенденцию к снижению: на начало 2009 года его доля в общей структуре МБК составляла 73,3%, а к началу 2012 года – 53,4%. Данная тенденция может свидетельствовать о развитии российской банковской системы и рынка МБК, а также об увеличении их роли в банковской системе России по сравнению с ролью иностранных банков.

Исходя из данных, полученных в таблице 2, можно сказать, что объем операций кредитования Банком России стабильно увеличивается. Причем наибольшая доля из них приходится на внутридневные кредиты (до 98% по состоянию на конец 2011 года). За последние пять лет объем предоставленных внутридневных кредитов увеличился почти в три раза и составил 38 189 240,9 млн рублей, кредиты овернайт – на 56,8%, объем предоставленных ломбардных кредитов увеличился в 4,7 раз, по другим кредитам – в 13 раз, хотя по последним двум показателям тенденция нестабильна. Переориентация российских коммерческих банков на внутренний денежный рынок вызвала рост спроса на ликвидные рублевые средства. Вместе с резко возросшей волатильностью курса рубля и переоценкой рисков по кредитным операциям в условиях снижения доверия к информации о надежности потенциальных заемщиков это привело к повышению ставок по МБК.

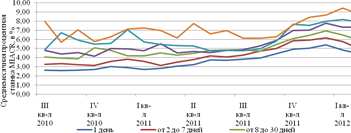

Рис 3. Динамика средних процентных ставок MIACR по срокам предоставления кредитов В течение рассматриваемого периода среднемесячная ставка MIACR по однодневным межбанковским кредитам возросла с 2,62% до 4,42%, причем его максимальное среднемесячное значение было зафиксировано в декабре 2011 года – 5,41%. Как видно на рисунке 3, ставки на более длительные сроки также возросли, что может быть вызвано нехваткой ликвидности в банковском секторе. Также заметный рост средних процентных ставок связан с усугублением долгового кризиса в конце прошлого года, что негативно сказалось на банковском секторе. Рынок межбанковского кредитования является одним из важнейших источников краткосрочного заимствования для кредитных организаций, испытывающих временные трудности с ликвидностью. Вполне естественно, что во время экономического спада роль МБК в поддержании устойчивости банковской системы особенно сильно возрастает. Существующие технологии и инфраструктура рынка МБК находятся в настоящее время на довольно низком уровне и не позволяют рассчитывать на формирование единого развитого денежного рынка, что является важной целью Банка России и насущной потребностью участников. В настоящее время объем рынка МБК небольшой, однако существует тенденция к росту объема финансового рынка в России в целом и рынка МБК в частности. В этой связи необходимым условием для развития рынка является повышение его технологичности.

|