Формирование процедуры инкассации дебиторской задолженности.

В составе этой процедуры должны быть предусмотрены сроки и формы предварительного и последующего напоминании покупателям о дате платежей, возможности и условия пролонгирования долга по предоставленному кредиту, условия возбуждения дела о банкротстве несостоятельных дебиторов. Обеспечение использования в организации современных форм рефинансирования дебиторской задолженности. Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента ряд новых форм управления дебиторской задолженностью – ее рефинансирование, т.е. ускоренный перевод в другие формы оборотных активов организации: денежные средства и высоколиквидные краткосрочные ценные бумаги [5]. Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются: ■ факторинг(суть услуг состоит в том, что фактор-фирма приобретает у клиентов право на взыскание долгов и частично оплачивает клиентам требования к их должникам, возвращая долги в размере от 70 до 90% до наступления срока их оплаты должником. Остальная часть долга за вычетом процентов возвращается клиентам после погашения должником всего долга. В результате клиент фактор-фирмы получает возможность быстрее возвратить долги, за что он выплачивает фактор-фирме определенный процент. При осуществлении факторинга клиент передает свое право получения долга от должника фактор-фирме); ■ форфейтинг(это особая форма среднесрочного коммерческого внешнеторгового кредитования, операция продажи в кредит, которая представляет собой покупку кредитором долговых документов заёмщика «без права регресса» на любого предыдущего держателя обязательства. Понятие «без права регресса» означает, что все риски и вся ответственность берётся на себя заёмщиком. В качестве долговых документов обычно выступают простые векселя и тратты, это так называемы «чистые» документы, предполагающие абстрактное обязательство.) ■ учет векселей, выданных покупателями продукции; ■ Построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности. Такой контроль организуется в рамках построения общей системы финансового контроля в организации как самостоятельный его блок. 19. Определение оптимального уровня денежных средств: наращивание и дисконтирование.

Правило денежная единица, имеющаяся в распоряжении инвестора в данный момент времени, более предпочтительна, чем та же самая денежная единица, но ожидаемая к получению в некотором будущем, В принципе возможны отклонения от сформулированного правила, Вкладывая деньги в некоторую ценную бумагу, инвестор полагает, что исходная инвестиция окупится последующими поступлениями (проценты, дивиденды).

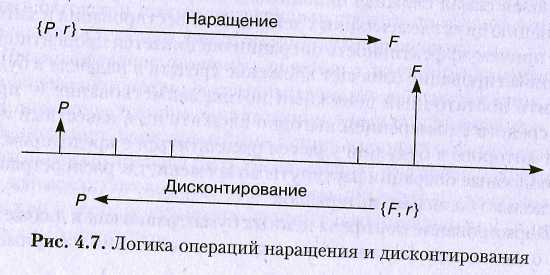

О чевидно, что с формальной стороны операция выгодна, если по крайней мере сумма доходов с учетом фактора времени превосходит величину инвестиции. Поскольку отдельные элементы денежного потока несопоставимы из-за временной ценности денег, т.е. простое суммирование элементов потока невозможно, применяют специальные операции — наращения и дисконтирование. Наращение означает, что все элементы денежного потока приводятся к концу финансовой операции, Дисконтирование — все элементы денежного потока приводятся к началу финансовой операции, В обоих случаях используется схема сложных процентов, предполагающая капитализацию процентов (рис. 4.7).

Смысл Операция наращения призвана ответить на вопросы, какую сумму F удастся получить через k базисных периодов при инвестировании суммы Р под процентную ставку r операция дисконтирования — чему эквивалентна сумма Р, ожидаемая к получению через k базисных периодов, если приемлемая доходность финансовой операции равна r. Финансовый актив, как и любой товар, продающийся на рынке, имеет несколько характеристик, определяющих целесообразность операций купли-продажи с этим специфическим товаром. В отличие от обычных потребительских товаров финансовые активы приобретаются не с целью их фактического потребления, а с намерением в дальнейшем получить либо регулярный доход, (например, проценты, дивиденды), либо спекулятивный доход (доход от операций купли-продажи). Поэтому наибольший интерес представляют такие характеристики финансового актива, как стоимость, цена, доходность, риск. Инвестор, принимая решение о целесообразности приобретения того или иного финансового актива, пытается оценить экономическую эффективность планируемой операции.он может при этом ориентироваться либо на абсолютные, либо на относительные показатели. 1.Цена (стоимость) актива и – абсолютный показатель 2. Доходность актива – относительный показатель. По первому показателю логика рассуждений инвестора такова. Финансовый актив имеет две взаимосвязанные абсолютные характеристики: во-первых, объявленную текущую рыночную цену (Рт), по которой его можно приобрести на рынке, и, во-вторых, теоретическую, или внутреннюю, стоимость (Vt).- она субъективно оценивается инвестором, исходя из конъюнктуры рынка и его личных инвестиционных возможностей.

|