Валютно-финансовые и платежные условия международных кредитов

Комплекс валютно-финансовых и платежных условий кредита включает валюту кредита и валюту платежа, сумму и сроки кредита, стоимость кредита (процент, комиссии), обеспечение кредита. Валюта кредита и платежа. Для международного кредита важно, в какой валюте он предоставлен, так как ее неустойчивость может привести к большим потерям кредитора. На выбор валюты кредита влияет ряд факторов: ее стабильность, уровень процентной ставки, практика международных расчетов, степень инфляции и динамика курса валюты. Валюта платежа может не совпадать с валютой кредита, так как цены на товары в основном рассчитываются в основных валютах международных расчетов (доллар США, евро), а окончательные расчеты по внешнеторговым контрактам чаще всего производятся в валюте плательщика, если она конвертируемая. Например валюта кредита – доллар, евро, а валюта платежа – национальные валюты заемщиков (так называемые «мягкие займы»). Сумма (лимит) кредита фиксируется в коммерческом контракте. Сумма банковского кредита (кредитная линия) определяется кредитным соглашением. Кредит может быть предоставлен единовременной суммой или несколькими долями (траншами). В соответствии со сложившейся практикой международный кредит покрывает обычно до 85% стоимости экспортного оборудования. Остальная часть обеспечивается авансовыми наличными платежами и гарантиями. Срок международного кредита зависит: – от целевого назначения кредита; – соотношения спроса и предложения на аналогичные кредиты; – национального законодательства; – традиционной практики кредитования; – международных отношений. Срок кредита бывает полным и средним. Полный срок считается от момента начала использования кредита до его окончательного погашения. Он определяется следующим образом:

Сп = Пи + Лп + Пп,

где Сп – полный срок кредита; Пи – период использования; Лп – льготный период; Пп – период погашения.

В отличие от банковского кредита, период использования коммерческого кредита совпадает со сроком поставки товара по контракту. Началом полного срока служит дата акцепта покупателем тратт, выставленных экспортером после поставки последней партии товара, т.е. после выполнения экспортером всех обязательств по контракту. Льготный период особенно важен по фирменным кредитам, так как в течение этого периода заемщик выплачивает только проценты, а начало погашения капитальной части долга совпадет с началом получения выручки от эксплуатации прокредитованного и приобретенного оборудования. Но полный срок кредита не показывает, в течение какого периода в распоряжении заемщика находится вся сумма кредита. Поэтому для сравнения эффективности кредитов с разными условиями, используется средний срок, показывающий в расчете на какой период в среднем приходится вся сумма ссуды:

Сср = 0,5Пи + Лп + 0,5Пп,

где Сср – средний срок кредита; 0,5Пи – половина срока использования; Лп – льготный период; 0,5Пп – половина периода погашения.

Средний срок кредита меньше полного срока. Правда они могут совпасть, если кредит предоставлен сразу в полной сумме и погашается единовременным взносом. Если же использование или погашение кредита происходит неравномерно, то средний срок определяют следующим образом:

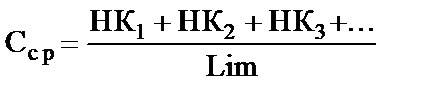

где Сср – средний срок; НК – непогашенный кредит на дату; Lim – сумма (лимит) кредита. Стоимость кредита строится из договорных и скрытых элементов. Договорные элементы – это: – процентные ставки и банковские комиссии; – процентный период, в течение которого процент фиксируется на неизменном уровне; – грант-элемент, который показывает, какую часть платежей кредитор недополучает в результате льготного периода кредита. Скрытые элементы стоимости кредита – это: – завышение товарных цен; – принудительные депозиты; – требования обязательного страхования; – завышение банковских комиссий (за расчетные операции, например); – отдельные обязательства по компенсации части расходов по кредитованию. К основным элементам стоимости кредита относят суммы, которые должник выплачивает кредитору:

Ск = КД + SП,

где Ск – стоимость кредита; КД – капитальная часть долга; SП – сумма всех процентов, выплаченных по кредиту.

К дополнительным элементам относят суммы, выплачиваемые заемщиком третьим лицам (гарантам, страховщикам и др.). Кроме того, сверх основного процента выплачивается специальная и единовременная банковская комиссия. По средне- и долгосрочным кредитам взимаются комиссии за обязательство предоставить ссуду и за резервирование средств (0,2–0,75% годовых). При синдицированных кредитах банку-менеджеру выплачивают единовременную комиссию (0,5% суммы кредита), а также банкам за участие (0,2–0,5%). Существует несколько типов комиссий по кредитам: – комиссия за переговоры (negotiation fee); – комиссия за участие (participation fee); – комиссия за управление (management fee); – агентская комиссия (agency fee); – комиссия за обязательство предоставить в распоряжение дебитора необходимые средства (commitement fee). В конечном счете, стоимость международного кредита формируется на базе ставки процента (как правило, в ведущих рыночных государствах: США, Европе, Японии). Основные факторы, определяющие размер процентной ставки,таковы: – валютно-финансовое, экономическое и политическое положение в стране заемщика; – источники кредита; – вид процентной ставки (плавающая, фиксированная, комбинированная); – срок кредита; – темп инфляции; – связанность или несвязанность кредита с коммерческими операциями; – состояние международного и национальных кредитных рынков; – динамика валютного курса; – валюта кредита и платежа; – сумма контракта; – качество обеспечения кредита; – статус, коммерческая репутация и финансовое положение заемщика; – характер проектных рисков; – наличие гарантии по кредиту; – международные соглашения по кредитам. Другими словами, процент на международном кредитном рынке – явление многофакторное. Периодически происходит взрывной рост процента на международном кредитном рынке, как следствие влияния того или иного фактора. С 1970-х гг. на этом рынке появились плавающие процентные ставки, которые зависят от уровня рыночной ставки. Плавающие процентные ставки по различным кредитам на международном кредитном рынке на практике означают, что к базовой ставке прибавляется конкретная маржа, размер которой зависит от степени риска заемщика, то есть его кредитного рейтинга. Часть срока кредита, предоставляемого по плавающей ставке, в течение которого ставка фиксируется на неизменном уровне, называется процентным периодом. На международном кредитном рынке используется также реальная процентная ставка. Это номинальная ставка за вычетом темпов инфляции за определенный период. Выравнивание национальных процентных ставок на международном кредитном рынке происходит не только в результате движения краткосрочных капиталов между странами, но и в зависимости от динамики валютных курсов. Чем выше курс валюты – тем ниже депозитный, а следовательно и ссудный процент по вкладам и кредитам в этой валюте. Механизм расчета ставки процента по международным кредитам хорошо отработан. Процентная ставка считается в Лондоне на уровне ЛИБОР, в Европе – ЕВРИБОР, в Юго-Восточной Азии – ТИБОР, в Индии – МИБОР и т.п. Все перечисленные процентные ставки стали базой для расчета реальной процентной ставки. Поскольку реальные или рыночные процентные ставки существенно отличаются от официальных, то перечисленные выше базовые ставки стали рыночными индикаторами плавающих процентных ставок. Эти индикаторы, как правило, рассчитываются организациями участников международного кредитного рынка, ведущими информационными агентствами или государственными органами. На базе ставки ЛИБОР (London Interbank Offered Rate – Лондонская межбанковская процентная ставка спроса (покупателя)) ведущие транснациональные банки предоставляют кредиты заемщикам на Лондонском кредитном рынке. Чаще всего на базе ставки ЛИБОР рассчитывается процентная ставка по дву- и многосторонним государственным кредитам. Ставку ЛИБОР рассчитывает Ассоциация британских банков (British Bankers’ Association – BBA). Ставка ЛИБОР сглаживает различия в процентной политике отдельных банков и является общепризнанным индикатором плавающих процентных ставок. Она рассчитывается ежедневно по рабочим дням в Великобритании. В период с 11.00 до 11.30 по Гринвичу агентство «Moneyline Telerate» собирает заявляемые ставки банков по определенным валютам и по каждому конкретному сроку. 25% самых высоких ставок и 25% самых низких из расчета исключаются. Среднее арифметическое оставшихся ставок составляет ставку ЛИБОР. В 12.00 по Гринвичу рассчитанные ставки передаются мировым информационным агентствам (Рейтер, Блумберг, Томпсон Файнэншиал и пр.). В дальнейшем эти ставки размещаются в сети Интернет. Расчет ставки LIBOR по каждой из валют осуществляется на основе специфического набора банков (так называемой панели LIBOR). Количество банков в панели зависит от активности операций в сегменте международного кредитного рынка с соответствующей валютой и должно быть не меньше 8. Состав панелей регулярно пересматривается. С 2005 г. панели для расчета ставки LIBOR по датской кроне, австралийскому и новозеландскому доллару включают 8 банков, по швейцарскому франку и канадскому доллару – 12, по евро, йене, фунту стерлингов и доллару США – 16. В 1990-х гг. стала рассчитываться ставка EURIBOR, сначала как средняя по валютам, входящим в зону Европейского валютного союза, а с 1998 г. – по евро в целом. Ставка EURIBOR – это ставка, по которой ведущие европейские банки размещают межбанковские депозиты в других ведущих банках. Она рассчитывается только по межбанковским операциям в евро с 15 фиксированными сроками (1, 2, 3 недели и 1–12 месяцев). Порядок расчета ставки EURIBOR такой же, как по LIBOR: определение состава «панели EURIBOR», единое время объявления и передачи в агентство Рейтер и Интернет. Роль этой ставки на международном кредитном и на других секторах международного финансового рынка менее значительна, чем ставки LIBOR. Она служит для расчета ставок по облигациям и кредитам, депозитам и срочным внешнеторговым контрактам. Условия погашения – один из элементов валютно-финансовых и платежных условий кредита. По условиям погашения кредиты делятся следующим образом: – с равномерным погашением равными долями; – с неравномерным погашением в зависимости от графика платежей; – с единовременным погашением всей суммы сразу; – аннуитетные (равные годовые взносы основной суммы займа и процента). Для определения момента начала погашения кредита в соответствии с международной практикой используют следующие методы: – дата первой или последней поставки; – дата каждой поставки; – средневзвешенная дата поставки; – дата использования кредита; – дата наиболее крупной поставки; – дата завершения работ или пуска оборудования в эксплуатацию. Большинство указанных дат непосредственно фиксируется в кредитном соглашении. Исключение составляет определение начала погашения кредита на базе средневзвешенной даты поставки, которая рассчитывается по формуле

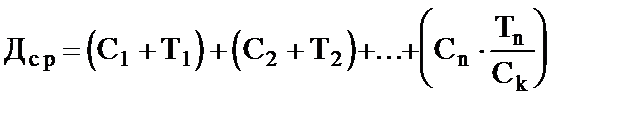

где Дср – средневзвешенная дата поставки; С – сумма отдельной поставки; Т – период поставки; Ск – сумма контракта.

Сумма очередного платежа определяется по формуле

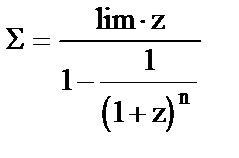

где lim – лимит кредита; z – процентная ставка; n – количество периодов погашения основной суммы долга и процентов.

Для сопоставления условий предоставления различных международных кредитов используют такой показатель, как грант-элемент кредита (льготный элемент). Он показывает, какой объем платежей в счет погашения кредита экономит дебитор в результате получения займа на более льготных условиях, чем общерыночные. Грант-элемент по частным международным кредитам составляет 3,2–4,5%. Грант-элемент рассчитывается простым или взвешенным способами. Простой грант-элемент равен:

Эл = Пр – Пф,

где Эл – грант-элемент; Пр – рыночный процент; Пф – фактическая ставка процента по кредиту.

Взвешенный грант-элемент рассчитывается по формуле

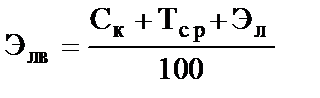

где Элв – взвешенный грант-элемент; Ск – сумма (лимит) кредита; Т ср – средний срок кредита; Эл – грант-элемент.

Важной характеристикой международного кредита является его обеспечение. Обеспечение кредита – это метод защиты от кредитных, валютных и других рисков. Международные кредиты имеют финансово-товарное и юридическое обеспечение. Финансово-товарное обеспечение международного кредита может быть представлено следующими способами: – гибкая структура платежей в погашение кредита; – долгосрочные и гарантированные поставки сырья по фиксированным ценам; – выставление платежной контргарантии заемщика; – залог товарно-материальных ценностей; – залог прав по договорам аренды с инофирмами-арендаторами недвижимости (инвестиционных товаров); – система специальных резервных счетов; – контргарантии первоклассных банков и компаний, участников проектного кредитования; – независимая оценка проекта; – получение рефинансирования за счет кредитов банка-поставщика в размере 100% кредита, предоставленного банком клиенту; – увеличение в стоимости контракта доли авансовых и других наличных платежей; – право кредитора на досрочное принудительное погашение кредита, его переуступка; – валютные оговорки, валютные сделки, лимитирование кредита; – фиксация предельной даты начала погашения кредита; – блокирование счета заемщика в национальной валюте с правом обращения выручки от продажи ее на инвалюту на погашение предоставленного кредита. Юридическое обеспечение кредита – это: – экспортные (импортные) лицензии (квоты); – лицензия на привлечение (предоставление) кредита; – лицензия на открытие счета за границей; – обязательное страхование с переуступкой страховых полисов банку-кредитору (гаранту); – юридическая экспертиза технико-экономического обоснования кредита.

|

,

, ,

, ,

, ,

,