Временная стоимость денег. Компаундинг и дисконтирование. Аннуитеты.

Содержание, задачи и основные концепции фин мен-та Финансовый менеджмент (financial management) – управление финансовыми операциями, денежными потоками, призванное обеспечить привлечение, поступление необходимых финансовых ресурсов в нужные периоды времени и их рациональное использование в соответствии с намеченными целями, программами, планами, реальными нуждами. В финансовом менеджменте под субъектами понимаются финансовые менеджеры разных уровней, под объектами –средства предприятия и источники их образования. Основной целью финансового менеджмента является повышение благосостояния владельцев предприятия. К основным задачам финансового менеджмента можно отнести:1) обеспечение формирования денежных средств в объеме, достаточном для покрытия потребностей предприятия;2) обеспечение эффективного использования вложенных средств;3) оптимизацию денежного оборота и расчетной политики предприятия;4) максимизацию прибыли при допустимом уровне риска с учетом действующей политики налогообложения;5) обеспечение устойчивого финансового положения предприятия. Содержание финансового менеджмента раскрывается в четырех направлениях деятельности:1) инвестиционная политика;2) управление источниками средств;3) дивидендная политика;4) управление доходами и расходами. Концепции: 1. концепция денежного потока (идентификацию денежного потока, его продолжительность и вид; оценку факторов, определяющих величину его элементов;выбор коэффициента дисконтирования, позволяющего сопоставлять элементы потока, генерируемые в различные моменты времени, оценку риска, связанного с данным потоком и способ его учета) 2. концепция временной ценности денежных ресурсов. (денежная единица, имеющаяся сегодня, и денежная единица, ожидаемая к получению через какое-то время, не равноценны. Эта неравноценность определяется действием трех основных причин: инфляцией, риском неполучения ожидаемой суммы и оборачиваемостью) 3. концепция компромисса между риском и доходностью. (получение любого дохода в бизнесе чаще всего сопряжено с риском, причем связь между этими двумя взаимосвязанными характеристиками прямо пропорциональная: чем выше требуемая или ожидаемая доходность, т.е. отдача на вложенный капитал, тем выше и степень риска, связанного с возможным неполучением этой доходности; верно и обратное.) 4. концепция стоимости капитала. (обслуживание того или иного источника обходится компании не одинаково. Каждый источник финансирования имеет свою стоимость, например, за банковский кредит нужно платить проценты, по облигационному займу – купонный доход, за пользование собственным капиталом предприятие платит дивиденды. Стоимость капитала показывает минимальный уровень дохода, необходимого для покрытия затрат по поддержанию данного источника и позволяющего не оказаться в убытке.) 5. концепция эффективности рынка капитала. (В условиях слабой формы эффективности текущие цены на акции полностью отражают динамику цен предшествующих периодов. В условиях умеренной формы эффективности текущие цены отражают не только имевшиеся в прошлом изменения цен, но и всю равнодоступную участникам информацию. Сильная форма эффективности означает, что текущие цены отражают не только общедоступную информацию, но и сведения, доступ к которым ограничен.) 6. концепция асимметричности информации,(отдельные категории лиц могут владеть информацией, недоступной всем участникам рынка в равной мере. Если такое положение имеет место, говорят о наличии асимметричной информации.) 7. концепция агентских отношений, (разрыв между функцией владения и функцией управления и контроля, смысл которого состоит в том, что владельцы компании вовсе не обязаны вникать в тонкости текущего управления ею. Интересы владельцев компании и ее управленческого персонала могут совпадать далеко не всегда) 8. концепция альтернативных затрат. (Принятие любого решения финансового характера в подавляющем большинстве случаев связано с отказом от какого-то альтернативного варианта. Например, можно осуществлять транспортировку произведенной продукции собственным транспортом, а можно прибегнуть к услугам специализированных организаций. В этом случае решение принимается в результате сравнения альтернативных затрат, выражаемых чаще всего в виде относительных показателей.) 9. концепция временной неограниченности функционирования хозяйствующего субъекта. (компания, однажды возникнув, будет существовать вечно. И для бухгалтера, и для финансового менеджера эта концепция чрезвычайно важна, поскольку дает основание применять учетные оценки в прогнозно-аналитической работе. Она служит основой стабильности и определенной предсказуемости динамики цен на рынке ценных бумаг.)

Временная стоимость денег. Компаундинг и дисконтирование. Аннуитеты. Анализ дисконтированного денежного потока основан на понятии временной ценности денег. Основная идея заключается в следующем: любая денежная единица сегодня имеет большую ценность по сравнению с этой же денежной единицей, которая должна или может быть получена спустя некоторое время, поскольку она может быть инвестирована в финансовые и имущественные активы с перспективой получения в будущем дополнительного дохода. Естественно, что существенную роль играет анализ риска будущих поступлений.

Начисление процента возможно простым способом, тогда он называется простым процентом, или усложненным способом, в этом случае говорят о сложном проценте. Однако возможны иные условия предоставления денег взаем, а именно с начислением сложных процентов. В практике финансового менеджмента используются такие понятия, как компаундинг и аннуитет, основанные на методе дисконтирования. Компаундинг – начисление сложного процента, операция, обратная дисконтированию. Компаундинг осуществляется для определения будущей стоимости сегодняшней суммы денег. Сложный процент (compounding interest) – представляет собой общую стоимость дохода от инвестирования или депозита (вклада), рассчитанную как сумма средств, вложенных в проект или в банк, плюс процент на вложенную сумму. Причем в каждом следующем году процент начисляется не на первоначальную сумму, а на уже увеличенную сумму.

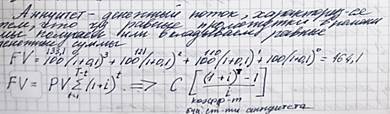

ßНачисление сложного процента и определение будущей стоимости сегодняшних денег при сложном проценте Аннуитет (annuity) – ежегодный платеж; ряд или один из ряда равных по сумме платежей, уплачиваемых через равные промежутки времени; равные друг другу денежные платежи, выплачиваемые через определенные промежутки времени в счет погашения полученного кредита, займа или процентов по нему. Аннуитет часто определяют как ренту за пользование деньгами. Первоначально этот термин означал платежи, осуществляемые один раз в год, но сейчас он употребляется применительно к любым промежуткам времени, т. е. ежеквартальным, ежемесячным и т. д. (например, арендная плата, страховые премии и т. д.). С помощью дисконтирования можно определить настоящую (текущую) стоимость будущего аннуитета по формуле:

|

Дисконтирование (discounting) – приведение стоимости будущих затрат и доходов к нынешнему периоду времени, установление сегодняшнего эквивалента суммы, выплачиваемой в будущем.

Дисконтирование (discounting) – приведение стоимости будущих затрат и доходов к нынешнему периоду времени, установление сегодняшнего эквивалента суммы, выплачиваемой в будущем.