Особенности формирования и управления портфелем ценных бумаг

Формирование и управление портфелем ценных бумаг - процесс принятия инвестиционного решения относительно ценных бумаг, в которые осуществляются инвестиции, объемов и сроков инвестирования. Способы управления портфелем ценных бумаг предприятия: · самостоятельный · трастовый. Самостоятельный способ выполнение всех управленческих функций, связанных с портфелем, осуществляется менеджерами предприятия. Для этого создается специальное структурное подразделение (фондовый отдел). Фондовый отдел определяет цели и тип портфеля; разрабатывает стратегию и тактику управления портфелем; осуществляет оперативное планирование движения ценных бумаг в портфеле исходя из заданных целей; производит операции, относящиеся к управлению портфелем; анализирует состав, структуру и динамику движения ценных бумаг в портфеле; принимает и реализует практические решения, направленные на ревизию портфеля, его пересмотр и корректировку. На предприятиях с небольшим портфелем ценных бумаг функции фондового отдела обычно выполняет один квалифицированный менеджер. Трастовый способ предполагает, что предприятие на основе договора доверительного управления имуществом (траста) передает функции управления портфелем банку или другому юридическому лицу, занимающемуся подобной деятельностью. Этапы формирования и управления портфеля ценных бумаг: 1) выработка инвестиционной политики (определяются инвестиционные цели предприятия-инвестора, особое внимание при этом уделяется соотношению ожидаемой доходности и риска); 2) осуществление финансового анализа (тщательно изучаются отдельные виды ценных бумаг и группы ценных бумаг, чтобы выявить возможные случаи их недооценки рынком); 3) формирование портфеля (определяются конкретные бумаги для инвестирования и суммы вкладываемых в них средств); 4) пересмотр портфеля (выявляются те виды бумаг в существующем портфеле, которые необходимо продать, и виды бумаг, которые следует купить для замены ими первых); 5) оценка эффективности портфеля (оценка действительных результатов портфеля в показателях риска и доходности, их сравнение с показателями соответствующего эталонного портфеля). Выработка инвестиционной политики. Менеджер начинает выполнение своих функций по формированию и управлению портфелем с выработки инвестиционной политики, главным в которой является определение инвестиционной цели инвестора. Одним из широко применяемых методов определения таких целей является построение кривой безразличия.

Менеджер в своей работе по формированию и управлению портфелем должен определить ожидаемую доходность и риск для каждого потенциального портфеля, нанести их на график и затем выбрать один портфель, который лежит на кривой безразличия, расположенный выше и левее относительно других кривых. Однако если инвестору нужно выбрать между портфелями, имеющими одинаковый уровень ожидаемой доходности, но разный уровень риска, то инвестор выберет портфель с меньшим риском. Поскольку портфель, формируемый инвестором, состоит из набора различных ценных бумаг, его ожидаемая доходность и риск должны зависеть от ожидаемой доходности и риска каждой отдельной ценной бумаги, входящей в этот портфель. Кроме того, ожидаемая доходность портфеля зависит от размера начального капитала, инвестированного в данные ценные бумаги. Ожидаемая доходность портфеля может быть вычислена двумя способами. Первый способ основан на использовании стоимостей на конец периода. Он заключается в вычислении ожидаемой цены портфеля в конце периода и уровня его доходности.

где КР — ожидаемая доходность портфеля; Wo — начальная стоимость портфеля; Wt — ожидаемая стоимость портфеля в конце периода. Второй способ построен на использовании ожидаемой доходности ценных бумаг. Он включает вычисление ожидаемой доходности портфеля как средневзвешенной ожидаемых доходностей ценных бумаг, входящих в портфель. Относительные рыночные курсы ценных бумаг портфеля используются в качестве весов:

где хl — доля начальной стоимости портфеля, инвестированная в ценную бумагу; kl — ожидаемая доходность ценной бумаги; N — количество ценных бумаг в портфеле. Для определения степени взаимосвязи и направления изменения доходностей ценных бумаг используют такие показатели, как ковариация и коэффициент корреляции. Показатель ковариации определяется по формуле

гдеСОV, — ковариация доходности ценных бумаг; kx ky,— норма дохода по ценной бумаге; kx ky, — ожидаемая норма дохода по ценной бумаге; п — число вариантов (наблюдений) доходности ценных бумаг. Положительное значение ковариации свидетельствует, что доходность ценных бумаг изменяется в одном направлении, отрицательное — что в обратном. Нулевое значение ковариации означает, что взаимосвязь между доходностями активов отсутствует. Другим показателем степени взаимосвязи изменения доходностей ценных бумаг служит коэффициент корреляции, рассчитывается по формуле

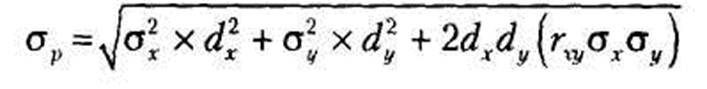

где σх, σу — стандартное отклонение доходности ценной бумаги; Коэффициент корреляции изменяется в пределах от -1 до +1. Положительное значение коэффициента говорит о том, что доходности ценных бумаг изменяются в одном направлении при изменении конъюнктуры, отрицательное — в противоположном. При нулевом значении коэффициента корреляция связь между доходностями ценных бумаг отсутствует. Риск портфеля, состоящего из двух ценных бумаг, рассчитывается по формуле

где: σр — стандартное отклонение по портфелю; σху — стандартное отклонение по ценной бумаге; dxy — доля ценной бумаги в портфеле; rху — коэффициент корреляции между ценными бумагами х и у. Финансовый анализ проводится на втором этапе процесса управления портфелем ценных бумаг и представляет собой деятельность по подготовке данных, необходимых для работы менеджера по управлению портфелем. Проведение финансового анализа связано с необходимостью определения конкретных характеристик ценных бумаг и выявления тех ценных бумаг, которые представляются инвесторам неверно оцененными в настоящий момент времени. Задача менеджера - в оценке ставки дисконтирования, составлении прогноза величины дивидендов и доходов, которые будут получены и выплачены в будущем. Процедура анализа, использующая внутреннюю стоимость, аналогична методу чистой приведенной стоимости и базируется на методе оценки путем капитализации дохода. Внутренняя стоимость облигации может быть вычислена по формуле:

где С - предполагаемый денежный поток (денежные выплаты инвестору) по годам; у* - требуемая доходность к погашению; п — остаточный срок обращения. Так как цена покупки облигации — это ее рыночный курс (Р), то для менеджера чистая приведенная стоимость (NPV) равняется разности между стоимостью облигации и ценой покупки:

Если облигация имеет положительное значение NPV, она является недооцененной. Отрицательное значение NPV свидетельствует о переоцененности облигации. Наконец, значение NPV, равное нулю, рассматривается как точно оцененная облигация. Аналогично можно применить метод капитализации дохода к оценке акций. Внутренняя (истинная) стоимость капитала будет рассчитываться как сумма приведенных стоимостей ожидаемых поступлений и выплат.

где С, — ожидаемое поступление, связанная с данным капиталом в момент времени t; k — соответствующая ставка дисконтирования для денежных потоков данной степени риска. Акция является недооцененной, если V > Р. Акция является переоцененной, если V < Р. Формирование портфеля. На основе тщательного изучения отдельных видов ценных бумаг менеджером определяются конкретные бумаги для инвестирования и суммы вкладываемых в них средств. Существуют две тактики управления портфелем ценных бумаг: пассивная и активная. Под пассивным управлением понимают приобретение и владение ценными бумагами в течение весьма продолжительного времени с небольшими и редкими изменениями портфеля. При пассивном управлении портфелем менеджер выбирает в качестве цели некий индекс и формирует портфель, изменение доходности которого соответствует динамике данного индекса. Отсюда пассивное управление получило название индексирование, а сами пассивные портфели — индексными фондами. Практика показывает, что только 4% западных менеджеров используют в своей деятельности пассивную тактику. Пересмотр портфеля. По истечении определенного времени первоначально сформированный портфель нередко уже не может рассматриваться менеджером в качестве оптимального, наилучшего для инвестора. Это происходит в связи с изменением отношения инвестора к риску и доходности, изменением его инвестиционных предпочтений, или изменением прогнозов самого менеджера. В этом случае менеджер должен пересмотреть портфель. Во-первых, он должен определить, каким будет новый оптимальный портфель; во-вторых, выявить те виды бумаг в существующем портфеле, которые необходимо продать, и виды бумаг, которые следует купить для замены ими первых; в-третьих, переструктурировать имеющийся портфель. Основная цель менеджера состоит в том, чтобы подобрать такие бумаги, которые с учетом дополнительных издержек, связанных с пересмотром портфеля, позволят максимально улучшить показатели риска и доходности портфеля. Для снижения издержек многие менеджеры прибегают к стратегии пересмотра портфеля не в отношении отдельных бумаг, а целых классов активов, используя рынок свопов. Свопы в чистом виде представляют собой контракты между двумя сторонами, которые обмениваются потоками денежных средств в течение определенного периода времени. Рынок свопов не регулируется со стороны государства. Наиболее распространенными свопами являются свопы на акции и на процентную ставку. Оценка эффективности управления портфелем. Обычно эффективность управления портфелем оценивается на некотором временном интервале (год, два года и т.д.), внутри которого выделяются периоды (месяцы, кварталы). Этим обеспечивается достаточно представительная выборка для осуществления статистических оценок. Для оценки эффективности управления портфелем необходимо измерить доходность портфеля и уровень его риска. Доходность портфеля определяется на основе рыночной стоимости портфеля в начале и в конце рассматриваемого периода по формуле

где К — доходность портфеля; Vi — конечная стоимость портфеля; V o — начальная стоимость портфеля. Рыночная стоимость портфеля вычисляется как сумма рыночных стоимостей ценных бумаг, входящих в портфель на данный момент времени. Если дополнительные инвестиции (или изъятия средств) осуществлялись непосредственно вскоре после начала анализируемого периода, то при исчислении доходности портфеля корректируется его начальная рыночная стоимость. Если дополнительные инвестиции (или изъятие средств) осуществлялись непосредственно перед концом анализируемого периода, то при исчислении доходности должна быть скорректирована конечная стоимость портфеля (должна быть уменьшена на величину дополнительно внесенной суммы денежных средств или увеличена на величину изъятых средств). Если изменения в портфель вносились в середине анализируемого периода, возможно использование нескольких методов для исчисления доходности портфеля: Первый метод основывается на внутренней ставке доходности. Второй метод исчисления доходности портфеля основан на доходности, взвешенной во времени. Метод исчисления доходности, взвешенной во времени, является более точным и корректным, так как он использует рыночные стоимости портфеля перед каждым наличным платежом. Для оценки эффективности управления портфелем необходимо также оценить уровень риска портфеля за выбранный временной интервал. Обычно оценивают два вида риска: · рыночный, · общий. Для оценки общего риска портфеля за выбранный для анализа временной интервал используется формула:

где kpt — доходность портфеля за период t; αkp — средняя доходность портфеля; Т — количество периодов, на которые разбит анализируемый временной интервал. Средняя доходность портфеля определяется по формуле

Мера эффективности управления портфелем, основанная на учете риска, построена таким образом, чтобы показать, насколько эффективен портфель по сравнению с эталонным портфелем и с набором других портфелей. Одной из мер эффективного управления портфелем, построенной на принципе учета риска, является разность между средней доходностью портфеля (αКр) и доходностью соответствующего эталонного портфеля (αКbр). Эта разность носит название дифференцированной доходности (αр):

Положительное значение величины α;р портфеля означает, что его средняя доходность с учетом риска превосходила доходность эталонного портфеля, а значит, управление было высокоэффективным. Отрицательное значение напротив показывает низкоэффективное управление портфелем, так как средняя его доходность была ниже доходности эталонного портфеля. Эталонный портфель при этом представляет собой портфель, который обычно состоит из сочетания акций, являющихся базой для определения рыночного индекса и безрисковых ценных бумаг.

|

Кривая безразличия — это кривая на критериальной плоскости, состоящая из оценок эквивалентных портфелей, которая представлена в виде графика, в котором по оси абсцисс откладывается риск, мерой которого является стандартное отклонение (σр), а по оси ординат — вознаграждение за риск, мерой которого является ожидаемая доходность (КР)•

Кривая безразличия — это кривая на критериальной плоскости, состоящая из оценок эквивалентных портфелей, которая представлена в виде графика, в котором по оси абсцисс откладывается риск, мерой которого является стандартное отклонение (σр), а по оси ординат — вознаграждение за риск, мерой которого является ожидаемая доходность (КР)•