ТРИ ГОРЫ И ТРИ РЕКИ

(THREE MOUNTAINS AND THREE RIVERS)

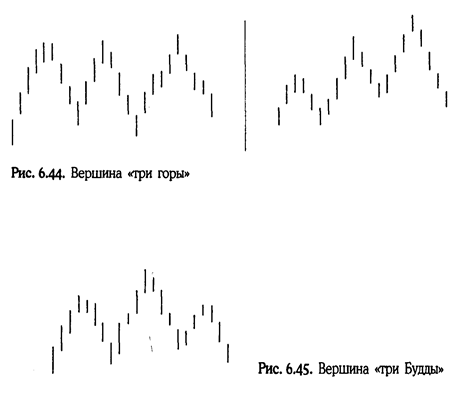

Существует еще одна группа моделей вершин и оснований, для формирования которых требуется более длительное время. К ней относятся следующие модели: «три горы», «три реки», вершина «три Будды», перевернутая модель «три Будды», «пологая вершина», основание «сковорода», вершина «башня» и основание'«башня». В японском графическом анализе так же, как и в западном, выделяется тройная вершина, называемая вершина «три горы» (см. рис. 6.44). Она считается важной моделью разворота на вершине. Вершина «три горы» образуется тогда, когда цена три раза отталкивается от определенного максимума или делает три попытки достичь нового максимума. Вершина последней горы должна получить подтверждение в виде медвежьей модели или свечи (например, дожи или завесы из темных облаков).

Если в модели «три горы» самой высокой является средняя вершина, то говорят об особой разновидности модели — вершине «три Будды» (three Buddha top, см. рис. 6.45). Название модели объясняется тем, что в буддистских храмах рядом с центральной и самой высокой скульптурой Будды, по обе стороны от нее, располагаются маленькие Будды. Эта модель является аналогом западной модели «голова и плечи», хотя она использовалась в Японии за сотню лет до того, как стала известна в Америке. (Самое первое упоминание о модели «голова и плечи» я нашел в книге Ричарда Шабакера, написанной в 30-х годах. Те, кто знаком с классической книгой Эдвардса и Маджи «Технический анализ тенденций фондового рынка» (Edwards and Magee, Technical Analysis of Stock Trends), могут и не знать, что ее основу составляет материал, представленный в работе Шабакера, который доводился Эдвардсу тестем). Любопытно, что аналитиками на Западе и на Востоке была выделена одна и та же модель. Это еще одно доказательство того, что рыночная психология не знает национальных различий, или, как гласит японская пословица, «песня птицы везде одинакова».

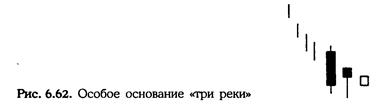

Полной противоположностью вершины «три горы» является основание «три реки» (см. рис. 6.46). Эта модель появляется там, где рынок три раза подвергает проверке уровень минимальных цен. Сигнал разворота в основании подтверждается, когда цены превышают уровень промежуточных пиков данной модели. Аналогом западного основания «голова и плечи» (то же, что перевернутая модель «голова и плечи») является измененное основание «три реки», или перевернутая модель «три Будды» (см. рис. 6.47).

На рисунке 6.48 представлен довольно необычный график, поскольку на нем можно увидеть самые разнообразные проявления вершины «три горы»: 1. В областях 1, 2 и 3 формируется модель «три Будды», поскольку средний пик является самым высоким из трех. Вершина третьей горы представляет собой вечернюю звезду. Стремительное падение цен, начавшееся с третьей вершины, закончилось в июне с появлением утренней звезды. 2. В областях А, В и С возникли три ценовых пика. Некоторые японские аналитики рассматривают модель «три горы» как три попытки цен подняться до новых максимумов, то есть как три восходящие волны. Третья волна должна быть самой высокой (как в данном примере). В данном случае мы наблюдаем три попытки установить новые максимумы, и после третьей неудачной попытки быки сдаются. Пиком третьей горы С стала вечерняя звезда. 3. Хотя некоторые японские аналитики считают, что модель «три горы» должна представлять собой трехступенчатый подъем цен, другие рассматривают ее как трехкратную проверку одного и того же ценового пика. Именно это происходит в областях С, D и Е. В области D сигналом вершины является завеса из темных облаков. В области Е сигналом является повешенный, за которым следует дожи. В каждой из трех гор, представленных на рисунке 6.49, содержится тот или иной медвежий сигнал. В области 1 — это медвежья модель поглощения, в области 2 — повешенный, за которым следуют два дожи, в области 3 — еще одна медвежья модель поглощения. На рисунке 6.50 показано, что самый высокий пик в модели «три горы» — у средней вершины, следовательно, перед нами модель «три Будды». Черная свеча, находящаяся «внутри» предшествующего белого тела, образовала харами на пике высокой средней горы.

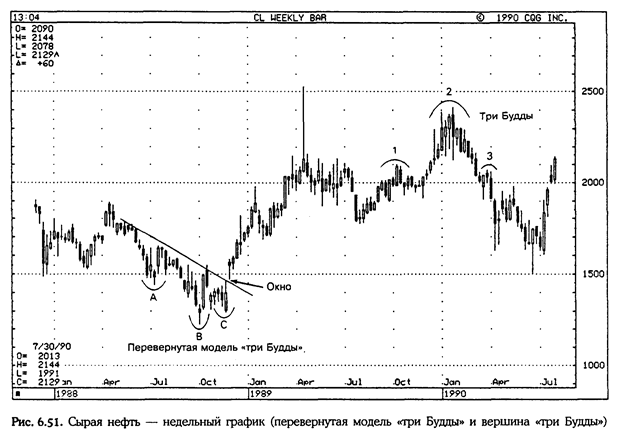

Как показано на рисунке 6.51, в 1988 году зафиксирована перевернутая модель «три Будды» (аналог перевернутой модели «голова и плечи»). Каждое из оснований А, В, и С подтверждалось бычьим индикатором. В области А появился молот. В области В появился еще один молот, который стал частью модели «утренняя звезда» (подъем, начавшийся после утренней звезды, завершился с появлением завесы из темных облаков). В области С появился просвет в облаках (который едва не стал бычьей моделью поглощения). Как только быкам удалось прорваться (к тому же с разрывом) выше нисходящей линии сопротивления, тенденция повернула вверх. Японские аналитики называют ценовые разрывы «окнами» (они будут подробно рассмотрены в следующей главе, посвященной моделям продолжения тенденции). Из названия главы следует, что японцы считают разрывы (т.е. окна) моделями продолжения тенденции. Ценовой разрыв вверх считается бычьим, а ценовой разрыв вниз — медвежьим. В данном примере ценовой разрыв вверх свидетельствует о преобладании на рынке бычьих настроений. Движение цен с третьего квартала 1989 года до первого квартала 1990 года ознаменовалось появлением вершины «три Будды». Посмотрите на рисунок 6.52. Модель «три реки» (в том числе и та, что представлена на графике) становится сигналом к покупке, когда появляется белая свеча с ценой закрытия выше уровня промежуточных ценовых пиков модели. В данном случае этот уровень соответствовал отметке 102 долл. Обратите внимание, что во время мартовского спада он превратился в уровень поддержки.

ВАЖНОСТЬ ЧИСЛА ТРИ В ЯПОНСКОМ ТЕХНИЧЕСКОМ АНАЛИЗЕ

Подчеркнутое внимание японских аналитиков к тройным вершинам и тройным основаниям, возможно, связано с той важной ролью, которую в японской культуре играет число три. Мы, представители западной цивилизации, не придаем тройной вершине какое-то особое значение. Мы считаем, что двойные вершины, как и реже встречающиеся вершины с четырьмя пиками, являются не менее значимыми, чем тройные вершины. Но японцы думают иначе. И, может быть, они приоткрывают нам некоторые стороны технического анализа, которых мы раньше не замечали. Удивительно, но в западном техническом анализе также существует большое количество моделей и концепций, основывающихся на числе три. Ниже приводится цитата из книги Джона Мэрфи «Технический анализ фьючерсных рынков»: «Любопытно отметить, как часто число три встречается в техническом анализе и какую важную роль оно играет во множестве самых разных методик. Например, веерный принцип основывается на трех линиях, бычий и медвежий рынки имеют три фазы развития (теория Доу и теория Эллиота). Существуют три типа ценовых разрывов, некоторые наиболее известные модели разворота (тройная вершина, голова и плечи) имеют три отчетливых пика. Выделяется три типа тенденции (основная, промежуточная и малая) и три направления развития тенденции (восходящее, нисходящее и горизонтальное). Среди самых общепризнанных моделей продолжения тенденции можно назвать три типа треугольников: симметричный, восходящий и нисходящий. Технический аналитик черпает информацию из трех основных источников: цены, объема и открытого интереса. Какова бы ни была причина, но число три, как мы видим, играет весьма значительную роль в любой области технического анализа». Джон Мэрфи, конечно же, имел в виду западный технический анализ. Но его высказывание «число три играет весьма значительную роль» в полной мере может быть отнесено и к японским свечам. В древней Японии числу три приписывались магические свойства. Существует поговорка, отражающая эти свойства числа три: «три раза везет». Заметим, между прочим, что, если число три считается счастливым, то число четыре воспринимается как дурной знак. Причину установить несложно — число четыре и слово «смерть» произносятся по-японски одинаково. Число три встречается в следующих моделях свечей: три белых солдата, предвещающие повышение цены; зловещие три вороны, способные «накаркать» падение рынка, три горы и их вариации, три Будды, три реки, три окна (см. главу 7), определяющие продолжительность тенденции; три метода (см. главу 7), модели из трех свечей, в том числе утренняя и вечерняя звезды. Японские аналитики также считают, что, если окно (на повышающемся рынке) не закрылось в течение трех дней, рынок продолжит повышение.

ПОЛОГИЕ ВЕРШИНЫ И ОСНОВАНИЯ «СКОВОРОДА» (DUMPLING TOPS AND FRY PAN BOTTOMS)

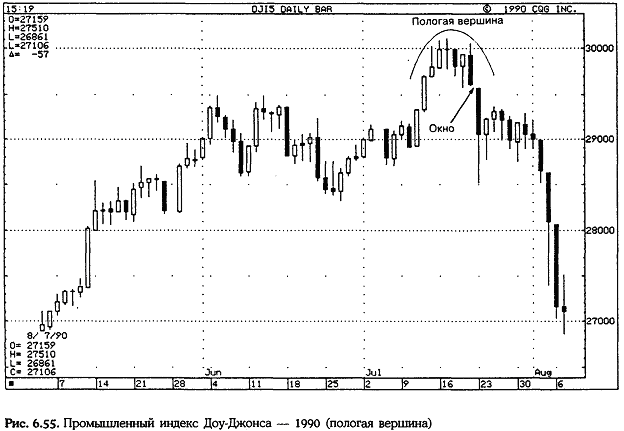

«Пологая вершина» (см. рис. 6.53) образуется свечами с короткими телами. Ценовой разрыв вниз подтверждает образование пологой вершины. Эта модель идентична западной модели «закругленная вершина» (rounded top). Необходимым элементом пологой вершины и ее подтверждением является открытое вниз окно.

Основание «сковорода» (см. рис. 6.54) формируется на понижающемся рынке, когда цены образуют впадину. Затем открывается окно вверх. Внешне модель похожа на закругленное основание в западном графическом анализе, но японская модель обязательно должна иметь ценовой разрыв вверх как подтверждение того, что цены образовали основание.

Закругляющаяся вершина и маленькие тела свечей, образующих ее, являются признаками пологой вершины, как показано на рисунке 6.55. Обратите внимание, что на пике рынка появился дожи, а открывшееся вниз окно подтвердило наличие пологой вершины. Еще одним доказательством медвежьего характера рынка стала черная свеча «захват за пояс», появившаяся после окна.

На рисунке 6.56 видно, что нижние точки основания «сковорода» образовали харами 27 и 28 апреля. Окно, появившееся в начале мая, подтвердило, что перед нами именно основание «сковорода».

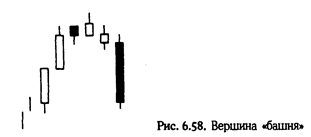

ВЕРШИНЫ И ОСНОВАНИЯ «БАШНЯ» (TOWER TOPS AND BOTTOMS) Вершина «башня» является моделью разворота на вершине. Она возникает при восходящей тенденции, когда появляется длинная белая свеча (или серия белых свечей). Затем повышение рынка замедляется и начинается снижение. Вершина «башня» считается сформированной после появления одной или нескольких длинных черных свечей (см. рис. 6.58). Длинные свечи этой модели напоминают высокие башни — отсюда и ее название.

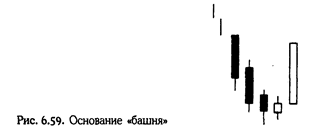

Основание «башня» формируется в области низких цен при нисходящей тенденции. После появления одной или нескольких длинных черных свечей наступает короткая пауза. Затем появляется одна или несколько длинных белых свечей. Формируется основание, обрамленное с двух сторон башнями (см. рис. 6.59), то есть длинными свечами, отражающими падение цен, и длинными свечами, показывающими рост цен.

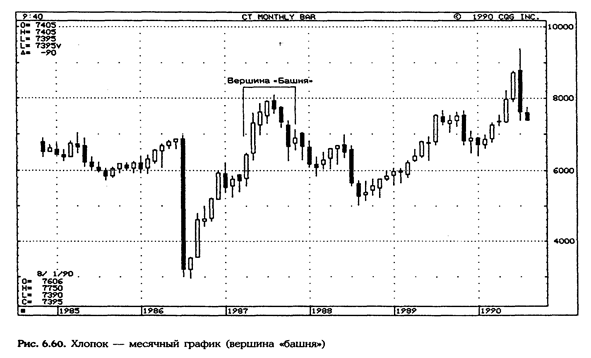

На рисунке 6.60 показана группа сильных белых свечей, появившаяся с первого по второй квартал 1987 года. Затем возникла серия длинных черных свечей. Высокие белые свечи образовали левую башню, а длинные черные — правую. Три черные свечи также сформировали модель «три черные вороны».

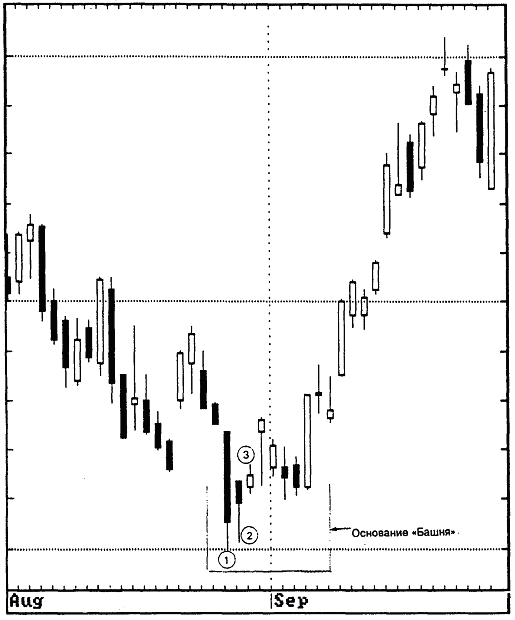

На рисунке 6.61 представлены две модели — основание «башня» и очень редкая модель разворота в основании, которая ранее не рассматривалась — особое основание «три реки» (unique three river bottom). Сначала рассмотрим башенное основание. Оно состоит из длинной черной свечи от 28 августа, нескольких небольших свечей, находящихся в торговом коридоре, и длинной белой свечи от 7 сентября. Резкое падение цен 28 августа воздвигло левую башню, а быстрое повышение цены, начавшееся 7 сентября, — правую. Обратите внимание на свечи 1, 2 и 3, появившиеся с 28 августа по 30 августа. Они образуют чрезвычайно редкую модель — особое основание «три реки» (см. рис. 6.62). Ее ближайшим японским родственником является вечерняя звезда. Особое основание «три реки» является сигналом разворота нисходящей тенденции. Сначала идет длинная черная свеча, затем черная свеча, цена закрытия которой выше цены закрытия первой, а третья свеча представляет собой маленькое тело белого цвета. Третья свеча указывает на то, что давление продавцов истощилось.

Ближайшей аналогией башни в западном графическом анализе является V-образная модель разворота. В случае V-образного разворота сильная тенденция внезапно меняется на противоположную. Башни похожи на пологую вершину и основание «сковорода». Основное различие состоит в том, что в башнях до и после разворота рынка появляются длинные свечи, а пологая вершина и основание «сковорода» имеют окна. Кроме того свечи, образующие башни, длиннее, чем в пологой вершине и основании «сковорода». Не стоит особо задумываться над тем, какой тип вершины (башню или пологую) или какой тип основания (башню или сковороду) образует та или иная модель, поскольку все они относятся к разряду важнейших моделей разворота.

|

На рисунке 6.57 показан великолепный образец модели «сковорода». Подтверждением бычьего характера рынка стала свеча 2. Хотя окно между свечами 1 и 2 не образовалось, разность между максимальной ценой свечи 1 (1000 долл.) и минимальной ценой свечи 2 (997 долл.) означает, что для образования окна не хватило всего 4 тика. Кроме того, свеча 2 представляет собой сильный белый захват за пояс.

На рисунке 6.57 показан великолепный образец модели «сковорода». Подтверждением бычьего характера рынка стала свеча 2. Хотя окно между свечами 1 и 2 не образовалось, разность между максимальной ценой свечи 1 (1000 долл.) и минимальной ценой свечи 2 (997 долл.) означает, что для образования окна не хватило всего 4 тика. Кроме того, свеча 2 представляет собой сильный белый захват за пояс.