МОДЕЛИ ПРОДОЛЖЕНИЯ ТЕНДЕНЦИИ

«Судьба помогает отважным» Большинство моделей японских свечей — это модели разворота тенденции. Однако, существует ряд моделей, которые являются индикаторами продолжения тенденции. Как говорят японцы, «есть время продавать, время покупать и время отдыхать». Большинство таких моделей продолжения сигнализируют о наступлении перерыва, передышки в развитии рынка перед возобновлением прежней тенденции. В этой главе рассматриваются следующие модели продолжения тенденции: окна (и модели, составной частью которых являются окна), модели «три метода» и «три белых солдата». ОКНА (WINDOWS) Как уже говорилось выше, японцы называют ценовой разрыв «окном». Если в западном графическом анализе употребляют выражение «заполнить ценовой разрыв», то в Японии говорят «закрыть окно». В этом разделе я объясню само понятие окна, а затем подробно остановлюсь на тех моделях, которые включают окна (ценовые разрывы). К ним относятся: «разрывы тасуки», «игры на разрывах» и «смежные белые свечи».

Окно — это ценовой разрыв между экстремальными значениями цены текущего и предшествующего торговых дней. На рисунке 7.1 показано открытое окно при восходящей тенденции. Ценовой разрыв образовался между верхней тенью предшествующей свечи и нижней тенью данной свечи. На рисунке 7.2 показано окно при нисходящей тенденции. Между нижней тенью предшествующей свечи и верхней тенью свечи текущего торгового дня не зафиксировано никакого движения цен. Японские аналитики утверждают, что играть следует в направлении, указанном окном. Окна также становятся областями поддержки и сопротивления. Так окно при восходящей тенденции — сигнал дальнейшего подъема цены. При корректирующих спадах такое окно должно оказать поддержку ценам. Если в результате корректирующего спада окно закрывается и давление продавцов сохраняется, то предшествующая восходящая тенденция считается законченной. Окно при нисходящей тенденции сигнализирует о дальнейшем понижении цены. Любые корректирующие повышения цены будут встречать сопротивление на этом уровне. Если окно закрывается, а рост цен, в результате которого оно закрылось, продолжается, то нисходящей тенденции пришел конец. Согласно основным положениям традиционного японского технического анализа (т.е. анализа свечей), в ходе коррекции цены возвращаются к окну. Иными словами, проверка ценами уровня открытого окна весьма вероятна. Таким образом, при восходящей тенденции откаты цен к окну можно использовать в качестве области покупки. Если давление продавцов не ослабевает и после закрытия окна, следует закрыть длинные и, возможно, даже открыть короткие позиции. Если окно появилось на нисходящей тенденции, стратегия должна быть прямо противоположной.

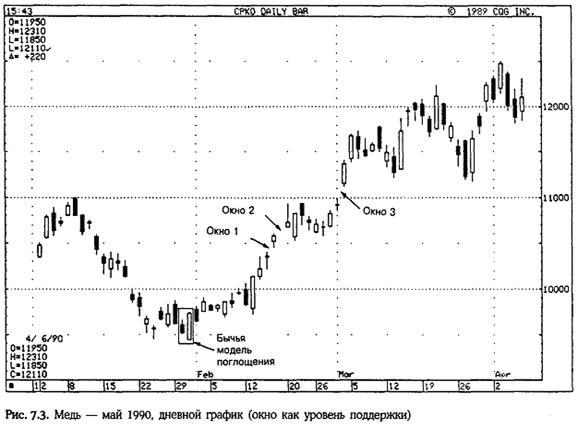

На рисунке 7.3 можно увидеть окна 1, 2 и 3 на восходящей тенденции, начавшейся с появлением бычьей модели поглощения. После окна 2 возникла медвежья падающая звезда. На следующий день, при открытии, цены упали и закрыли окно (т.е. разрыв заполнился). Этот откат к окну не должен быть неожиданностью, если помнить, что все коррекции стремятся вернуться к окну. Если бы давление продавцов сохранилось и после закрытия окна, то это означало бы окончание восходящей тенденции. Но этого не произошло. Как только окно закрылось, давление продавцов прекратилось. Вдобавок уровень поддержки, соответствующий окну 1, оказался достаточно прочным. Всю неделю с 20 февраля рынок «топтался на месте». Затем цены еще раз проверили прочность поддержки на уровне окна 2, и после этой успешной проверки рынок пошел вверх и открыл окно 3. Это окно имеет особое значение, поскольку цены прорвали уровень сопротивления в 1,10 долл. Старый уровень сопротивления должен в принципе становиться уровнем поддержки. А если учесть, что новый уровень поддержки возникает у окна в области 1,10 долл., то надежность его должна быть особенно высокой. На протяжении всего марта этот уровень действительно являлся твердой опорой для быков.

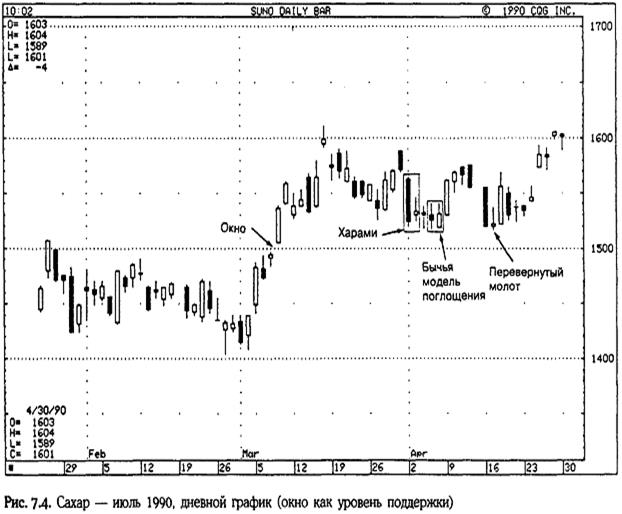

Японцы считают, что окна, появившиеся при прорыве из области застоя или сопровождающие движение к новым максимумам, заслуживают особого внимания. Посмотрите на рис. 7.4. Окно, появившееся в начале марта выше отметки 0,15 долл., явилось важным прорывом из области застоя, в которой цены находились в течение месяца. Таким образом, в окне вблизи отметки 0,15 долл. создался двойной уровень поддержки: во-первых, уровнем поддержки стало само окно; во-вторых, уровнем поддержки стал прежний уровень сопротивления. Обратите внимание, насколько надежным был этот уровень поддержки в течение последующих месяцев. 2 и 3 апреля появилась харами. Она показала, что прежняя тенденция (в данном случае нисходящая) теряет свою силу. Через несколько дней сформировалась бычья модель поглощения. 16 апреля появился перевернутый молот. Каждая из этих моделей образовалась рядом с уровнем поддержки 0,15 долл. в районе окна.

В марте 1988 года бычья модель поглощения дала сигнал о начале повышения рынка (см. рис. 7.5). В процессе движения вверх открылось окно, и далее повышение продолжалось до образования медвежьей контратаки. Окно служило уровнем поддержки в течение пяти недель, но устойчивое снижение цен после его закрытия стало сигналом окончания восходящей тенденции.

До сих пор мы рассматривали только два аспекта окон: окно как уровень поддержки или сопротивления, и окно как индикатор продолжения тенденции. Но функции окна этим не ограничиваются (см. рис. 7.6). Например, ценовой прорыв вверх в виде окна, — особенно если оно открывается с помощью маленькой черной свечи из области застоя, расположенной на низком ценовом уровне, — может иметь далеко идущие последствия. Подобная ситуация показана на рисунке 7.6. В течение февраля цены были «заперты» в относительно узкой полосе застоя. 25 февраля маленькая черная свеча открыла небольшое окно вверх. Динамика цен на следующий день подтвердила важность этого окна как уровня поддержки. Более того, в этот день (26 февраля) на рынке появилась одна из самых сильных свечей в японском графическом анализе — свеча с длинным белым телом, ценой открытия на уровне дневного минимума (бычий захват за пояс) и ценой закрытия на уровне дневного максимума. Как видно на рисунке 7.7, в середине января появилось большое окно. С конца января до конца февраля цена неоднократно приближалась к этому окну (в ходе коррекции цены возвращаются к окну).

Каждое из этих повышений «отталкивалось» от уровня сопротивления, созданного окном. Посмотрите на график индекса Доу-Джонса, представленный на рисунке 7.8. В результате известного краха фондового рынка 1987 года в области 2150—2200 образовалось окно. Для того, чтобы подтвердить окончание этой нисходящей тенденции, были необходимы два условия. Первое — закрытие большого окна. Второе — сохранение давления покупателей уже после закрытия окна. В начале 1989 года эти условия были выполнены.

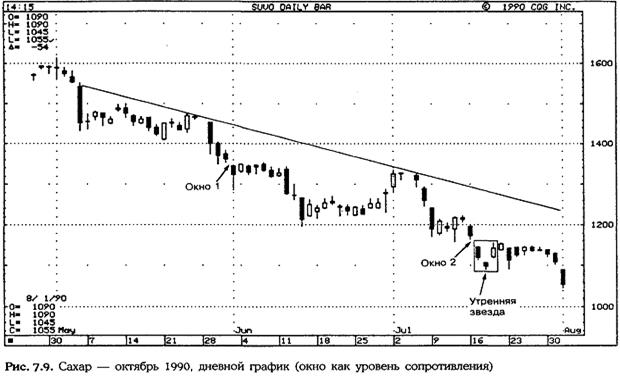

На рисунке 7.9 приведен еще один пример окна в роли уровня сопротивления. Появившееся в конце мая узкое окно I указало на то, что падение цен продолжится. В течение последующих недель оно также служило уровнем сопротивления. Интерпретация окна 2 позволяет еще раз отметить важность рыночной тенденции. Агенты по торговле недвижимостью говорят, что стоимость любого объекта определяется тремя основными факторами: местоположением, местоположением и еще раз местоположением. Применительно к рынку, тремя самыми важными факторами являются тенденция, тенденция и еще раз тенденция. На рисунке 7.9 показан рынок, где основная тенденция направлена вниз. В такой ситуации появляется бычья утренняя звезда. Стоит ли покупать? Нет, потому что основная тенденция — нисходящая. Разумнее ограничиться закрытием части коротких позиций. Когда же следует открывать длинные позиции? В данном случае — если рынок поднимется выше 0,1164 долл. и давление покупателей после этого не ослабнет. Это связано с тем, что в середине июля на рынке образовалось окно (окно 2). Верхняя граница окна находилась на уровне 0,1164 долл. Пока быки не докажут, что у них достаточно сил для действительно стала уровнем поддержки и выдержала проверку установленных ею минимумов несколькими днями позже. Тем не менее, после недели тщетных усилий быки так и не смогли закрыть окно 2. Мораль сей басни такова: свечи, равно как и любой другой технический инструмент, следует рассматривать в контексте господствующей рыночной тенденции.

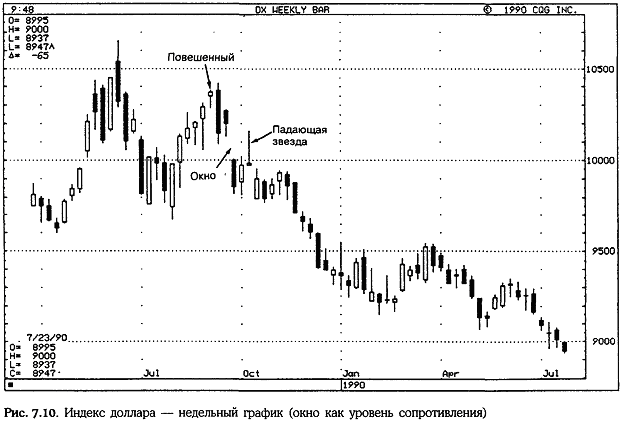

На рисунке 7.10 показано, что рынок начал понижаться в сентябре после появления повешенного и «поглотившей» его черной свечи. Окно в конце сентября было сигналом продолжения нисходящей тенденции. Окно закрылось, но давление покупателей ослабло, что и было доказано появлением падающей звезды.

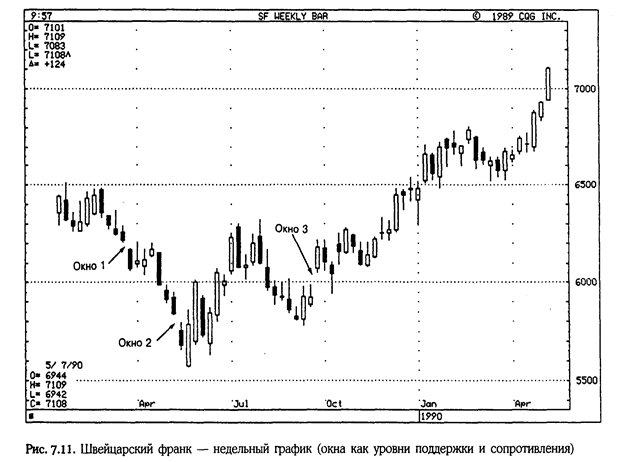

Рассмотрим три окна, представленные на рисунке 7.11. Окно 1 — это окно вниз, образовавшееся в марте 1989 года. В течение последующих недель оно служило уровнем сопротивления. Окно 2 — это еще одно окно вниз, свидетельствующее о том, что давление продавцов не исчерпано. С появлением длинной белой свечи через неделю после окна, сформировалась бычья модель поглощения. Она стала первым признаком основания. На следующей неделе цена закрытия оказалась значительно выше окна, что стало еще одним доказательством ослабления продавцов. Окно 3 появилось в ходе роста цен — признак потенциальной силы рынка. Это окно закрылось во вторую неделю октября, но ненадолго: под давлением покупателей цены снова начали расти и сформировали молот. Обычно молот представляет особую важность, если он возникает при нисходящей тенденции (поскольку это сигнал разворота в основании). В данном случае молот важен потому, что он является своего рода проверкой уровня поддержки в области окна. Если бы рынок продолжал понижаться и после появления молота, это означало бы окончание восходящей тенденции.

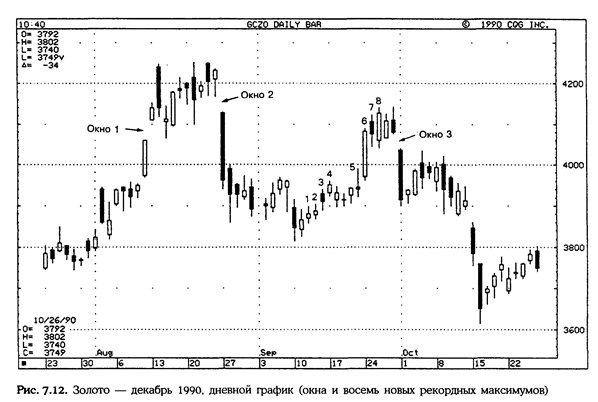

На рисунке 7.12 показана серия из трех окон. Окно 1 стало уровнем поддержки, когда цены начали снижаться через несколько дней после его открытия. Окно 2 остановило рост цен месяцем позже. Окно 3 стало уровнем сопротивления, от которого цены «отталкивались» в течение всей недели после его открытия. На графике отмечена еще одна интересная особенность сентябрьского повышения цен, остановившегося у окна 2: во время этого повышения зарегистрировано восемь новых, последовательно повышающихся максимумов (они пронумерованы от одного до восьми на графике). Теория свечей гласит: если после восьми-десяти новых максимумов или минимумов не происходит сколь-нибудь существенной коррекции, вероятность такой коррекции в ближайшем будущем весьма велика. Японцы называют каждый новый максимум или каждый новый минимум «новым рекордным максимумом» или «новым рекордным минимумом». Пользуясь японской терминологией, можно сказать, что образовалась серия из десяти рекордных максимумов или десяти рекордных минимумов, то есть возникло десять последовательно повышающихся максимумов или десять последовательно понижающихся минимумов. Если на рынке возникает восемь новых максимумов, а коррекции не происходит, то японцы говорят о таком рынке: «желудок заполнен на 80 процентов». На этом графике золота интересным является то, что здесь уже зарегистрировано восемь рекордных максимумов. Это признак приближающейся вершины. Тот факт, что после восьми рекордных максимумов рынок к тому же находится в области сопротивления, определяемой окном 2, — дополнительный сигнал предостережения тому, кто открыл длинные позиции.

Магическое число 3 снова появляется на графике 7.13. Согласно положению традиционного японского технического анализа, после появления трех окон вверх или трех окон вниз, весьма вероятно образование вершины (если три окна открываются при восходящей тенденции) или основания (если три окна открываются при нисходящей тенденции). Эта вероятность возрастает, если после третьего окна появляется какая-либо свеча или модель разворота (например, дожи, просвет в облаках, завеса из темных облаков). В данном случае после третьего окна возникают повешенные. В следующих разделах мы рассмотрим некоторые модели продолжения тенденции, в состав которых входят окна: разрывы тасуки вверх и вниз, ифы на разрывах от ценовых минимумов и максимумов и отрыв двух белых свечей.

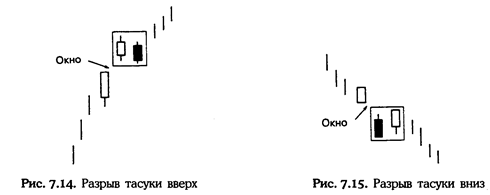

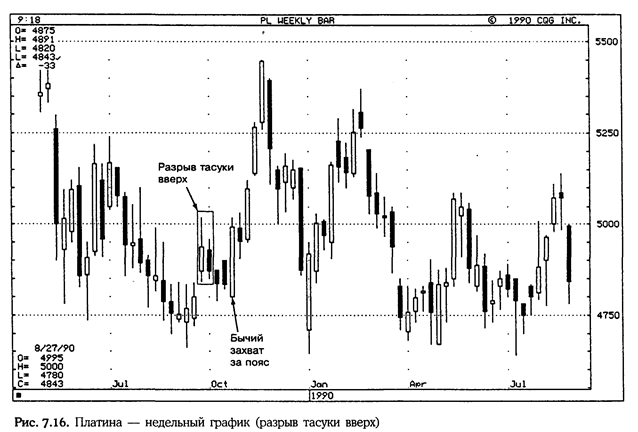

Разрыв тасуки вверх и вниз (Upward- and Downward-Gap Tasuki) Разрыв тасуки вверх (см. рис. 7.14) является еще одной моделью продолжения тенденции. При восходящей тенденции, — после белой свечи, образующей ценовой разрыв вверх, — появляется черная свеча. Цена открытия черной свечи находится в пределах тела белой свечи, а цена закрытия — ниже него. Цена закрытия черной свечи является точкой покупки. Если разрыв заполняется (закрывается окно), а давление продавцов все еще ощущается, то бычий сигнал модели «разрыв тасуки вверх» отменяется. Обратное справедливо для разрыва тасуки вниз (см. рис. 7.15). Тела двух свечей в разрыве тасуки должны быть примерно одинаковы по размеру. Оба типа разрывов тасуки встречаются редко.

Посмотрите на рисунок 7.16, на котором приведен пример разрыва тасуки вверх. В последнюю неделю сентября белая свеча образовала небольшой ценовой разрыв вверх. На следующей неделе появилась черная свеча, цена открытия которой находилась в пределах тела предшествующей свечи, а цена закрытия — ниже его цены открытия. Это привело к образованию разрыва тасуки вверх. Обратите внимание на то, что небольшое окно, открывшееся посредством этой модели, стало уровнем поддержки в ходе октябрьского отката цен. Бычья свеча «захват за пояс» послужила сигналом предстоящего повышения рынка. Игры на разрывах от ценовых максимумов и минимумов (High-price and Low-price Gapping Plays) Вполне естественно, если после резкого повышения цены в течение одной-двух торговых сессий рынок на время приостанавливается. В этот период консолидации на рынке часто образуется группа свечей с маленькими телами. Появление маленьких свечей, после энергичного повышения цены, свидетельствует о том, что рынок находится в нерешительности. Однако, если в один из последующих дней цена открытия образует разрыв вверх (т.е. окно) относительно этих маленьких свечей, то можно покупать. Эта модель называется «игра на разрыве от ценовых максимумов» (см. рис. 7.17). Ее название связано с тем, что цены некоторое время колеблются вблизи недавнего максимума, а затем образуют ценовой разрыв вверх.

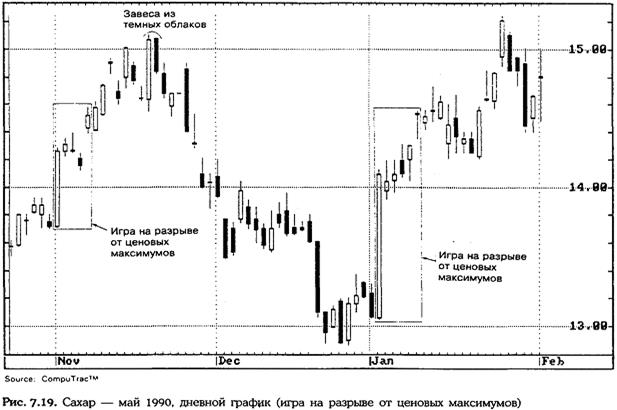

Как легко догадаться, «игра на разрыве от ценовых минимумов» — медвежий аналог упомянутой выше модели. Эта модель (см. рис. 7.18) представляет собой окно вниз, открывающееся из полосы застоя с низкими ценами. Эта полоса застоя (серия свечей с маленькими телами) стабилизировала резкое понижение цены, произошедшее за одну-две торговые сессии. Поначалу создается впечатление того, что эти свечи образуют основание. Однако, ценовой прорыв вниз в виде окна разбивает надежды быков. На рисунке 7.19 показано, как серия из трех свечей с маленькими телами, появившаяся в конце октября начале ноября, помогла рынку «переварить» результаты торговой сессии, представленной длинной белой свечой. Когда цена на сахар образовала разрыв вверх, на графике сформировалась первая модель «игра на разрыве от ценовых максимумов». Цены росли до появления завесы из темных облаков 17 и 18 ноября. Модель «игра на разрыве от ценовых максимумов» 2 состоит из длинной белой свечи, нескольких свечей с маленькими телами и окна. Это окно впоследствии стало уровнем поддержки.

На рисунке 7.20 видно, что при открытии окна 29 июня возник бычий сигнал. Окно явилось завершающим штрихом в модели «игра на разрыве от ценовых максимумов». Перед этим, 11 июня появилась очень сильная белая свеча. За ней последовала группа маленьких свечей. Возникшая формация могла стать моделью «игра на разрыве от ценовых максимумов». Однако, окно вверх не открылось и сигнал к покупке не образовался.

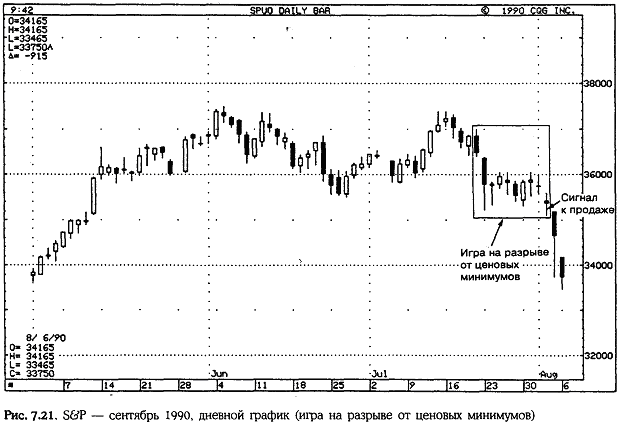

Как показано на рисунке 7.21, 20 и 23 июля индекс S&P быстро упал на 18 пунктов. После этого на рынке более недели продолжалась горизонтальная тенденция (модель «игра на разрыве» предполагает, что консолидация рынка продолжается не более II торговых сессий). Знакомая японка-брокер сообщила мне, что один из ее клиентов в Японии (управляющий инвестиционным фондом, использующий свечи) получил сигнал к продаже 2 августа (см. стрелку у дожи) на основании модели «игра на разрыве от ценовых минимумов». Это возвращает нас к одной особенности японских свечей, о которой мы уже говорили выше. Не существует строгих правил интерпретации свечей, есть лишь общие принципы и закономерности. В данном примере модель «игра на разрыве от ценовых минимумов» не была идеальной, но японский управляющий счел, тем не менее, возможным сыграть на ней. В принципе для завершения модели «игра на разрыве от ценовых минимумов» должен произойти ценовой разрыв вниз. Минимальная цена 1 августа составляла 355,80, а максимальная цена 2 августа — 355,90. Строго говоря, ценового разрыва не было. Но тем не менее данную разность цен японец воспринял как сигнал к продаже. Обратите также внимание на то, что после резкого понижения, предшествовавшего появлению маленьких свечей, цена закрытия 23 июля не достигла ценового минимума. Однако, в течение последующих торговых сессий цены оставались в нижней части ценового диапазона этого дня, поэтому ситуация на рынке очень напоминала модель «игра на разрыве от ценовых минимумов». Именно поэтому японский управляющий расценил движение цен 2 августа как сигнал к продаже. Это еще один пример, показывающий, что интерпретация моделей японских свечей — как и все другие методы графического анализа — допускает определенную долю субъективизма.

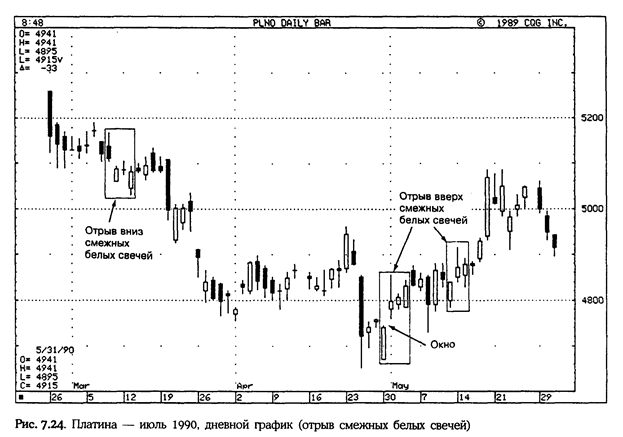

Отрыв смежных белых свечей (Gapping Side-by-Side White Lines) Если при восходящей тенденции появляется белая свеча, образующая разрыв вверх, а за ней следует еще одна белая свеча примерно такого же размера и с почти такой же ценой открытия, то перед нами бычья модель продолжения тенденции. Эта модель из двух свечей называется «отрыв вверх смежных белых свечей» (см. рис. 7.22). Если рынок закрывается выше самой высокой из двух свечей, то следует ожидать дальнейшего повышения цен. Описанная выше модель встречается довольно редко. Еще реже происходит отрыв вниз смежных белых свечей при нисходящей тенденции (см. рис. 7.23). Эта модель также является сигналом продолжения тенденции. То есть после ее появления падение цен должно продолжиться. Данная модель не является бычьей (в отличие от отрыва вверх) по той причине, что появление двух белых свечей на понижающемся рынке рассматривается как следствие частичного закрытия коротких позиций. Как только эта волна пройдет, цены, скорее всего, продолжат движение вниз. Как уже говорилось, отрыв вниз смежных белых свечей происходит крайне редко. Это объясняется тем, что для нисходящей тенденции более характерны разрывы вниз, образующиеся посредством черных свечей. Если на понижающемся рынке за черной свечой, образующей разрыв вниз, следует еще одна черная свеча, с более низкой ценой закрытия, — то это означает, что тенденция к снижению цен сохранится.

На рисунке 7.24 показана модель «отрыв вниз смежных белых свечей», сформировавшаяся в начале марта. Появление этой модели в условиях нисходящей тенденции свидетельствует о частичном закрытии коротких позиций. То есть остановка в падении цен носит лишь временный характер. Именно это показано на графике: после короткого периода консолидации рынок продолжил движение вниз. Представленная модель не является идеальной, так как цены открытия двух белых свечей различны, а сами свечи разделены одним торговым днем. Тем не менее, создавшуюся конфигурацию можно рассматривать как модель «отрыв вниз смежных белых свечей». Кроме того, на рисунке 7.24 можно увидеть две модели «отрыв вверх смежных белых свечей». Если такая модель возникает на сравнительно невысоком ценовом уровне, то она несет в себе бычий заряд. Цены открытия трех стоящих рядом белых свечей в первой модели были почти одинаковы. Затем 8 мая на рынке произошел резкий спад, в ходе которого цены «провалились» ниже окна. Однако, они не смогли долго удержаться там и к концу дня снова вернулись к прежнему уровню. Вторая модель «отрыв вверх смежных белых свечей» послужила еще одним бычьим сигналом. Как и следовало ожидать, эти модели образовали прочную область поддержки. МОДЕЛЬ «ТРИ МЕТОДА» (RISING AND FALLING THREE METHODS) Существует два варианта данной модели: бычья модель «три метода» (rising three methods) и медвежья модель «три метода» (falling three methods). (Обратите внимание на то, что в названиях снова появляется число 3.) Они являются моделями продолжения тенденции. В состав бычьей модели «три метода» (см. рис. 7.25) входят следующие элементы: 1. Длинная белая свеча. 2. За этой белой свечой идет группа понижающихся свечей с маленькими телами. Идеальная модель содержит три такие свечи, но их может быть две или больше трех. Главное, чтобы они не выходили за пределы диапазона цен длинной белой свечи. Можно считать, что эти маленькие свечи образуют модель, подобную трехдневной харами, поскольку они не выходят за пределы ценового диапазона первой торговой сессии. (В данном случае имеется в виду весь диапазон цен, включая и тени, а в случае харами — только диапазон между ценами открытия и закрытия, т.е. тело). Маленькие свечи могут быть любого цвета, но чаще всего их тела — черные. 3. Последний торговый день должен быть представлен длинной белой свечой с ценой закрытия выше цены закрытия первого дня. Цена открытия последней свечи модели также должна быть выше цены закрытия предшествующего торгового дня. Эта модель напоминает бычьи флаги и вымпелы в западном графическом анализе. Однако идея, лежащая в ее основе, уходит своими корнями в 18 век. Модель «три метода» ассоциируется с отдыхом от торговли или с передышкой между сражениями. Выражаясь более современным языком, с появлением маленьких свечей рынок останавливается, чтобы «передохнуть».

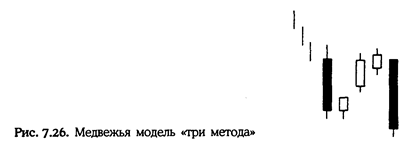

Медвежья модель «три метода» (см. рис. 7.26) формируется при нисходящей тенденции. Сначала появляется длинная черная свеча. За ней следуют три маленькие последовательно повышающиеся свечи (обычно белые), которые находятся в пределах диапазона цен первой свечи (включая тени). Цена открытия последней торговой сессии должна быть ниже предшествующей цены закрытия, а цена закрытия — ниже цены закрытия первой черной свечи. После этой последней сессии, представленной черной свечой, падение цен должно продолжиться. Эта модель напоминает медвежьи флаги и вымпелы в западном графическом анализе.

На рисунке 7.27 представлена классическая бычья модель «три метода». При восходящей тенденции, вслед за белой свечой появляются три последовательно понижающиеся свечи с маленькими черными телами. Можно сказать, что эти черные свечи почти не выходят за пределы диапазона цен белой свечи. Цена закрытия белой последней свечи находится выше цены закрытия первой. Если объем торговли в дни появления бельи (черных) свечей в бычьей (медвежьей) модели «три метода» выше объема торговли в дни появления маленьких свечей, то значимость этой модели возрастает. В данном примере торговым сессиям белых свежей соответствовал больший объем, чем торговым сессиям трех маленьких черных свечей.

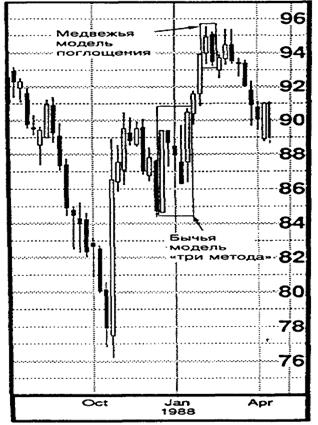

На рисунке 7.28 также можно увидеть бычью модель «три метода». После того, как она сформировалась, цены на облигации продолжали расти вплоть до появления медвежьей модели поглощения.

На рисунке 7.30 хорошо видны три маленькие свечи, не выходящие за пределы ценового диапазона предшествующей белой свечи. За ними появилась еще одна белая свеча. Поскольку последняя белая свеча имеет такую же цену закрытия, как и первая, нам нужно дополнительное подтверждение бычьего характера рынка. Здесь подтверждением явилась цена открытия следующего часа, превысившая максимальную цену последней белой свечи. Обратите внимание, что вершина данной бычьей модели «три метода» стала областью поддержки — об этом свидетельствует ее успешная проверка в течение первого часа торговли 1 августа.

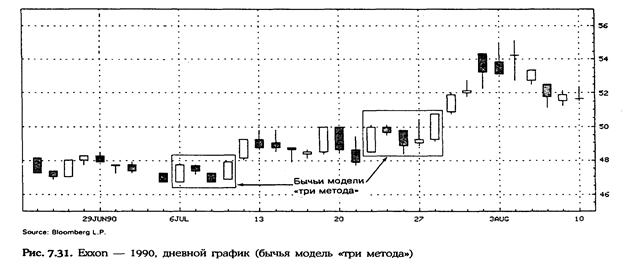

Еще два примера этой модели продолжения тенденции приведены на рисунке 7.31. Первая бычья модель «три метода», возникшая в начале июля, наглядно демонстрирует то, что после первой длинной белой свечи могут идти всего две маленькие свечи вместо трех. Обратите внимание на тот факт, что обе черные свечи не выходят за пределы диапазона цен белой свечи. Затем появляется последняя белая свеча модели, цена открытия которой выше цены закрытия предшествующей торговой сессии, а цена закрытия фиксирует новый максимум для данной тенденции. Второй пример этой модели на рисунке 7.31 указывает на то, что тела маленьких свечей не обязательно должны быть черными. Главное, чтобы они находились в пределах ценового диапазона первой белой свечи — тогда перед нами потенциальная бычья модель «три метода». В данном случае этот потенциал реализовался, когда цена закрытия последней длинной белой свечи достигла нового максимума.

На рисунке 7.33 представлен вариант модели с четырьмя, а не с тремя маленькими свечами. Здесь выполняется главное условие модели: тела всех маленьких свечей находятся в пределах диапазона цен первого дня. Эта модель завершается длинной черной свечой. Обратите внимание на то, что показатели тикового объема™ (tick volume™) подтвердили медвежий характер модели. То есть тиковый объем™ увеличивался с появлением черных свечей и уменьшался с появлением белых. Более подробно сочетание свечей с объемом, в том числе и с тиковым объемом™, будет рассмотрено в главе 15.

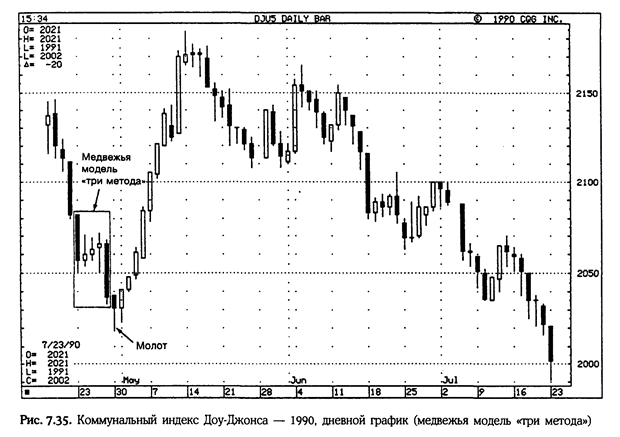

На рисунке 7.35 представлена классическая модель «три метода», медвежий потенциал которой был сведен на нет появившимся вслед за ней молотом. Если молот не смог убедить некоторых трейдеров, что падение цен завершилось, то это сделала белая свеча, последовавшая за ним. Она завершила формирование бычьей модели поглощения.

|

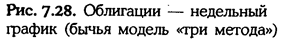

На рисунке 7.29 показан еще один вариант бычьей модели «три метода», несколько отличающийся от классического образца (здесь за длинной белой свечой идут не три маленькие черные свечи, а две). Движение цен в июне 1988 года сформировало длинную белую свечу. Маленькие черные свечи, появившиеся в июле и августе, находились в пределах диапазона этой белой свечи. В сентябре сформировалась еще одна белая свеча, которая установила новый максимум, однако ее цена закрытия не смогла подняться выше июньской — не хватило всего трех тиков. Хотя в идеале для бычьей модели «три метода» требуется более высокая цена закрытия, возникшую формацию можно считать таковой при условии, что в течение следующей сессии появится подтверждение бычьего характера рынка. Таким подтверждением стала новая максимальная цена закрытия, зафиксированная в октябре.

На рисунке 7.29 показан еще один вариант бычьей модели «три метода», несколько отличающийся от классического образца (здесь за длинной белой свечой идут не три маленькие черные свечи, а две). Движение цен в июне 1988 года сформировало длинную белую свечу. Маленькие черные свечи, появившиеся в июле и августе, находились в пределах диапазона этой белой свечи. В сентябре сформировалась еще одна белая свеча, которая установила новый максимум, однако ее цена закрытия не смогла подняться выше июньской — не хватило всего трех тиков. Хотя в идеале для бычьей модели «три метода» требуется более высокая цена закрытия, возникшую формацию можно считать таковой при условии, что в течение следующей сессии появится подтверждение бычьего характера рынка. Таким подтверждением стала новая максимальная цена закрытия, зафиксированная в октябре.

Как видно на рисунке 7.32, в марте 1989 года на рынке швейцарского франка образовалось окно. Основываясь на утверждении о том, что в ходе коррекции цены возвращаются к окну, можно было ожидать подъема цен к уровню окна, а затем возобновления нисходящей тенденции. Так и произошло на самом деле. После окна появились три маленькие свечи. Наступление на окно произошло в первую неделю апреля. Но оно оказалось неудачным. На неделе, когда появилась третья маленькая свеча, была предпринята еще одна попытка закрыть окно. И эта попытка не удалась. Последняя длинная черная свеча закрылась ниже цены закрытия первой черной свечи. Этой пятой по счету свечой завершилось формирование медвежьей модели «три метода».

Как видно на рисунке 7.32, в марте 1989 года на рынке швейцарского франка образовалось окно. Основываясь на утверждении о том, что в ходе коррекции цены возвращаются к окну, можно было ожидать подъема цен к уровню окна, а затем возобновления нисходящей тенденции. Так и произошло на самом деле. После окна появились три маленькие свечи. Наступление на окно произошло в первую неделю апреля. Но оно оказалось неудачным. На неделе, когда появилась третья маленькая свеча, была предпринята еще одна попытка закрыть окно. И эта попытка не удалась. Последняя длинная черная свеча закрылась ниже цены закрытия первой черной свечи. Этой пятой по счету свечой завершилось формирование медвежьей модели «три метода».