Анализ банковской системы Казахстана

Банковская система Казахстана долгое время считалась лучшей в СНГ, да и сейчас некоторые комментаторы в спорах выкладывают в качестве главного козыря превосходство казахстанских финансистов перед соседями. Но суровая правда заключается в том, что это, к сожалению, уже миф. На сегодняшний день мы занимаем первое место в мире по объему необслуживаемых кредитов, выданных экономике, – 31,7 %, беспросветную банковскую коррупцию, подорванное доверие со стороны иностранных инвесторов, соответственно, закрытую дорогу к длинным деньгам. Банки до сих пор не могут списать безнадежные долги. Постоянные нововведения Нацбанка из-за своей несогласованности ломают внутренние системы бизнес-процессов БВУ. Высшее руководство страны требует от банковского сектора поддерживать малый и средний бизнес, но регулятор устанавливает динамические провизии, которые уничтожают МСБ после почти семилетнего роста и 40-процентного участия в формировании ВВП. При таком раскладе ни один банк не будет выдавать деньги предпринимателям – через некоторое время о МСБ можно будет забыть, если не последует изменений. Динамические провизии коснулись ипотеки, условия по которой ведущие банки Казахстана уже пересматривают, одновременно приостановив ее выдачу населению. Переплата по долгосрочным жилищным кредитам из-за высоких ставок вознаграждения почти в 3 раза превосходит сумму основного долга. В итоге в розничном портфеле банков доля ипотеки опустилась до 29 % [13]. Безусловно, финансирование МСБ останется, как останется и ипотека, но этот вид банковского бизнеса будет лишь формальным. Зачем нужны эти динамические провизии? Вразумительного ответа у банкиров нет. Конечно, можно посмотреть на международный опыт, например, в Испании вводили подобный инструмент, правда, быстро свернули, так как он доказал свою несостоятельность. Нет длинных денег, уходит в небытие МСБ, ипотека как была недоразвита, таковой и остается. Где же казахстанским банкам брать деньги? Серьезными темпами растет розница, причем настораживающими и неконтролируемыми – в структуре совокупных пассивов банковского сектора вклады клиентов составляют 63,8 %. Основным источником привлечения денежных средств стали депозиты. Уже сейчас, по сведениям Комитета по контролю и надзору финансового рынка и финансовых организаций, у многих банков доля депозитов в структуре обязательств превышает 50 %, а у некоторых подходит к отметке в 90 %. Например, в середине лета нынешнего года в Цеснабанке доля депозитов достигла 87,5 %, в Народном банке – 84,6 %, в Банке ЦентрКредит – 80,6 %. Интерес вкладчиков к данному виду услуг объясняется просто – это самый эффективный способ сохранить и приумножить средства. Деньгам, положенным на депозит, не грозит даже инфляция. По данным КФН, уровень инфляции не превышает 6 %, в то время как максимальная эффективная ставка по депозитам для физических лиц, утвержденная Нацбанком, составляет 9,4 % [18]. Тем временем в июле банки выдали своим клиентам почти $1,3 млрд потребительских кредитов (всего их объем составляет в БВУ РК $12,3 млрд), обновив исторический максимум июля 2007 года – чуть более $1 млрд. В свою очередь Нацбанк намерен ограничить темпы роста депозитных баз банков второго уровня и потребительского кредитования. Проще говоря, БВУ теперь не смогут бесконечно наращивать объемы розничного кредитования без последствий. Если после принятия указанных поправок у банкиров останется желание выдавать все больше потребкредитов, то им придется увеличивать собственный капитал, что для некоторых кредитных организаций окажется неподъемной ношей. По мнению экспертов, опрошенных Forbes Kazakhstan, данные ограничительные меры направлены на определенные банки, которые привлекают депозиты по высоким ставкам и массово конвертируют их в потребительские кредиты [19]. Однако и на этом поле казахстанские банки помимо давления регулятора испытывают серьезную конкуренцию со стороны иностранных кредитных организаций. По данным ranking.kz, группа «дочек» банков России за год увеличила совокупный объем кредитов на 43 %. В свою очередь весь банковский сектор Казахстана по кредитам вырос на 13,5 %. У российской группы есть все предпосылки для увеличения сферы влияния на отечественном кредитном рынке. Относительно сектора эти «дочки» имеют более качественный портфель по кредитам: агрегированная доля просрочки – всего 4,7 %. У Сбербанка просроченные кредиты составляют лишь 4,2 %. Самая высокая доля просрочки среди российской группы у Хоум Кредит – 13 %. Что необходимо делать в сложившейся ситуации? Казахстанские банкиры в один голос говорят, что нужно менять правила игры на банковском рынке и сделать это должен, разумеется, регулятор. По мнению некоторых топ-менеджеров банков, у нового председателя правления Нацбанка сейчас имеется прекрасная возможность, чтобы «разрулить» ситуацию. Банковская система ждет единой программы развития, а не разовых пожарных и несогласованных мер [20]. Что касается основных показателей рынка, то они не впечатляют. Банковская система Казахстана прошла знаковый рубеж – совокупные активы БВУ с минувшей осени превысили планку в 15 трлн тенге. Если бы не колебания валютных курсов, активы банков стоили бы уже свыше $100 млрд. Много это или мало? Слившись воедино, все отечественные БВУ были бы в 6 раз меньше, чем National Westminster Bank, замыкающий по версии accuity.com топ-50 крупнейших банков мира. Если посмотреть сторонним взглядом на колебания совокупного собственного капитала в банковской сфере Казахстана, картина будет невероятная. Прошлый рейтинг зафиксировал ее снижение почти на 70 %, нынешний – рост на фантастические 334 %. Все эти цифры объясняются, конечно, ситуацией с БТА, который невозможно ликвидировать и не получается продать [21]. Банки продолжают исследовать рынок в поисках депозитов. Совокупная депозитная база выросла за год на одну шестую, вдвое превысив прошлогодние темпы роста. 29 БВУ из 38 нарастили свои депозиты. Особенно отличился Казком, вернувший себе лидерство в единственном разделе нашего ренкинга, где он ранее уступал Народному. С учетом БТА доля кредитов, просроченных более чем на 90 дней, составляет почти 30 %. Без учета БТА она снижается до 19,5 %. В этом случае хуже, чем по рынку в целом, дела обстоят у четырех банков из топ-10, и только три из ведущей десятки могут похвастать безнадежной просрочкой в менее чем 10 % – Цеснабанк, Сбербанк и Евразийский [22]. Что касается методики, то, с нашей точки зрения, помимо общепринятого рейтингования банков по основным показателям (активы, собственный капитал, депозиты, ссудный портфель) огромный интерес представляет динамика изменений. Соотнося темпы роста (снижения) этих индикаторов друг с другом и с другими параметрами (структура собственности, история банка, заявленная стратегия), можно увидеть, кто на рынке действует успешнее, а кто неоправданно рискует Для расчета показателей использовались официальные данные КФН Нацбанка. Данные представлены в виде рисунка 1 Анализ активов 10-ти крупнейших банков Казахстана [23]. Как видно на рисунке темпы роста активов замедлились даже по сравнению с прошлым годом и вдвое ниже, чем в 2010–2011 годах, зато налицо структурные сдвиги. В отличие от прошлого рейтинга, в котором 12 банков продемонстрировали падение активов, в нынешнем таковых только семь. При этом вся ведущая пятерка активы наращивает – в прошлом рейтинге ситуация была прямо противоположная. В топ-5 вошел Сбербанк, заменивший в нем АТФ. Последний переживает явно не самые простые времена: смена собственников, расчистка плохих кредитов, и ему не до экспансии на рынке [24]. А в целом вся ведущая десятка, кроме АТФ, растет. Основной драйвер роста активов – кредиты, обеспечиваемые за счет привлечения средств корпоративного сектора и в меньшей степени физлиц. Делая ставку на внутренние источники фондирования, казахстанские банки продвигаются вперед – медленно и осторожно. Достаточно ли осторожно? Об этом мы поговорим в комментариях к следующим таблицам.

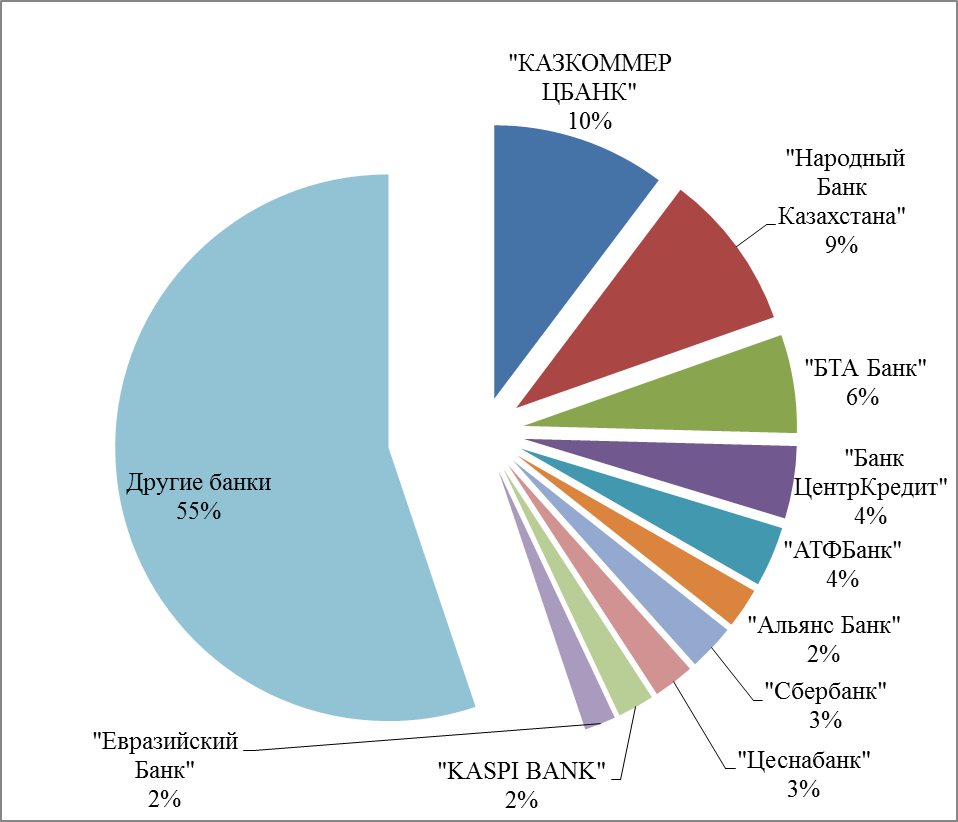

Рисунок 1 Анализ активов 10-ти крупнейших банков Казахстана за 2012 год Источник: Составлено автором на основе данных с www.afn.kz

За декабрь 2012 года увеличение активов банков второго уровня РК составило 161,4 млрд. тенге. В структуре активов банков второго уровня значительных изменений по сравнению с началом года не наблюдалось. Основную долю в структуре активов занимают банковские займы и операции «Обратное РЕПО» - 64,3%, на наличные деньги, аффинированные драгметаллы, корреспондентские счета приходится 8,2%, а на ценные бумаги в портфеле 10,5% [25]. На начало года, на банковские займы и операции «Обратное РЕПО» приходилось - 62,5%,на наличные деньги, аффинированные драгметаллы, корреспондентские счета - 8,3%, а на ценные бумаги в портфеле - 11,1% соответственно. Укрепление позиций банков с активами свыше 1 трлн. тенге наблюдается c 2006 года, когда их доля составляла около 26%. Несмотря на финансовые трудности, крупнейшие банки Казахстана по-прежнему доминируют на рынке. Это обусловлено финансовой поддержкой со стороны главных акционеров, в лице либо государства, либо ФПГ. Некоторые некрупные банки могут увеличить свои рыночные позиции в краткосрочном периоде. Однако это не вызовет кардинальных изменений в структуре банковского сектора в течение 2013 года. Долгосрочные кредитные рейтинги основных казахстанских банков составлены международными рейтинговыми агентствами Standard & Poor's (S&P), Moody's и Fitch Ratings. Таблица 1 Анализ активов 10-ти крупнейших банков РК показывает, что в число пяти крупнейших банков республики по размеру активов входят: – АО «Казкоммерцбанк»; – АО «Народный Банк Казахстана»; – АО «БТА Банк»; – АО «Банк ЦентрКредит»; – АО «АТФ Банк» [26].

Таблица 1 Анализ активов 10-ти крупнейших банков РК

Согласно данным официальной отчетности, совокупные активы банковского сектора на первое января 2013 года составили 13,7 трлн. тенге. При этом 45% активов приходится на четверку лидеров: – АО «Казкоммерцбанк»; – АО «Народный Банк Казахстана»; – АО «БТА Банк»; – АО «Банк ЦентрКредит». При этом лидерами по размеру собственного капитала являются два банка: – АО «Казкоммерцбанк»; – АО «Народный банк Казахстана» [26]. У АО «БТА Банк» в результате проведенной реструктуризации произошло восстановление собственного капитала, размер которого на 1.01.2013 г. составил 209,9 млрд. тенге. В ближайшие четыре года ожидается полное восстановление достаточности капитала (свыше 21,6%). Анализ собственного капитала ведущих банков РК представлен на таблице 2 Анализ собственного капитала банков [27]. Таблица 2 Анализ собственного капитала банков тыс.тг.

Быстрыми темпами увеличивается собственный капитал ДБ АО «Сбербанк», который за 2012 год поднялся с 8-го на 5-е место. Интенсивный рост собственного капитала произошел у АО «KASPI BANK». У двух банков, входящих в топ-10, – АО «Банк ЦентрКредит» и АО «АТФБанк» – произошло увеличение размера собственного капитала – на 2,58% и 0,06% соответственно. В течение 2010-2013 годов из-за нарушений банковского законодательства и нормативных актов Национального банка Республики Казахстан и невыполнение его предписаний по устранению нарушений у двух банков (АО «Кредит Алтын Банк» и АО «Мастербанк») были отозваны лицензии [28]. По всей видимости, их деньги уходят на провизии. Среди крупных игроков обращают на себя внимание Народный Банк, перешедший от снижения СК к наращиванию, и Банк ЦентрКредит, двигающийся в обратном направлении. Место БТА в списке банков с самыми быстрыми темпами сокращения СК занял крупнейший игрок – Казкоммерцбанк, его собственный капитал уменьшился почти на треть. Еще немного – и его по объему СК догонит Народный Банк. Впрочем, отрыв от прочих остается многократным, а позиции Казкома на рынке не вызывают тревог у аналитиков – в начале октября Moody’s изменил прогноз по рейтингам ККБ с «негативного» на «стабильный», видимо веря, что деньги тратятся на нужные цели – те же провизии [17].

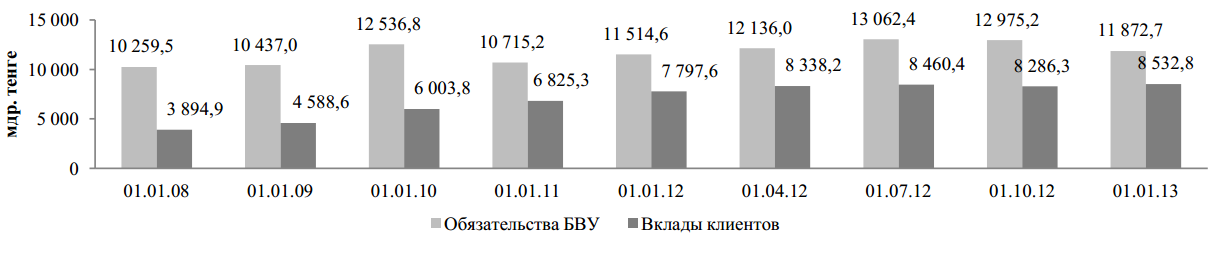

Рисунок 2 Динамика обязательств банковского сектора РК Источник: www.afn.kz Как показывает рисунок 2, количество депозитов в банках неуклонно растет, что заставляет банки продолжать исследовать рынок в поисках новых депозитов. Совокупная депозитная база выросла за год на одну шестую, вдвое превысив прошлогодние темпы роста. 29 БВУ из 38 нарастили свои депозиты. Особенно отличился Казком, вернувший себе лидерство в единственном разделе нашего ренкинга, в котором он ранее уступал Народному. Среди остальных банков, как, кстати, и в других блоках ренкинга, выделяется два банка RBK – Qazaq Вanki. Официально они не связаны между собой, но у них общие консультанты, оба банка агрессивно наращивают свои портфели депозитов [18]. На таблице «Анализ обязательств БВУ РК» можно заметить активное привлечение средств юр. лиц и населения банкирами уже вызвало беспокойство со стороны Нацбанка – регулятор предполагает ужесточить регулирование депозитной политики и уже ввел ограничения на процентную ставку, зафиксировав верхнюю планку для физ. лиц на уровне 9,4% [18]. Но банки больше интересуют депозиты от юр. лиц как видно из таблицы 3 Анализ обязательств БВУ РК за 2010-2012 год у ряда крупных игроков доля «физиков» уменьшилась при общем росте депозитной базы.

Таблица 3 Анализ обязательств БВУ РК за 2010-2012 год

Источник: www.afn.kz

В структуре вкладов банков второго уровня Казахстана исторически преобладают депозиты юридических лиц, доля которых в общей сумме банковских депозитов за последние 5 лет колебалась от 63,2% до 78%, а по состоянию на 01.07.2010 г. составила 43% (см. таблицу выше)[19]. Общий рост вкладов населения в БВУ за 1-е полугодие 2010 года сопровождается увеличением прироста вложений в национальной валюте (на 15,5%) и снижением объема депозитов в иностранной валюте (на -8,4%). Общий рост депозитов в банках характеризуется отсутствием у населения альтернативного выбора по размещению свободных средств вкупе с увеличенным размером гарантируемой суммы депозитов до 5 млн. тенге. Специалисты полагают, что до конца 2010 года большинство банков Республики Казахстан будут продолжать испытывать трудности, связанные с качеством активов, включая кредиты, выданные клиентам, поскольку процесс восстановления экономической ситуации и выход из кризиса в стране может создать затруднения при обслуживании долга для большинства заемщиков [20]. При поддержке государства и одновременном снижении темпов кредитования на фоне притока вкладов, к концу 2010 года и в 2011 году, по мнению специалистов, на рынке банковского сектора ожидается избыток ликвидности. При этом специалисты не исключает возможное перенасыщение ликвидности у некоторых банков и в более длительном временном периоде. Этот прогноз основывается на сокращении числа платежеспособных заемщиков и, соответственно, снижении уровня объема кредитования. Следовательно, ожидаемые темпы прироста активов банковского сектора в 2010 – 2011 будут ниже показателя 2006 – 2007 годов, поскольку избыток ликвидности в банках зачастую приводит к снижению их доходности и рентабельности, а также к вынужденным мерам по сокращению издержек и оптимизации расходов [21]. Вхождение государства в капитал крупнейших банков позволило исключить дефолт всей банковской системы. Об этом свидетельствуют такие показатели как рост суммарного объема активов и рост депозитной базы. Рост депозитной базы отражает доверие населения к отечественной банковской системе и повышает ликвидность банков. С другой стороны банки должны найти эффективное использование привлеченным ресурсам. В противном случае, существует риск возникновения высоколиквидного банковского сектора, который не сможет прибыльно размещать ресурсы в компании и кредитовать население, что негативно скажется на экономике в целом [22]. По состоянию на 01.01.2010г. достаточность капитала банковского сектора показала отрицательный результат, что в основном было вызвано резким увеличением дефолтов по заемщикам банков Казахстана. Несмотря на постепенное выравнивание показателей 2010 году специалисты считают, что период стагнации экономики и банковского сектора Казахстана может продолжиться в среднесрочной перспективе до 2012 года. Как видно из таблицы 4 ссудный портфель банков (с учетом межбанковских займов) по состоянию на 1 июля составил 9 124,3 млрд. тенге, уменьшившись за июнь 2010 года на 212,3 млрд. тенге или на 0,4%. При этом, займы нерезидентам РК на 1 июля текущего года составили 1 504,7 млрд. тенге или 16,5% от ссудного портфеля (на 1.01.2010г. данный показатель составлял 1 803,3 млрд. тенге или 18,1%) [23]. Значительную часть общего кредитного портфеля банковского сектора составляют просроченные кредиты, удельный вес которых в конце 2009 года превысил 30% и продолжает расти. При этом доля сформированных провизий достигла 38%. Ухудшение общебанковского кредитного портфеля в 2010 году связано с падением деловой активности в стране, снижением платежеспособности бизнес-субъектов и населения.

Таблица 4 Изменение качества кредитов банковского сектора

С учетом БТА Банка доля кредитов, просроченных более чем на 90 дней, составляет почти 30%. Без учета БТА она снижается до 19,5%. В этом случае хуже, чем по рынку в целом, дела обстоят у четырех банков из топ-10, и только три банка из ведущей десятки могут похвастаться безнадежной просрочкой менее 10% – Цеснабанк, Сбербанк и Евразийский. Показатели по просрочке понемногу улучшаются, но еще быстрее растет вал выданных кредитов. Отношение объема привлеченных депозитов к выданным кредитам осталось практически неизменным –0,74 в сентябре прошлого года, 0,76 осенью нынешнего [24]. Банки продолжают жить в долг, занимая деньги для выдачи кредитов у своих непосредственных клиентов. Как долго это продлится – не может сказать никто. Но ситуация не внушает оптимизма – глава государства поручил новому руководителю Нацбанка Кайрату Келимбетову разобраться с бесконтрольной выдачей потребительских кредитов, назвав их «новой бомбой» в финансовом секторе страны. В целом, по результатам анализа, сохраняется жесткая кредитная политика. Активность банковского сектора в корпоративном секторе осталась на прежнем уровне. В то же время розничный рынок кредитования характеризуется некоторым ростом спроса на ипотечные и потребительские кредиты. По оценкам банков рост спроса на потребительские кредиты произошел в основном за счет нецелевых кредитов, оформляемых непосредственно в банках и представляемых на ремонт квартир, строительство жилья и отдых в виду сезонного фактора. При этом существенного роста спроса на целевые кредиты, оформляемые, как правило, в месте покупки товара (в торговых точках) на приобретение бытовой техники и электроники, не наблюдается. Кроме того, необходимо отметить, что темпы ухудшения качества ссудного портфеля снижаются [25]. Вхождение государства в капитал крупнейших банков позволило исключить дефолт всей банковской системы. Об этом свидетельствуют такие показатели как рост суммарного объема активов и рост депозитной базы.

|