Приклад розрахункової таблиці для визначення показників ефективності інвестицій

Продовження табл. 12

Тема 7. Інвестиційний ринок В темі “Інвестиційний ринок” вивчаються: – поняття ризику, види ризику та їх класифікація; – показники, що характеризують ризик: середньоквадратичне відхилення, δ β –коефіцієнт, експериментальний метод; – шляхи зменшення ризику.

Методичні вказівки. Інвестиції завжди орієнтовані на майбутнє і тому - пов'язані зі значною невизначеністю економічної ситуації та поведінки людей. Від цього походить високий рівень ймовірності невиконання інвестиційних планів з об'єктивних чи суб'єктивних причин, Під інвестиційним ризиком будемо розуміти можливість нездійснення запланованих цілей інвестування (прибуток або соціальний ефект) і отримання грошових збитків. Його треба заздалегідь оцінювати, розраховувати, описувати, планувати під час розробки інвестиційного проекту. Ризик може походити від несприятливих умов, загальних для всіх сфер економіки; тоді він має назву загальноекономічного. Якщо ризик пов'язаний з умовами саме цього проекту, то це індивідуальний ризик. Залежно від чинників ризик поділяється на багато видів (рис. 10).

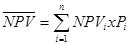

Політичний, правовий та загальноекономічний ризики можна віднести до зовнішніх умов реалізації інвестицій. Інші форми ризику пов'язані, передусім, з можливими помилками планування та організації конкретних потоків. Технічний ризик об'єднує велику кількість хиб та помилок широкого спектру сторін інвестування: якість проектування, технічна база, обрана технологія, управління проектом, перевищення кошторису тощо. Фінансовий ризик пов'язаний з нездійсненням очікуваних подій з фінансового боку проекту: джерела та обсяги фінансування, незадовільний фінансовий стан партнерів, зриви надходжень коштів від реалізації, неплатоспроможність покупців продукції та власні підвищені витрати. Маркетинговий ризик виникає з прорахунків під час оцінки ринкових умов дії проекту: ринок збуту та постачання сировини і матеріалів, організація реклами та збутової мережі, обсяг ринку, час виходу на ринок, цінова політика, низька якість продукції. Екологічний ризик охоплює проробку питань впливу на довкілля, можливу аварійність, стосунки з місцевою владою та населенням. Ризик учасників проекту пов'язаний з усіма неочікуваними подіями в управлінні та фінансовому стані підприємств-партнерів. Шляхом комплексних дій інвестора ризик може бути зменшений, але повністю його подолати не можна. Інвестиції — це ризикована справа. В загальному випадку вибір інвестпроекту є компромісом між бажанням отримання прибутку та здоровим глуздом інвестора (рівнем ризику та його оцінкою). Серед засобів зниження ризику виділяються типові: · страхування інвестицій; · забезпечення високої ліквідності інвестицій; · диверсифікація — роздрібнення коштів та об'єктів інвестування для зниження впливу одної негативної події на ефективність усіх інвестицій; · хеджирування — використання механізмів закріплення договірних умов на прогнозний період; · своєчасне планування та створення необхідних резервів і запасів; · кваліфіковане відпрацювання договорів та контрактів партнерами з інвестиційного проекту, · своєчасне відпрацювання в них можливих конфліктних ситуацій; · всебічне інформаційне забезпечення інвестиційних планів, постійний інформаційний моніторинг ситуації на ринку; орієнтація на сфери діяльності з підвищеним рівнем монополізму на ринку, у взаємопов'язані виробництва (інтегрований бізнес). Для кількісного оцінювання рівня ризику використовується принцип визначення можливих змін показників ефективності проекту в умовах тих чи інших несприятливих для інвестицій подій. Таким показником може бути рівень середньоквадратичного відхилення (δ) або коефіцієнт варіації (υ). Для їхнього розрахунку проводиться серія розрахунків (крім базового) очікуваного прибутку з проекту (наприклад NPV ) при різних можливих ситуацій У майбутньому. Кількість таких розрахунків позначимо п, а прогнозний показник NPV для кожного розрахунку позначимо NPVi; де і = 1,2,..,п. Тоді можна використати відому з статистики формулу:

де NPV — середнє вартості проекту з усіх проведених розрахунків NPVi; або або де Pi – ймовірність майбутніх умов, що відображені варіантом j-того розрахунку. Коефіцієнт варіації (υ) визначає ступінь відхилень від середнього значення показника стосовно до його середньої величини:

З метою розрахунку можливих варіантів дохідності проекту залежно від різних обставин використовуються кілька підходів: 1) аналіз чутливості проекту до змін окремих факторів, що впливають на дохідність. За цим методом оцінюється важливість впливу окремих факторів (ціна реалізації, собівартість, обсяг виробництва, вартість обладнання тощо) на загальну прибутковість проекту і відповідно до результатів вживаються заходи щодо ґрунтовнішої проробки інвестиційних планів та зниження ризикованості, пов'язаної з виявленими факторами; 2) аналіз прогнозних сценаріїв розвитку загальноекономічних умов та здійснення самого інвестпроекту. Розрахунки проводяться за трьома сценаріями: базовий розрахунок за середніх, найбільш вірогідних умов, оптимістичний варіант (за найкращого перебігу подій за всіма факторами, що впливають на дохідність проекту), песимістичний варіант, в який закладаються найгірші можливі ситуації в країні й на конкретному ринку; 3) метод статистичних випробовувань, за якого з допомогою ПЕВМ прораховується безліч варіантів дохідності проекту залежно від показників-факторів у заданих діапазонах їхніх змін. У результаті отримаємо в автоматичному режимі середні показники і статистичні характеристики їхньої варіації та розподілу для подальшого аналізу найважливіших для дохідності проекту показників та рівень ризикованості проекту за різними напрямами. Приклад розрахунків для аналізу реакції проекту на окремі фактори наведено нижче. Базовий варіант розрахунку чистої приведеної вартості проекту — У табл. 13, по варіантні розрахунки NPV у разі зміни окремих факторів на показник NPV проекту — у табл. 14. Рейтинг впливу окремих факторів — у табл. 15. З неї видно, що найбільші зміни NPV у разі зміни фактора на 1% відбуваються для ціни реалізації продукції. Цей фактор має найбільше значення під час оцінки майбутньої дохідності проекту.. На обґрунтування прогнозу цього фактора слід приділити максимум уваги. Далі йдуть за ранжиром фактори собівартості одиниці продукції, обсягів реалізації та інвестицій, ставки дисконтування. Наведений приклад є умовним, але висновки з нього мають практичний зміст — найважливішими факторами, від яких на 50% залежить прибутковість інвестиційного проекту, є очікувана ціна реалізації продукції та собівартість одиниці продукції. Хоча для інших умов проекту рейтинг факторів, наведених у табл. 15, може змінюватися.

Таблиця 13

|

гр.9

гр.9

, (10)

, (10) , (11)

, (11) , (12)

, (12) , (13)

, (13)