Оценка уровня риска.

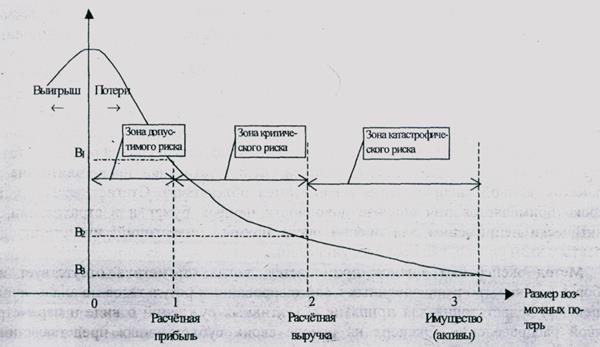

Риск – это вероятностная категория (связана с неблагоприятным исходом). Можно оценивать риск по возможным потерям. При этом полезно ввести определенные диапазоны потерь с позиций их приемлемости для фирмы. Наиболее приемлемая классификация потерь и уровня риска приведена на рисунке 3.2. В зоне допустимого риска проектное решение остается целесообразным. Эта зона определяется равенством потерь и ожидаемой прибыли. В зоне критического риска возможные потери превышают расчетную прибыль от инвестиционного проекта и в пределе могут быть равны расчетной выручке. В зоне катастрофического риска возможная величина потерь соизмерима с активами фирмы. Распределение вероятности – это возможность возникновения события в будущем в процентах (а возможность возникновения события – это и есть риск). Если менеджер, принимающий решение, сталкивается с событиями или результатами, подразумевающими наличие риска, то его главная задача заключается в разработке методов, способных обеспечить его возможностью вычислить и минимизировать риски, присущие конкретной задаче. В условиях риска главным критерием решения может служить предполагаемая стоимость (отдача от решения), которая вычисляется следующим образом: E(X)=P1X1+P2X2+….+PnXn= Xi – стоимость i–й отдачи; Pi – вероятность i–й отдачи (которая равна вероятности i–го варианта). Из уравнения (3.1) следует, что предполагаемая стоимость стратегии представляет собой средневзвешенную стоимость, в которой используются вероятности отдачи в качестве весовых коэффициентов. Таким образом, можно сказать, что если бы стратегия применялась много раз при аналогичных вариантах, то мы могли бы рассчитывать на получение средней отдачи, равной предполагаемой стоимости. Если предположить, что присутствует закон нормального распределения вероятности, то риск может быть измерен средним квадратичным отклонением. Чем выше среднее квадратичное отклонение, тем выше риск.

В табл. 3.1 представлена матрица решения со следующими вероятностями: 0,25 для состояния экономической системы N1, 0,50 для состояния N2 и 0,25 для состояния N3. Включена также величина отдач для трех различных стратегий, или проектов. Таблица 3.1 Вычисление предполагаемой стоимости

Предполагаемые стоимости вычисляются следующим образом: E (S) = 0,25(20) + 0,50(10) + 0,25(20) = 15,0; E(S) = 0,25(40) + 0,50(10) + 0,25(0) = 15,0; E (S) = 0,25(10) + 0,50(10) + 0,25(10) = 10,0. Если фирма имеет возможность осуществить инвестиции в два разных проекта (разные по стоимости), то риск этих проектов необходимо оценивать относительным показателем – коэффициентом вариации (относительное среднее квадратичное отклонение) C = σ /μ*100 %, где C – коэффициент вариации; σ - среднее квадратичное отклонение; μ – предполагаемая стоимость (средняя величина). Коэффициент вариации в %, является индикатором риска в расчете на 1 руб. прибыли и обеспечивает возможность сравнения относительного риска проектов с сильно различающейся величиной. Пусть, например, сопоставляется риск двух инвестиционных проектов. Проект 1 имеет наиболее вероятное значение (математическое ожидание) доходности 40%, дисперсию 0,04 (среднеквадратичное отклонение вероятной доходности от мат. ожидания - 20%). Проект 2: ожидаемая доходность 50%, среднеквадратичное отклонение 22%. Таким образом, в расчете на единицу доходности риск второго проекта меньше, чем первого (CV1 =0.5; CV2 = 0,44). В ряде случаев оказывается обоснованным принятие решений с учётом полезности результата. т.е влияния на результаты исходя из оценок их полезности. Денежная оценка результата заменяется оценкой его полезности. Например, 1 млн. рублей в текущем году для предприятия с низким уровнем финансовой состоятельности может быть признан более полезным, чем 3 млн. через год; безрисковая доходность 20% для низкооплачиваемого работника может быть более полезной, чем доходность 50%, но списком его неполучения 15 %, а для человека с высоким уровнем доходов – наоборот.

3. Учёт рисков в управлении. Стратегия «риск – доходность» Основой современной теории экономических рисков является положение Кейнса о том, что ради большей прибыли предприниматель пойдет на больший риск (по Кейнсу - «фактор удовольствия»). Альтернатива «риск - доходность», существует в любом инвестиционном решении (проекте), исследуется с двух позиций: первая - возможные потери при наступлении рискового события (совокупности неблагоприятных событий); вторая – получение дополнительного дохода при успешной реализации проекта. Менеджер может принять рисковое решение, если оно обеспечит фирме дополнительный доход (обеспечит рост целевой функции), не меньший некоторого порогового значения. Обоснование принимаемых решений в области «риск-доходность» - одна из наиболее сложных задач финансового менеджера. Сущность этой задачи поясняет рис. 3.3. На рис. 3.3 (а) область допустимых решений для фирмы 1 ограничена линией предельно допустимого риска ρmах и доходностью безрисковых операций rбр. Это наиболее простой вариант ограничения области допустимых значений. На рис. 3.3 (б) приведена более сложная область допустимых решений, характерная для фирм, реализующих агрессивную политику.

*3 *2 *2 *1 *1 rбр Минимальная доходность

Максимальный риск

0 ρ (риск) 0 ρ (риск) Фирма 1 Фирма 2 (более сложный вариант) Рис. 3.3. Области допустимых решений в системе «доходность-риск» Фирма 2 не рассматривает проекты, доходность которых меньше rmin (rmin > r6р), но рассматриваются проекты, доходность которых растет при росте риска по кривой. Следовательно, фирма 1 не рассматривает проект 3 как недопустимо рискованный, а фирма 2 при соблюдении прочих условий готова приступить к его реализации, поскольку его доходность достаточна. Ограничение области допустимых значений и сравнение проектов 1 и 2, лежащих внутри ее, - два наиболее распространенных варианта задачи, стоящей перед финансовым менеджером. Все вышеизложенное позволяет сформулировать важнейшее правило, на котором базируются стратегии принятия решений в условиях риска: риск и доходность изменяются в одном направлении: чем выше доходность, тем, как правило, выше риск операции. При оценке отдачи для конкретной стратегии менеджер (ЛПР) должен учитывать и текущую стоимость будущих прибылей и степень риска. Для учета риска чаще всего используются следующие методы: - метод учетной ставки, скорректированной с учетом риска; - метод эквивалента определенности.

|

PiXi, где (3.1)

PiXi, где (3.1) Рис. 3. 2. Уровни риска. Оценка риска по величине потерь.

Рис. 3. 2. Уровни риска. Оценка риска по величине потерь.

а б

а б r r *3

r r *3

функция «риск- прибыль»

функция «риск- прибыль»

ρmax

ρmax