Платники, об'єкти та база оподаткування акцизним податком

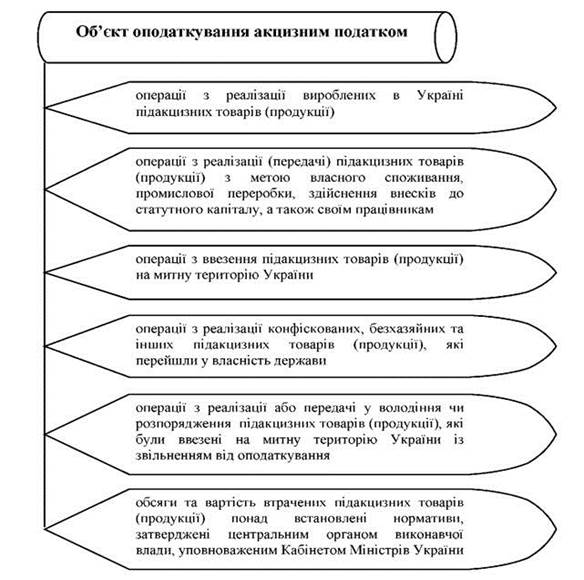

Справляння акцизного податку в Україні регламентується Розділом VI Податкового кодексу. Платники акцизного податку є специфічною категорією, яка використовується для визначення сукупності суб'єктів господарювання та фізичних осіб, на яких покладено обов'язок сплати акцизного податку Детальний перелік платників акцизного податку наведений на рис. 6.1. Реєстрація в органах державної податкової служби суб'єкта господарювання, що здійснює діяльність з виробництва підакцизних товарів (продукції) та імпорту алкогольних напоїв та тютюнових виробів, яка підлягає ліцензуванню, здійснюється на підставі відомостей щодо видачі такому суб'єкту відповідної ліцензії. Інші платники підлягають обов'язковій реєстрації податковими органами за місцем державної реєстрації у місячний строк із дня початку господарської діяльності. Ст. 213 Податкового кодексу України встановлено чіткий перелік операцій, що є об'єктами оподаткування акцизним податком (рис. 6.2), та операцій, звільнених від оподаткування. Не підлягає оподаткуванню акцизним податком: - експорт підакцизних товарів (продукції); - ввезення на митну територію України раніше експортованих товарів (продукції), у яких виявлено недоліки, для їх повернення експортеру.

Рис. 6.1. Платники акцизного податку

Рис. 6.2. Об'єкти оподаткування акцизним податком Податковим кодексом передбачено звільнення від сплати акцизного податку цілого ряду операцій з підакцизними товарами (продукцією): 1. Придбання за кошти державного та місцевих бюджетів легкових автомобілів спеціального призначення для інвалідів (у т. ч. для дітей-інвалідів) та легкових автомобілів спеціального призначення для МОЗ та МЧС України. 2. Ввезення підакцизних товарів (продукції), призначених для офіційного використання дипломатичними та консульськими службами іноземних держав, а також особистого використання їх працівниками. За умови реалізації вказаних товарів (продукції) на митній території України податок сплачується за ставками, що діяли на момент митного оформлення таких товарів. 3. Розміщення ввезених підакцизних товарів у митний режим: транзиту, митного складу, магазину безмитної торгівлі, тимчасового ввезення, переробки на митній території України. 4. Безоплатна передача для знищення підакцизних товарів (продукції), конфіскованих за рішенням суду або внаслідок відмови власника, відповідно до Порядку утилізації або знищення неякісних чи небезпечних алкогольних напоїв та тютюнових виробів, затвердженого Постановою КМУ від 19.04.2004 р. № 508. 5. Реалізація вироблених на митній території України підакцизних товарів (продукції), крім нафтопродуктів, що використовуються як сировина для виробництва підакцизних товарів або ввезення для таких цілей виробником підакцизних товарів (за умови пред'явлення митному органу ліцензії на право виробництва). 6. Ввезення підакцизних товарів фізичними особами в межах норм, визначених митним законодавством для безмитного ввезення. 7. Ввезення фізичними особами на митну територію України підакцизних товарів в обсягах, що не перевищують норм безмитного ввезення. 8. Реалізація алкогольних напоїв і тютюнових виробів, виготовлених вітчизняними виробниками, магазинам безмитної торгівлі. 9. Ввезення на митну територію України підакцизних товарів (продукції) як міжнародної технічної допомоги (за виключенням алкогольних напоїв та тютюнових виробів). 10. Ввезення на митну територію України акредитованими державними випробувальними лабораторіями та суб'єктами господарювання еталонних (моніторингових) чи тестових зразків тютюнових виробів для проведення відповідних досліджень чи випробувань. 11. Реалізація скрапленого газу на спеціалізованих аукціонах для потреб населення. У разі обчислення акцизного податку із застосуванням адвалорних ставок базою оподаткування, як при виробництві на митній території України, так і при імпорті підакцизних товарів (продукції), є вартість реалізованого (ввезеного) товару, визначена за встановленими виробником (імпортером) максимальними роздрібними цінами без ПДВ та з урахуванням акцизного податку. При проведенні обчислення сум податкового зобов'язання з максимальної роздрібної ціни податок на додану вартість виключається. При визначенні бази оподаткування з імпортованих підакцизних товарів, на які ставки встановлено в євро, перерахунок іноземної валюти на національну валюту здійснюється за офіційним курсом НБУ, що діє на дату подання до органу державної митної служби митної декларації для митного оформлення. Базою оподаткування у разі обчислення акцизного податку за специфічними ставками у твердих сумах з одиниці товару (продукції) з вироблених на митній території України або ввезених на митну територію України підакцизних товарів (продукції) є їх величина, визначена в одиницях виміру ваги, об'єму, кількості товару (продукції), об'єму циліндрів двигуна автомобіля або в інших натуральних показниках. Суб'єкти підприємницької діяльності, які імпортують підакцизні товари (продукцію), в обов'язковому порядку сплачують акцизний податок при ввезенні на митну територію України під час подання митної декларації (крім алкогольних напоїв та тютюнових виробів, що підлягають маркуванню). Митною вартістю товарів, які переміщуються через митний кордон України, є їх ціна, що була фактично сплачена або підлягає сплаті за ці товари, обчислена відповідно до положень Митного кодексу України. Митна вартість вказується у митній декларації.

|