Виды денег.

Основными видами денег являются товарные (commodity money) и символические деньги (token money). Деньги возникли из потребностей товарного обмена, по мере развития и усложнения которого появилась необходимость выделения товара, измеряющего ценность всех других товаров. В разных странах эту роль выполняли разные товары: соль, скот, чай, пушнина, кожа (достаточно вспомнить, что первыми деньгами в России были кусочки кожи), благородные металлы, ценные ракушки и даже свиные хвостики, сушеные шкурки бананов и собачьи зубы. Так появились товарные деньги. Отличительной чертой товарных денег является то, что их ценность как денег и ценность как товаров одинаковы. Товарные деньги могут появиться и в современных условиях, когда по каким-то причинам обычные деньги не используются или не могут быть использованы. Такими причинами могут быть либо изоляция от внешнего мира (так, в тюрьмах деньгами выступают сигареты), либо высокая инфляция и гиперинфляция, которая разрушает денежный механизм, заменяя его бартером (например, в годы Гражданской войны в России деньгами были соль, спички и керосин, а в 1993-94 годах в России бартер составлял более половины обменных операций). По мере развития обмена роль денег закрепилась за одним товаром – благородными металлами (золотом и серебром). Этому способствовали их физические и химические свойства, такие как: 1) портативность (в небольшом весе заключена большая ценность – в отличие, например, от соли); 2) транспор-табельность (удобство перевозок – в отличие от чая); 3) делимость (разделение слитка золота на две части не приводит к потере ценности – в отличие от скота); 4) сравнимость (два слитка золота одинакового веса имеют одинаковую ценность – в отличие от пушнины); 5) узнаваемость (золото и серебро легко отличить от других металлов); 6) относительная редкость (что обеспечивает благородным металлам достаточно большую ценность); износостойкость (благородные металлы не подвергаются коррозии и не теряют своей ценности с течением времени – в отличие от мехов, кожи, ракушек).

В разных странах существовали разные денежные системы: • монометаллизм (если в качестве денег использовался только один металл – либо золото, либо серебро), • биметаллизм (если в качестве денег использовались оба металла).

Поначалу благородные металлы использовались в виде слитков. Обслуживание обмена требовало постоянного взвешивания и деления слитков. Поэтому в VП веке до н/э в Древнем Риме в храме богини Монеты слиткам стали придавать плоскую форму, ставить вес металла и чеканить портрет правителя. Так появилось монетное денежное обращение. По мере использования монеты стирались, их вес уменьшался, но при обмене их ценность оставалась прежней. Это навело на мысль о возможности замены полноценных золотых и серебряных денег символами ценности, т.е. бумажными и металлическими (изготовленными из неблагородных металлов – меди, олова, никеля) деньгами. Бумажные и металлические деньги – это символические деньги (token money). Их особенность в том, что их ценность как товаров не совпадает (гораздо ниже) с их ценностью как денег. Для того, чтобы бумажные и металлические деньги стали законным платежным средством, они должны быть декретными деньгами (fiat money), т.е. узаконенными государством и утвержденными в качестве всеобщего платежного средства. В современных условиях декретные деньги дополняются кредитными деньгами, которые называются «IOY- money» (I owe you-money), что в переводе означает: «Я должен вам деньги»). Деньги представляют собой долговое обязательство. Это может быть долговое обязательство Центрального банка (наличные деньги) или долговое обязательство частного экономического агента. Поэтому бумажные деньги – это кредитные деньги. Различают три формы кредитных денег: 1) вексель 2) банкнота 3) чек.

Вексель - это долговое обязательство одного экономического агента (частного лица) выплатить другому экономическому агенту определенную сумму, взятую взаймы, в определенный срок и с определенным вознаграждением (процентом). Вексель, как правило, дается под коммерческий кредит, когда один человек приобретает товары у другого, обещая расплатиться через определенный период времени. Человек, получивший вексель и не получивший деньги, может передать его другому лицу, поставив на векселе передаточную надпись – индоссамент. Так появляется вексельное обращение. Банкнота (banknote) – это вексель (долговое обязательство) банка. В современных условиях, поскольку правом выпускать в обращение банкноты обладает только Центральный банк, наличные деньги являются долговыми обязательствами Центрального банка. Чек – это распоряжение владельца банковского вклада выдать определенную сумму с этого вклада ему самому или другому лицу. Пластиковые карточки делятся на кредитные и дебетные, но ни те, ни другие не являются деньгами. Во-первых, они не выполняют всех функций денег, и прежде всего не являются средством обращения. Во-вторых, что касается кредитных карточек, то это не деньги, а форма краткосрочного банковского кредита. Дебетные карточки (которые почему-то в России носят название кредитных карточек) не относятся к деньгам, поскольку предполагают возможность снимать деньги с банковского счета в пределах суммы, ранее на него положенной, и поэтому уже включены в качестве компонента денежной массы в общую сумму средств на банковских счетах. 9. Денежное обращение: налично-денежное, безналичное обращение. Меняя форму стоимости, денежные инструменты все время находятся в движении между предприятиями, населением и государством – данный процесс функционирования денег, не важно, в какой форме (наличной или безналичной) олицетворяет собой денежное обращение. При помощи денежных ресурсов происходит движение товаров и циркуляция капитала, а также денежное обращение выполняет посредническую роль при обмене совокупного продукта, созданного в обществе (ВВП, НД). Существует две формы обращения денег. Наличное денежное обращение (НДО) НДО отражает совокупность всех платежей, осуществленных с участием бумажных банкнот и монет в физической форме. Расчеты наличными деньгами в основном происходят по следующим каналам:

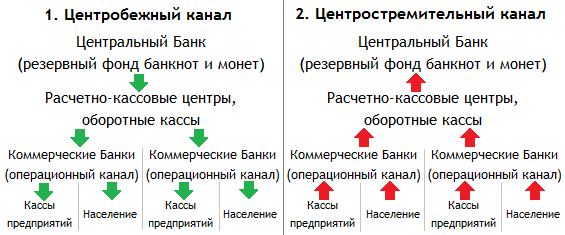

В процессе своего функционирование наличные банкноты совершают законченный цикл – они выходят из Центрального Банка (ЦБ) и возвращаются обратно в ЦБ, при этом существует два пути, по которому деньги могут двигаться, это центробежное направление (1) и центростремительное направление (2). Усиление центробежного канала (1) имеет место тогда, когда наблюдается недостаток наличных ресурсов в экономике, а расширение центростремительного направления (2) Центральный Банк стимулирует при инфляционных процессах. Денежное обращение наличных банкнот напрямую обслуживается Центральным Банком, который выполняет определенные функции в их отношении: осуществляет эмиссию денежных знаков и учреждает признаки их платежности, создает резервные фонды монет и банкнот, определяет правила инкассации и хранения налички, определяет купюрный ассортимент денежной массы и их физического износа, определяет порядок изъятия и уничтожения дензнаков, а также утверждает правила проведения кассовых операций. Безналичное денежное обращение (БДО) В современных условиях между организациями, предприятиями, банками, а также между Коммерческими Банками и ЦБ повышается роль БДО – расчеты в основном проводятся в безналичном порядке. Использование наличных денежных знаков между юридическими лицами жестко ограничивается и строго регламентируется, т.к. движение денег по банковским счетам делает их контролируемыми для ЦБ и тем самым дает возможность прослеживать движение денежных потоков в экономической системе. Организацией безналичного обращения денег также занимается ЦБ – он разрабатывает образцы безналичных расчетов, создает и совершенствует систему взаиморасчетов, обеспечивает ее устойчивость и т.д. Денежное обращение безналичного типа строится на следующих принципах:

Под денежной массой понимается совокупность общепринятых средств платежа в экономике, сумма наличных и безналичных денежных средств. Для измерения денежной массы используются денежные агрегаты: МО, Ml, M2, МЗ. Денежные агрегаты классифицируются в зависимости от степени ликвидности денежных активов. Ликвидным называется такой актив, который может быть использован как средство платежа или превращен в средство платежа и имеет фиксированную номинальную стоимость. Состав и количество используемых денежных агрегатов различаются по странам. Для расчета совокупной денежной массы в РФ предусмотрены следующие денежные агрегаты:

Скорость обращения денег - это среднегодовое количество оборотов, сделанных деньгами, которые находятся в обращении и используются на покупку готовых товаров и услуг. Скорость обращения денег равна отношению номинального валового национального продукта к массе денег в обращении: V=U/M, где V- скорость обращения денег; U- номинальный объем ВНП; М- масса денег в обращении.

Скорость обращения денег в краткосрочном периоде является обычно величиной постоянной, а в долгосрочном меняется, но незначительно. Скорость эта вполне поддается управлению и зависит от работы банковской системы страны и от уровня технического оснащения учреждений, которые участвуют в денежных операциях. Чем выше техническое оснащение банков, чем шире они используют современные компьютеры и спутниковые линии связи, тем быстрее оборачиваются деньги и тем меньше их надо для нормального функционирования хозяйства. Денежная масса, которая необходима для осуществления операций обмена и платежа, зависит от спроса на деньги и от предложения денег банковским сектором. Цены и количество денег находятся в прямой зависимости. В зависимости от разных условий могут изменяться цены вследствие изменения денежной массы, но и денежная масса может меняться в зависимости от изменения цен. Уравнение обмена выглядит следующим образом:

|