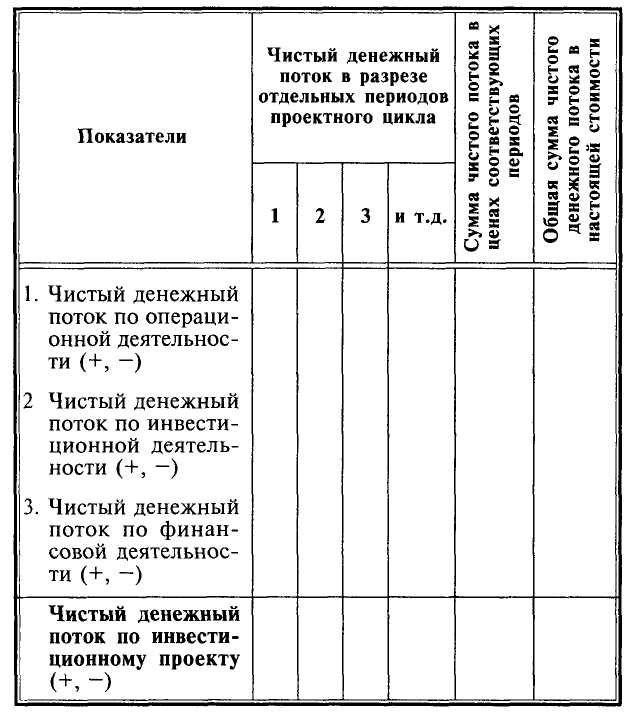

Чистый денежный поток по инвестиционному проекту

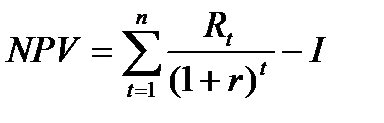

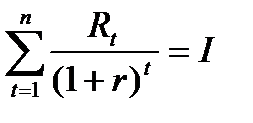

Рассчитанная сумма чистого денежного потока по инвестиционному проекту в сопоставлении с другими обобщающими его характеристиками позволяет перейти к всесторонней оценке его эффективности. · Методы оценки инвестиций, основанные на дисконтировании Для сравнения различных инвестиционных проектов (или вариантов проекта) и выбора наилучшего из них используются следующие показатели: · чистый дисконтированный (приведенный) доход (net present value — NPV ); · индекс доходности или индекс прибыльности (profitability index — PI ); · внутренняя норма доходности или возврата инвестиций (internal rate of return — IRR ); · срок окупаемости (pay-back period— PP ) и некоторые другие показатели, отражающие специфику проекта и интересов его участников. Чистый дисконтированный (приведенный) доход представляет собой превышение интегральных (суммарных) результатов над интегральными затратами, или, иначе говоря, разность между суммой денежных поступлений в результате реализации проекта (дисконтированных к текущей стоимости) и суммой дисконтированных текущих стоимостей всех инвестиционных вложений. Другими словами: Чистый дисконтированный доход определяется как разница между приведенной к начальному периоду суммой денежных потоков за весь период эксплуатации проекта и суммой инвестированных в проект средств. Его можно определить как сумму текущих эффектов за весь расчетный период, приведенную к начальному периоду. Допустим, делается прогноз, что инвестиция (I), будет генерировать в течение n лет годовые доходы в размере R1, R2, …., Rt. При допущении, что норма дисконта является постоянной в течение всего расчетного периода и расчет осуществляется в базовых ценах чистый дисконтированный (приведенный) доход (NPV) для проекта в целом определяется по формуле:

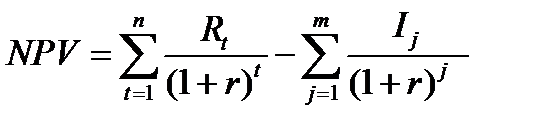

где Rt — сумма чистого денежного потока по отдельным интервалам периода эксплуатации инвестиционного проекта; I — сумма единовременных инвестиционных затрат на реализацию проекта; r — норма дисконта / ставка требуемой доходности, выраженная десятичной дробью. Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов Ij в течение m лет, то формула для расчета NPV модифицируется следующим образом:

Данная формула может использоваться для сравнительной оценки при выборе вариантов инвестиционного кредитования и кредитования инвестиционных проектов. Наиболее эффективным из сравниваемых инвестиционных объектов является тот, который характеризуется большей величиной чистого приведенного дохода. Рассматриваемый показатель может использоваться не только для сравнительной оценки эффективности инвестиций, но и как критерий целесообразности их реализации. При отрицательном (NPV<0) или нулевом значении чистого приведенного дохода (NPV=0) вложение средств является неэффективным, поскольку оно не принесет дополнительного дохода. Пример 1: Необходимо определить сумму чистого приведенного дохода по инвестиционному проекту предприятия при следующих данных: — общий проектный цикл составляет 5 лет; — общий объем инвестиционных затрат по проекту составляет 100 тыс. усл. ден. ед. Сумма инвестиционных затрат распределяется по периодам проектного цикла следующим образом: первый год — 70 тыс. усл. ден. ед., второй год — 30 тыс. усл. ден. ед.; — расчетная сумма чистого денежного потока по проекту составляет 180 тыс. усл. ден. ед., чистый денежный поток формируется начиная с третьего года проектного цикла равномерно по годам (по 60 тыс. усл. ден. ед. ежегодно); — дисконтная ставка по проекту определена в размере 10% в год. Расчет настоящей стоимости потока инвестиционных затрат и чистого денежного потока по инвестиционному проекту производится следующим образом:

С учетом рассчитанной настоящей стоимости общей суммы инвестиционных затрат и чистого денежного потока определим сумму чистого приведенного дохода по инвестиционному проекту: NPV = 135,7 - 97,2 = +38,5 тыс. усл. ден. ед. Результаты расчета показывают, что при реализации инвестиционного проекта сумма чистого приведенного дохода составит 38,5 тыс. усл. ден. ед. Пример 2. Предприятие рассматривает целесообразность приобретения новой технологической линии. Стоимость линии составляет 10 млн. руб.; срок эксплуатации — 5 лет; износ на оборудование начисляется по методу прямолинейной амортизации, т.е. 20% годовых. Выручка от реализации продукции прогнозируется по годам в следующих объемах (тыс. руб.): 6800, 7400, 8200, 8000, 6000. Текущие расходы по годам оцениваются следующим образом: 3400 тыс. руб. в первый год эксплуатации линии с последующим ежегодным ростом их на 3%. Ставка налога на прибыль составляет 30%. Цена авансированного капитала — 19%. Расчет настоящей стоимости потока инвестиционных затрат и чистого денежного потока по инвестиционному проекту производится следующим образом:

Расчет чистого приведенного дохода произведем по формуле, r =19%:

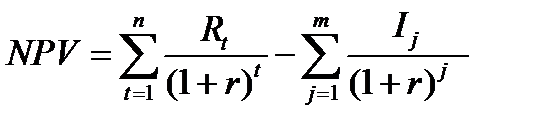

NPV = -10 000 + 2 980 х 0,8403 + 3 329 х 0,7062 + 3 815 х 0,5934 + 3 599 х 0,4987 + 2 121 х 0,4191 = - 198 тыс. руб. Норма внутренней доходности ( IRR) / норма рентабельности инвестиции / в нутренняя норма рентабельности характеризует уровень доходности определенного инвестиционного объекта, выражаемый нормой дисконта, при которой будущая стоимость денежного потока от инвестиций равна текущей стоимости инвестируемых средств. Она представляет собой ту норму дисконта, при которой величина чистого приведенного дохода равна нулю, т.е. IRR = r, при котором NPV = 0. То есть, Внутренняя норма рентабельности определяется как дисконтная ставка, при которой приведенная к начальному периоду сумма денежных потоков за весь период эксплуатации проекта равна сумме инвестированных в проект средств. Пользуясь принятыми ранее обозначениями, можно определить, что IRR — это значение r в формулах:

или

Если расчет чистого приведенного дохода показывает, эффективны ли вложения в инвестиционный объект при определенной норме дисконта, то внутренняя норма доходности определяется в процессе расчета и затем сравнивается с требуемой нормой доходности. То есть экономический смысл показателя IRR заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя требуемой нормой доходности СС. [4] Если: IRR > СС,то проект следует принять; IRR < СС,то проект следует отвергнуть; IRR = СС,то проект ни прибыльный, ни убыточный. Пример 3. Необходимо рассчитать внутреннюю ставку доходности инвестиционного проекта при следующих данных: · общий проектный цикл составляет 4 года; · общий объем инвестиционных затрат по проекту составляет 95,2 тыс. усл. ден. ед., которые осуществляются единовременно в первом году проектного цикла; · расчетная сумма чистого денежного потока по проекту составляет 125 тыс. усл. ден. ед. Этот поток формируется начиная со второго года проектного цикла следующим образом: во втором году — 35 тыс. усл. ден. ед.; в третьем году — 40 тыс. усл. ден. ед.; в четвертом году — 50 тыс. усл. ден. ед. Для первой итерации уровень внутренней ставки доходности по проекту примем в размере 12%. Множители наращения при такой ставке составят: Первый год - 1,000. Второй год — /, 120. Третий год — 1,254. Четвертый год — 1,405. При NPV =0, Следовательно, 35,0 / 1,120 + 40,0 / 1,254 + 50,0 / 1,405 = 98,74 Как видно из результатов расчета левая часть уравнения превышает заданное значение его правой части, т.е. 98,74>95,2. Это означает, что принятый уровень внутренней ставки доходности инвестиционного решения недостаточен для обеспечения искомого равенства. Для второй итерации уровень внутренней ставки доходности по проекту примем в размере 15%. Множители наращения при такой ставке составят: Первый год — 1,000. Второй год — 1,150. Третий год — 1,322. Четвертый год — 1,521. Подставляя новые значения показателей в левую часть первого уравнения, получим: 35,0 / 1,150 + 40,0 / 1,322 + 50,0 / 1,521 = 93,58 Как видно из результатов повторного расчета, левая часть уравнения меньше, чем заданное значение его правой части, т.е. 93,58<95,2. Это означает, что принятый уровень внутренней ставки доходности инвестиционного проекта выше, чем требуется для обеспечения искомого равенства. Для третьей итерации уровень внутренней ставки доходности по проекту примем в размере 14%. Множители наращения при такой ставке составят: Первый год — 1,000. Второй год — 1,140. Третий год — 1,300. Четвертый год — 1,482 Вновь подставляя необходимые показатели в левую часть первого уравнения, получим:35,0 / 1,140 + 40,0 / 1,300 + 50,0 / 1,482 = 95,21 Как видно из результатов расчета левая часть уравнения практически соответствует заданному значению его левой части. Это позволяет сделать вывод, что внутренняя норма доходности по рассматриваемому проекту равна 14%. Проверим этот вывод и на основе второго уравнения: NPV = 95,2 - [30,7 + 30,8 + 33,7] = 0. И в этом случае внутренняя ставка доходности проекта, составляющая 14%, соответствует требованиям уравнения. Индекс доходности инвестиции (PI), представляющий собой отношение приведенной стоимости денежных потоков к величине вложений, характеризует относительную меру возрастания интегрального эффекта NPVi на единицу вложенных средств I:

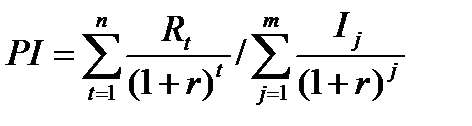

где Rt - сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта; r - используемая дисконтная ставка, выраженная десятичной дробью; I - сумма единовременных инвестиционных затрат на реализацию данного проекта; Показатель доходности определяется как отношение приведенной к начальному периоду суммы денежных потоков за весь период эксплуатации проекта, к величине инвестиций в проект. Поскольку эффективность любых инвестиций определяется на основе сопоставления эффекта (дохода) и затрат, этот показатель в методическом плане выступает как коэффициент эффективности вложений, исчисленный с учетом различия ценности денежных потоков во времени. В случае разновременности осуществления вложений прием дисконтирования используется не только при исчислении денежных потоков, но и для определения текущей стоимости затрат. Такой вариант показателя в западной практике называют коэффициентом «доход — издержки» [«benefit — cost — ratio» (BCR)]:

где Ij - инвестирование финансовых ресурсов в течение m лет. Индекс доходности тесно связан с показателем чистого приведенного дохода: если значение последнего (NPV) положительно, то индекс доходности (PI) выше единицы и наоборот. Очевидно, что если: PI > 1,то проект следует принять; PI < 1,то проект следует отвергнуть; PI = 1, то проект ни прибыльный, ни убыточный. Пример: Необходимо определить индекс доходности по инвестиционному проекту при следующих данных: — общий проектный цикл составляет 5 лет; — общий объем инвестиционных затрат по проекту составляет 170 тыс. усл. ден. ед. Сумма инвестиционных затрат распределяется по периодам проектного цикла следующим образом: первый год — 100 тыс. усл. ден. ед., второй год — 70 тыс. усл. ден. ед.; — расчетная сумма чистого денежного потока по проекту составляет 235 тыс. усл. ден. ед. Этот поток формируется начиная с третьего года проектного цикла следующим образом: третий год — 65 тыс. усл. ден. ед., четвертый год — 80 тыс. усл. ден. ед., пятый год — 90 тыс. усл. ден. ед.; — дисконтная ставка по проекту определена в размере 10% в год. Расчет настоящей стоимости исходных показателей, лежащих в основе определения индекса (коэффициента) доходности по инвестиционному проекту, приведен в таблице.

С учетом рассчитанной настоящей стоимости общей суммы инвестиционных затрат и чистого денежного потока определим показатель индекса (коэффициента) доходности по инвестиционному проекту. PI = 175,3 / 163,6 = 1,07 Результаты подсчета показывают, что при реализации рассматриваемого инвестиционного проекта сумма возвратного чистого денежного потока на 7% превышает объем инвестиционных затрат. Среди экономических показателей инвестиционного проекта показатель доходности в большей степени отражает эффективность инвестиционного проекта. Одним из наиболее распространенных показателей оценки эффективности инвестиций является срок окупаемости. В большинстве случаев под ним понимают период, в течение которого инвестиционные вложения покрываются за счет суммарных результатов их осуществления, или, иначе, минимальный временной интервал, за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Поскольку результаты и затраты, связанные с инвестированием, можно вычислить на основе метода дисконтирования или без дисконтирования (простейший вариант), могут быть получены различные значения срока окупаемости. Простейший метод обладает таким существенным недостатком, как отсутствие учета различия ценности денег во времени, поэтому его используют при наличии определенных допущений. Более предпочтительным является второй метод расчета на основе дисконтирования, хотя и он не лишен недостатков, поскольку не учитывает порядок возникновения потоков денежных средств в течение периода окупаемости и те денежные потоки, которые формируются после периода окупаемости вложений. Метод расчета срока окупаемости (pay-back period — РР ) заключается в определении периода РР, необходимого для возмещения суммы первоначальных инвестиций Ij.

|