ПРОЦЕДУРА РЕСТРУКТУРИЗАЦИИ

Первым этапом реструктуризации является фиксация суммы задолженности банка перед кредиторами. Пусть зафиксированная сумма задолженности равна D, тогда: D = PAS + FI – C, где: PAS ― это (Proceeds of Assets' Sale) выручка от погашения активов банка. FI ― это (Future Income) будущий доход (прибыль) банка, полученная в процессе его деятельности. C ―;это расходы, связанные с обеспечением деятельности банка, в том числе связанные с получением доходов. Другими словами, все денежные потоки, поступающие в банк, идут на удовлетворение требований кредиторов в соответствии с графиком мирового соглашения за исключением той их части, которая используется на покрытие издержек, связанных с осуществлением банковской деятельности. В процессе банкротства кредиторы банка имеют возможность получить гораздо меньшую сумму, чем при его реструктуризации. Максимальным значением суммы, возмещаемой кредиторам при банкротстве, является рыночная стоимость активов банка за минусом расходов конкурсного управляющего. При реструктуризации кредиторы банка имеют шанс возместить вложенные в банк суммы в большем объеме, чем при банкротстве. При этом собственники проблемной кредитной организации фактически выплачивают кредиторам своеобразную премию за отказ последних инициировать банкротство. Размер этой премии определяется как разница между суммой, реально возмещаемой кредиторам банка в процессе реструктуризации, и суммой, которую бы кредиторы получили, если бы вместо реструктуризации проводилось банкротство. Таким образом, оценка активов и обязательств коммерческого банка для целей реструктуризации сводится к двум базовым процедурам:

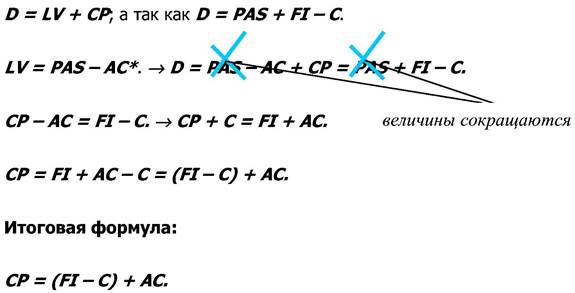

Значит,

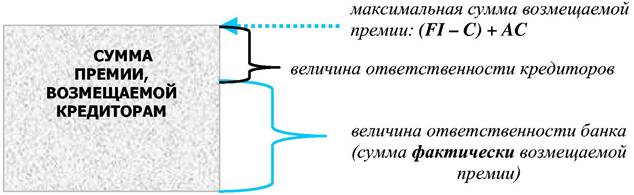

--------------------------- * AC – arbitrage costs – издержки арбитражного управляющего. Как видно, размер премии кредиторам равен будущим доходам реструктурируемого банка за минусом расходов, связанных с извлечением этих доходов, плюс сумма расходов арбитражного управляющего, связанных с проведением банкротства. Данная формула ставит несколько дополнительных вопросов, которые подлежат решению в процессе подписания мирового соглашения с кредиторами. Во-первых, одним из принципов функционирования рыночной фирмы является принцип постоянства действия, то есть созданная фирма планирует осуществлять свою деятельность без ограничения срока. Отсюда вопрос – должны ли доходы реструктурируемого банка направляться в пользу кредиторов в течение всего оставшегося срока работы кредитного института, либо существует определенный потолок, по достижении которого платежи в пользу кредиторов прекращаются? Очевидно, что таким потолком является сумма долга кредиторам плюс наращенная сумма (проценты, санкции и прочее – согласно условиям, на которых банк привлекал просроченные пассивы). Однако надо учесть, что на практике потолочное значение фиксируется отнюдь не всегда, что связано с чрезвычайно высоким бременем задолженности проблемных банков перед кредиторами. Такая задолженность в современных российских условиях не может быть погашена даже в течение десяти, а то и более лет. Коммерческий банк, который всю свою прибыль вынужден направлять на покрытие долгов перед кредиторами, не оставляя ничего на развитие собственного банковского бизнеса, обречен на неудачу в конкурентной борьбе. Последнее особенно верно в условиях кризиса, когда доходные сферы банковской деятельности существенно ограничены. Кризисная ситуация августа 1998-го года в России, ставшая причиной неплатежеспособности большинства российских банков, относится к так называемым системным кризисам, основную долю ответственности за которые, как правило, несет государство. Этот кризис был внешним как по отношению к банкам, так и по отношению к их кредиторам. В связи с этим справедливо соответствующее разделение ответственности. Так как разделение ответственности с государством де-факто в России не возможно, то ответственность распределяется между банком и кредиторами согласно следующей схеме:

Кто будет тем судьей, что рассудит кредиторов и должника и решит в каких долях на них ложится ответственность за последствия кризисной ситуации? В данном случае, что очевидно, кредиторы и банк-должник имеют противоположные интересы: для первых важно вернуть как можно больше, для последнего – заплатить как можно меньше. Единственным правильным выходом из сложившегося положения является следование принципам рынка:

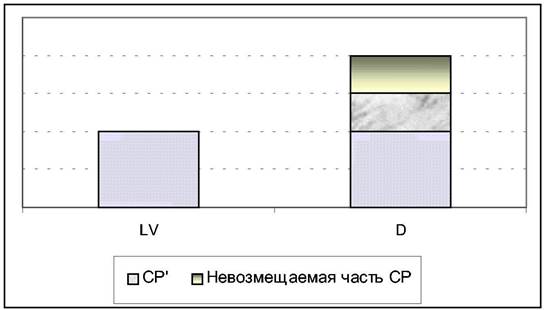

По сути своей, определение доли ответственности – это определение цены "наоборот" – той величины, которой вы способны пожертвовать. На рынке сталкиваются противоположные интересы – интересы кредитора и должника, причем точки зрения, как первого, так и второго по-своему экономически обоснованы. Таким образом, вполне нормально действие рыночного механизма, когда в результате переговоров (т.е. "торговли") определяется конечная сумма долга. Цифровым воплощением действия рыночного механизма при определении доли ответственности каждой из сторон является следующая формула: Итоговая CP = CP × (LV/D) То есть итоговая величина CP, возмещаемая кредиторам, равна "потолочному" значению CP, умноженному на отношение LV к D. Таким образом, размер возмещаемой кредиторам премии прямо пропорционален доле ликвидационной стоимости банка в общем объеме задолженности банка кредиторам. По своей сути, что выражает отношение ликвидационной стоимости банка к общему объему задолженности? Это та объективная пропорция, в которой бы при ликвидации банка кредиторы получали свои деньги. Возьмем LV = 100 млн. руб., а D = 1 млрд. руб. ® тогда на каждый рубль задолженности кредитор получит 10 копеек. Соответственно, пропорция рана 0,1 или 10%. Допустим, итоговая величина, возмещаемая кредиторам, равна D', тогда:

D' = LV + CP', где CP' – это фактическая величина премии кредиторам. В виде рисунка это можно изобразить следующим образом:

|