Глава 9. Управление долгом в краткосрочном периоде

Гибкое финансирование текущей деятельности означает изменение его объемов в соответствии с изменяющимися потребностями организации в оборотном капитале. Гибкость текущего финансирования обеспечивается за счет следующих факторов: • использование форм кредита и механизмов кредитования, позволяющих оперативно изменять его объемы в зависимости от изменения потребности фирмы; • применение механизмов превращения долга в работающий капитал. Наибольшей гибкостью, эластичностью и оперативностью перераспределения ресурсов обладает коммерческий кредит. Объемы коммерческого кредитования прямо связаны с объемами взаимных поставок и автоматически изменяются вместе с ними. Такая форма банковского кредитования, как овердрафт, несомненно, обладает такими же достоинствами. Приблизить объемы и сроки кредитования оборотных средств к реальным потребностям предприятия возможно путем тщательной разработки технико-экономического обоснования краткосрочного кредита при составлении графиков выдачи кредита. Не менее важное свойство кредита — его способность к видоизменению, трансформации, превращению одних его форм в другие, неразрывно связанная с развитием вторичного кредитного рынка, предметом сделок на котором являются уже существующие или будущие требования, уступаемые финансовому агенту как в процессе купли-продажи требований, так и путем приема этих обязательств в обеспечение кредита. Именно на вторичном кредитном рынке можно превратить долг в работающий капитал. Проблема трансформации дебиторской задолженности в «живые деньги» очень актуальна. Следует заметить, что позиция «дебиторская задолженность» двойственна: с одной стороны, в современной системе финансового учета и отчетности она рассматривается как полноценный элемент оборотных активов и равноправный компонент выручки от продаж организации (способ определения выручки «по отгрузке»), с другой — на практике дебиторская задолженность — это далеко не «живые деньги» и не материальные активы, которые можно непосредственно использовать в производственной или коммерческой деятельности. Стихийная торговля дебиторско-кредиторской задолженностью и долговыми обязательствами, которая осуществляется в России, должна быть заменена организованным рынком долга по примеру развитых стран. В 1999 г. был разработан проект «Создание внутреннего рынка долговых обязательств в России», в соответствии с которым функционирует виртуальная торговая площадка на Информационно-торговом портале «Российский рынок долговых обязательств»1. На организованный рынок долговых обязательств поступают арестованные и добровольно переданные долговые обязательства предприятий, в т.ч. недоимщиков. Дебиторская и кредиторская задолженности продаются на комиссионных началах в ходе торгов. В ходе реализации дебиторской задолженности должника заключается двусторонняя сделка по уступке принадлежащих должнику прав требования (дебиторской задолженности) к дебитору. Продажа дебиторской задолженности должников оформляется протоколом о результатах торгов, имеющим силу договора, или договором о передаче дебиторской задолженности, заключаемым между продавцом и покупателем дебиторской задолженности должника. Торговый портал «Российский рынок долговых обязательств»[70] оказывает услуги по продаже дебиторской задолженности и покупке кредиторской задолженности, ценных бумаг (акций, векселей и других) и иного имущества юридических лиц, а также ряд дополнительных услуг, включая поиск предложений, наиболее интересных клиенту, юридические, консультационные, оценочные услуги. Важными механизмами трансформации с точки зрения обеспечения текущих потребностей предприятий в оборотном капитале являются факторинг и учет векселей, при которых обязательства, возникающие в процессе коммерческого кредитования, трансформируются в банковский кредит, позволяя заемщику превратить долг в производительный оборотный капитал. Статья 824 ГК РФ предусматривает возможность финансирования под уступку денежного требования. По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование. В качестве финансовых агентов выступают банки и иные кредитные организации, а также другие коммерческие организации, имеющие разрешение (лицензию) на осуществление деятельности такого вида. Предметом уступки, под которую предоставляется финансирование, может быть: – денежное требование, срок платежа по которому уже наступил (существующее требование); – право на получение денежных средств, которое возникнет в будущем (будущее требование). Денежное требование к должнику может быть уступлено клиентом финансовому агенту следующими способами: – путем покупки требования финансовым агентом; – путем передачи требования в залог в качестве обеспечения кредита (займа). При этом существуют достаточно разнообразные механизмы уступки права требования (табл. 9.1). Таблица 9.1 Способы и механизмы уступки права требования

В зависимости от способа уступки требования существует раз личный порядок расчетов между финансовым агентом и его клиентом. Так, если по условиям договора финансирования под уступку денежного требования финансирование клиента осуществляется путем покупки у него этого требования финансовым агентом, последний приобретает право на все суммы, которые он получит от должника во исполнение требования, а клиент не несет ответственности перед финансовым агентом за то, что полученные им суммы оказались меньше цены, за которую агент приобрел требование. Если же уступка денежного требования финансовому агенту осуществлена в целях обеспечения исполнения ему обязательства клиента и договором финансирования под уступку требования, не предусмотрено иное, финансовый агент обязан представить отчет клиенту и передать ему сумму, превышающую сумму долга клиента, обеспеченную уступкой требования. Причем, если денежные средства, полученные финансовым агентом от должника, оказались меньше суммы долга клиента финансовому агенту, обеспеченной уступкой требования, клиент остается ответственным перед финансовым агентом за остаток долга. Факторинг является кредитной сделкой, поскольку в его основе лежит авансирование денежных средств поставщику под уступку дебиторской задолженности. Цена факторинга — факторинговая комиссия — состоит из следующих компонентов: • фиксированный сбор за обработку документов; • фиксированный процент от оборота поставщика; • стоимость кредитных ресурсов, необходимых для финансирования поставщика. В большинстве факторинговых компаний мира факторинговая комиссия устанавливается в зависимости от количества покупателей, оборота, частоты поставок, особенностей товарного рынка и находится в пределах от 0,5% до 5% от оборота. Согласно действующему российскому налоговому законодательству комиссия за факторинговое обслуживание уменьшает налогооблагаемую базу налога на прибыль организаций[71]. Факторинг исторически развивался как альтернатива коммерческому кредиту в вексельной форме. В России факторинг пока еще не получил должного развития вследствие недостаточно развитой нормативно-правовой базы. Согласно конвенции УНИДРУА[72], посредник (цессионарий) должен взять на себя не менее двух следующих обязанностей: • финансирование поставщика, в частности заем или долгосрочный платеж; • ведение счетов по обязательственным требованиям; • предъявление к оплате дебиторских задолженностей; • защита от неплатежеспособности дебиторов. Для проведения факторинговых операций коммерческие банки, тщательно отбирают клиентов не только по их финансовому состоянию, но и в разрезе состояния отрасли поставщика и отрасли дебитора, а также по типам и видам контрактов, которые предъявляются поставщиками в подтверждение обоснованности денежного требования. Наиболее приемлемы для факторинговых операций регулярно повторяющиеся краткосрочные контракты поставщиков и потребителей. Они позволяют адаптироваться по ходу дела, при этом низка вероятность мошенничества. Важна также устойчивость спроса на товары поставщика. Таблица 9.2 Комплекс услуг, предоставляемых организациям-поставщикам в рамках факторинга в обмен на уступку дебиторской задолженности[73]

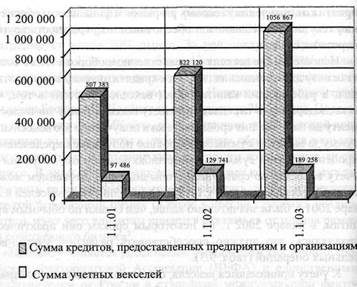

На факторинговое обслуживание, как правило, не принимаются[74] • предприятия с большим числом должников и небольшими суммами задолженности; • поставщики нестандартной и узкоспециализированной продукции; • предприятия, реализующие свою продукцию на условиях послепродажного обслуживания или по бартеру; • строительные и другие фирмы, работающие с субподрядчиками; • предприятия, реализующие свою продукцию по долгосрочным контрактам и выставляющие свои счета поэтапно или получающие авансовые платежи. Переуступке также не подлежат долговые обязательства предприятий, объявленных неплатежеспособными, физических лиц, а также филиалов или отделений предприятий. Крупнейшим оператором на рынке факторинговых услуг в России является финансовая корпорация «НИКойл», которая контролирует около 70% рынка. За ней следуют «Пробизнесбанк» — около 17% рынка и банк «Цетрокредит» — 3%[75]. Наличие на рынке факторинга весьма ограниченного количества операторов характерно для многих стран. Например, факторинговой компании Factors AG Швейцарии принадлежит 95% рынка. По мнению специалистов «НИКойл», одна из причин такой высокой концентрации то, что клиенты в первую очередь обращаются в компании, для которых факторинг является одним из ключевых видов бизнеса. В иных случаях банк или финансовая компания могут затормозить развитие факторинга или передать денежные ресурсы в другой финансовый бизнес (а такое в России случалось неоднократно), из-за чего клиентам придется отказаться от планов развития собственного бизнеса[76]. «НИКойл» является российским учредителем Восточно-Европейской Факторинговой Ассоциации (ВЕФА) и единственным представителем от России в старейшей международной факторинговой ассоциации International Factors Group (IFG). Предпосылкой создания ВЕФА стало стремительное развитие факторинга в регионе и соответственно заметное повышение интереса деловых кругов в области производства и торговли к этому современному и перспективному комплексу финансовых услуг для реального сектора экономики. В то время как на Западе ассоциации подобного типа существуют и активно содействуют развитию отношений между своими членами уже десятилетиями, у стран Восточной Европы и СНГ появился первый опыт интеграции факторинговых компаний[77]. Развитию факторинговых операций в РФ мешает недостаточное развитие правовой базы, хотя потребность в подобных операциях достаточно значительна. В сущности, факторинг призван придти на смену широко применявшемуся в СССР кредиту под расчетные документы в пути, который надежно защищал предприятия от появления кассовых разрывов в финансовом обеспечении текущей деятельности и обеспечивал непрерывность кругооборота их средств. Использование векселя в хозяйственном обороте также создает основу для повышения гибкости кредита, позволяет превратить долг в работающий капитал. Учет векселей[78] состоит в том, что векселедержатель передает (продает) векселя банку по индоссаменту до наступления срока платежа и получает за это вексельную сумму за вычетом суммы за досрочное получение определенного процента от этой суммы. О масштабах банковских операций по учету векселей по сравнению с обычным кредитованием можно судить на основании рис. 9.1 и 9.2. Ставки по учету векселей в январе 2001 г. были значительно выше, чем ставки по обычным кредитам, в январе 2002 г. по некоторым срокам они практически сравнялись, что должно способствовать развитию учетно-вексельных операций (табл. 9.3). К учету принимаются векселя, основанные только на товарных и коммерческих сделках. Векселя бронзовые, дружеские, встречные к учету не принимаются. Кредиты по учету векселей могут быть предъявительскими и векселедательскими. Предприятия, получающие большое количество покупательских векселей, используют предъявительские кредиты. Векселедательский кредит предоставляется клиентам, которые выдают под этот кредит векселя на оплату товарно-материальных ценностей, работ и услуг, оказываемых поставщиками и подрядчиками. Последние представляют такие векселя в свой банк, который пересылает их для учета в банк векселедателя за счет открытого ему кредита. При определении возможности открытия кредита банк рассматривает прежде всего степень устойчивости хозяйственно-финансового положения клиента, а также изучает его кредитоспособность. Предприятия, допустившие векселя до протеста, как правило, не кредитуются.

Рис. 9.1. Соотношение объемов кредитов, предоставленных предприятиям и организациям, и сумм учтенных векселей в руб.[79]

Рис. 9.2. Соотношение объемов кредитов, предоставленных предприятиям и организациям, и сумм учтенных векселей в иностранной валюте[80]

Предприятию рассчитывается лимит вексельного кредитования. Если позднее окажется, что размер разрешенного кредита не соответствует потребности клиента и его кредитоспособности, ему может быть открыт дополнительный кредит в том же порядке, что и первоначальный. При ухудшении хозяйственно-финансового положения клиента банк может пересмотреть размеры действующего кредита, уменьшив его, или даже совсем закрыть. Векселя принимаются к учету только в размере свободного остатка кредита. Для определения этого остатка ведется специальный внесистемный учет: «облиго клиента» (от латинского слова «obligo» — должен, обязан). Облиго служит для справок о том, не превышает ли сумма векселей, предъявленных клиентом или учтенных по его вексельному кредиту другими предъявителями, размера открытого ему кредита и каков свободный остаток кредита. Производится расчет суммы, подлежащей удержанию в пользу банка в качестве дисконта за учет. Процентная ставка по учету векселей устанавливается самим банком. Операции по дисконтированию векселей могут производиться в виде не только продажи векселя банку, но и в форме предоставления банковской ссуды под вексельное обеспечение (залог векселей). К принимаемым в обеспечение векселям предъявляются те же требования, что и к учитываемым. Таблица 9.3 Средневзвешенные процентные ставки по краткосрочным кредитам в рублях, предоставленным предприятиям и организациям, и учтенным векселям (% годовых)[81]

Ссуды оформляются без установления срока или до наступления срока погашения векселей, принимаемых в обеспечение. Векселя принимаются в обеспечение специального ссудного счета не на их полную стоимость: обычно 60-90% их суммы в зависимости от размера, установленного конкретным банком, а также в зависимости от кредитоспособности клиента и качества представленных им векселей. Погашение кредита по специальному счету под векселя производится обычно самим кредитующимся предприятием, после чего ему возвращаются из обеспечения векселя на сумму, соответствующую сумме, внесенной в погашение долга. Если от самого клиента средства не поступают, на погашение задолженности по специальному счету обращаются суммы, поступающие в оплату векселей. По специальному ссудному счету заемщик платит проценты в порядке, установленном за пользование ссудами банков. Специальный ссудный счет является счетом до востребования (on call), т.к. бессрочность ссуды предоставляет банку право в любой момент потребовать полного или частичного погашения, а также предоставления дополнительного обеспечения по ссуде. Векселя предоставляются в обеспечение в таком же порядке, что и при учете, но расчетов по ним не производится. При использовании кредита банк следит за размером его свободного остатка. Перед проведением тех или иных платежных операций за счет ссуды по специальному ссудному счету банк проверяет расчет имеющегося свободного остатка кредита. Погашение ссуды может осуществляться путем перечисления средств по распоряжению клиента с его расчетного счета или путем зачета платежей, поступающих по векселям, находящимся в обеспечение кредита, от векселедателей. Разновидностью операций по учету векселей является форфейтинг, осуществляемый в форме учета векселей предприятий-экспортеров. Он предполагает покупку серии долговых обязательств, обычно переводных векселей, простых векселей либо иных взаимно согласованных инструментов на безоборотной основе. (Это означает, что долговые обязательства не будут вновь обращены к экспортеру в случае, если импортер не рассчитается с форфейтером за поставку.) Форфейтер взимает процент (обычно в форме дисконта) на согласованном на весь период предоставления кредита уровне, покрываемом долговыми обязательствами. Долговые инструменты выписываются экспортером (продавцом), принимаются импортером (покупателем) и авалируются либо безусловно гарантируются банком импортера. В обмен на платеж форфейтеру переходит право получения долгов с импортера. Форфейтер на практике либо держит у себя данные обязательства на весь срок их действия (как инвестиции), либо продает их иному форфейтеру, опять же на безоборотной основе. Держатель обязательств впоследствии представляет их для оплаты банку плательщика, когда заканчивается срок их действия[82]. Отношения между форфейтером (банком) и должником определяются нормами вексельного права. В основе форфейтинговых сделок могут лежать также счета дебиторов и рассрочки платежей по аккредитивной форме расчетов. Форфейтинг может существенно способствовать развитию экспорта отечественной готовой продукции в развивающиеся страны, которые готовы ее покупать, но не готовы к ее немедленной оплате и тем более к предоплате. Факторинг, учет векселей и форфейтинг очень близки по существу — это формы трансформации коммерческого кредита в банковский. Их общее отличие от обыкновенного банковского кредита — большая гибкость, тесная связь с коммерческим кредитованием и движением оборотного капитала клиента. Кроме того, наряду с финансированием заемщик получает ряд дополнительных услуг и снижает риски. Участником вторичного кредитного рынка является также и Центральный банк — коммерческий банк может переучесть у него векселя российских организаций-экспортеров[83] (переучет векселей в Центральном банке точнее определяется как третичный кредитный рынок). Переучету подлежат простые векселя, выданные экспортером на имя учетного банка. Векселедатель должен быть включен в список, утвержденный Банком России, при этом срок платежа по векселю не должен превышать более чем на один месяц срока последнего платежа по экспортному контракту. Для проведения операций по переучету банк России устанавливает лимит переучета на учетный банк — предельная сумма, которая может быть перечислена учетному банку при покупке у него векселей. Этот лимит восстанавливается при реализации (погашении) Банком России векселей, учтенных у данного банка. Устанавливается также лимит на экспортный контракт — доля (процент) от суммы (цены) экспортного контракта в иностранной валюте, в пределах которой ЦБ осуществляет переучет векселей организации-экспортера. Пересчет суммы экспортного контракта в рубли осуществляется по действующему официальному валютному курсу на дату составления векселя. В 2001 г. Банк России реализовал в Санкт-Петербурге эксперимент по предоставлению банкам кредитов, обеспеченных залогом векселей и правами требований по кредитным договорам, а также поручительствами. По решению Совета директоров Банка России в 2002 г. эксперимент будет распространен по мере технической готовности на банки других регионов[84]. Таким образом, наряду с первичным кредитным рынком в России функционирует вторичный кредитный рынок, предметом сделок на котором являются уже существующие долговые обязательства. На вторичном кредитном рынке долги продаются и покупаются, принимаются в обеспечение новых кредитов и займов, что обеспечивает целостность и гибкость системы краткосрочного кредитования, а также тесное взаимодействие сфер коммерческого и банковского кредитования. Экономическая стабильность и устойчивое финансовое положение предприятий способствуют нормальному функционированию системы коммерческого кредита, а потребность в краткосрочных заимствованиях у банков и бюджета снижается. Это обстоятельство необходимо принимать во внимание банкам как профессиональным кредиторам, т.к. при снижении потребности в банковском краткосрочном кредитовании и росте объемов коммерческого кредита особенно актуальной становится работа в области обслуживания дебиторской задолженности клиентов. Превращение долга в производительный капитал, трансформация дебиторской задолженности, становится главной задачей предприятий, в решении которой ключевую роль играют финансовые посредники. Банки должны учитывать реальные потребности предприятий и активно развивать услуги на вторичном кредитном рынке — учет векселей, факторинг, форфейтинг. Следует помнить, что необходимым условием обеспечения гибкого финансирования текущей деятельности организации является качественное управление дебиторской и кредиторской задолженностями. Управление кредиторской задолженностью предполагает прежде всего ее разумное растягивание в рамках принятых обязательств по срокам ее погашения. При этом параллельно должно контролироваться погашение дебиторской задолженности, причем необходимо сопоставлять условия получения и предоставления коммерческого кредита. На российском рынке программного обеспечения предлагаются программы, позволяющие тонко управлять задолженностью и оперативно контролировать ликвидность предприятия. Так, корпорация «Парус» предлагает программы, позволяющие тонко управлять задолженностью в рамках системы управления финансами. Это происходит в следующей последовательности[85]. На основе плана продаж и плана закупок определяются суммарные показатели — объемы возникновения дебиторской и кредиторской задолженности, детализированные по статьям доходов и расходов. Эти показатели используются в качестве контрольных цифр (лимитов возникновения задолженности) на шаге детализации планирования уже в разрезе договоров. С помощью функции «Планирование обязательств» можно подогнать объемы отгрузок или поставок под определенные лимиты. Следующий этап — предварительное планирование погашения задолженности по договорам, как возникающим в плановом периоде, так и не погашенным ранее. Задолженность разделяется на просроченную, текущую и будущую. Предварительные суммы погашения сводятся по статьям поступлений и платежей и служат основой для формирования бюджета движения денежных средств; предприятия. После балансировки в нем объемов поступлений и платежей в разрезе платежных средств и достижения ликвидности уточненные суммы погашения по статьям возвращаются распорядителям в виде лимитов погашения. С помощью функции «Планирование обязательств» планы погашения задолженности по договорам приводятся в соответствие с лимитами. С началом планового периода проводится сопоставление фактического возникновения и погашения обязательств с лимитами, оценка ожидаемых на конец периода показателей и принятие мер по их выполнению. По завершении очередного периода формируется отчет об исполнении плана движения задолженности с сопоставлением плановых и фактических показателей и расчетом отклонений. Применение такой системы позволяет в любой момент располагать полной информацией о текущем и ожидаемом состоянии задолженности (как в виде сводных показателей, так и с детализацией до контрагента, договора и его куратора), а также переходить от принятия оперативных решений («платить — не платить», «отгружать — не отгружать») к контролю за соответствием планам и более тонкому управлению задолженностью. Управление долгом предполагает также реструктуризацию задолженности, т.е. ее видоизменение, в случае необходимости. Реструктуризация, т.е. видоизменение задолженности, применяется как кредиторами, так и должниками. При этом кредиторы преследуют следующие цели: • досрочное высвобождение средств из оборота и ускорение их оборота; • упрощение баланса за счет освобождения от дебиторской задолженности; • снижение рисков. Получение дополнительной прибыли за счет ускорения оборота капитала компенсирует затраты кредиторов на реструктуризацию задолженности. Должники также могут быть заинтересованы в реструктуризации своих обязательств в случае финансовых затруднений, связанных с их погашением. Их цель — снизить затраты на привлечение средств, т.е. цену заемного капитала. Например, предприятию, имеющему большую задолженность по платежам в бюджет, может быть выгоднее взять банковский кредит на ее погашение, чем выплачивать пени за просрочку платежей по 1/300 ставки рефинансирования в день. ГК создает юридическую основу реструктуризации задолженности кредиторами и заемщиками. Возможности должников в части управления кредиторской задолженностью не слишком широки. Так, должник может, например, перевести долг, по займу или кредиту с согласия кредитора на третье лицо, готовое взять на себя такие обязательства. В этом случае кредитор обязан принять исполнение, предложенное за должника третьим лицом. Третье лицо, подвергающееся опасности утратить свое право на имущество должника (право аренды, залога или др.) вследствие обращения кредитором взыскания на это имущество, может за свой счет удовлетворить требование кредитора без согласия должника. В этом случае к третьему лицу переходят права кредитора по обязательству. Возможен перевод должником долга путем выписки переводного векселя, который конечно же должен быть акцептован плательщиком (новым должником). Выбор форм реструктуризации задолженности кредиторами, напротив, достаточно велик. Право требования, принадлежащее кредитору на основании обязательства, может быть передано им другому лицу по сделке или перейти к другому лицу на основании закона. Причем для перехода к другому лицу прав кредитора не требуется согласия должника, если иное не предусмотрено законом или договором. Право первоначального кредитора переходит к новому кредитору в том объеме и на тех условиях, которые существовали к моменту перехода права. В частности, к новому кредитору переходят права, обеспечивающие исполнение обязательства, а также другие, связанные с требованием права, в т.ч. право на неуплаченные проценты. Первоначальный кредитор, уступивший требование, отвечает перед новым кредитором за недействительность переданного ему требования. Таблица 9.4 Способы погашения задолженности, применяемые банками[86]

Возможна также новация, т.е. замена первоначального обязательства, существовавшего между сторонами, другим обязательством между теми же лицами, предусматривающим иной предмет или способ исполнения. В случае новации состав участников кредитных отношений не меняется. Например, задолженность по кредитному договору или договору займа может быть заменена вексельным обязательством. При оплате товаров (работ, услуг) векселем прекращается обязательство по договору купли-продажи и возникает обязательство по векселю перед тем же кредитором. Возможно также изменение условий кредитной сделки без изменения ее юридической формы, т.е. переоформление договора на новых условиях. При реструктуризации долга состав участников кредитных отношений может меняться. ГК предусматривает возможность перемены лиц в обязательстве путем перехода прав кредитора к другому лицу (уступка права требования) или цессии. В коммерческих банках применяются разнообразные схемы. погашения проблемной и просроченной задолженности с привлечением третьих лиц (табл. 9.4). Как видно из приведенной таблицы, третьими лицами в схеме погашения проблемной или просроченной задолженности могут быть: • другой должник данного банка; • лицо, деятельность которого контролируется банком; • кредитоспособное лицо, получающее в свою очередь кредит в данном банке. Таким образом, в распоряжении финансового менеджера имеются весьма разнообразные способы управления долгом, реструктуризации и погашения задолженности, выбор которых зависит от конкретной ситуации. Контрольные вопросы к главе 9 1. Какие приемы финансового менеджмента позволяют обеспечить гибкость текущего финансирования организации? 2. Каким образом можно превратить дебиторскую задолженность в работающий капитал? 3. Каковы способы и механизмы уступки права требования, предусмотренные российским законодательством? 4. Каковы обязанности посредника при осуществлении факторинга? 5. Какие виды услуг оказывают финансовые посредники в рамках факторинга? 6. Какие предприятия могут в первую очередь рассчитывать на получение факторинговых услуг? 7. В чем состоят сущность и экономическая целесообразность учета векселей? 8. Каков механизм: а) предъявительского учетно-вексельного кредита; б) векселедательского учетно-вексельного кредита? 9. Какие цели при реструктуризации задолженности преследуют должники и кредиторы? 10. Какие формы реструктуризации задолженности предусмотрены российским законодательством? 11. Какие схемы погашения задолженности применяются в российских банках?

|