Инвестиционные характеристики финансовых активов. Понятия и расчеты фактической и ожидаемой доходности финансовых инвестиций.

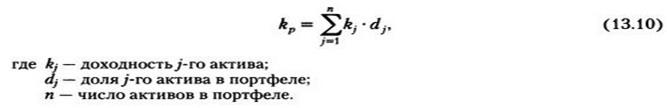

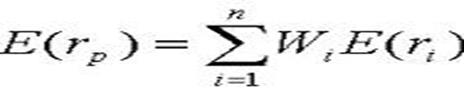

Как объект инвестирования финансовые активы имеют ряд особенностей: во-первых, инвестиции в ценные бумаги всегда рисковы; во-вто- рых, ценные бумаги могут существенно различаться по направленности и динамике своих базовых характеристик; в-третьих, риск и доходность связаны прямой зависимостью, поэтому при обосновании финансовых операций они должны одновременно приниматься во внимание. Любая ценная бумага на рынке капитальных финансовых активов, рассматриваемая изолированно в динамике, может быть охарактеризована с позиции ожидаемых значений доходности и риска. Кроме того, в принципе, по уровню упомянутых характеристик ценные бумаги поддаются ранжированию. Поэтому если ориентироваться на работу лишь с одним активом, можно идентифицировать две крайние линии поведения: либо достижение максимально возможной доходности, либо обеспечение минимально допустимого риска. Здесь сложности в выборе не возникает, поскольку риск и доходность взаимосвязаны. При оценке портфеля и целесообразности операций с входящими в него активами необходимо оперировать с показателями доходности и риска портфеля в целом. Оценивая возможность той или иной операции, связанной с изменением структуры портфеля и его объемных характеристик, чаще всего рассуждают с точки зрения ожидаемой доходности портфеля и соответствующего ей риска. Очевидно, что доходность портфеля представляет собой линейную функцию показателей доходности входящих в него активов и может быть рассчитана по формуле средней арифметической взвешенной. В данном случае речь может идти как об ожидаемой, так и о фактической доходности:

Билет 19. Понятие и виды риска финансовых вложений. Измерение риска финансовых инвестиций: стандартное отклонение и дисперсия доходности активов. Любое будущее событие или явление обладает неопределенностью, степень которой можно оценить при помощи такой категории, как риск. Под риском в широком смысле этого слова понимается возможность получения неожиданного или непредвиденного результата. По возможности отклонения конечного результата от запланированного выделяют 2 вида риска: 1. Риск потерь(чистый риск) – предполагает возможность получения в будущем не больше ожидаемого значения, т.е. либо столько, сколько запланировано, либо меньше. При этом возможности получения больше ожидаемого не существует в принципе. (вложение на банк. Депозит) 2. Риск изменчивости(спекулятивный риск) – предполагает возможность получения в будущем как больше ожидаемого значения, так и меньше. Как уже было сказано ранее, в соответствии с нормальным законом распределения, наибольшей вероятностью обладает тот исход, при котором случайная величина принимает свое среднее значение. В соответствии с тем же нормальным законом распределения, в качестве меры риска выступает показатель стандартного отклонения. При определении инвестиционных характеристик финансовых вложений используется стандартное отклонение доходности σ. Стандартное отклонение, как мера риска, позволяет сформировать интервал разброса около среднего ожидаемого значения, который скорее всего (а именно с вероятностью = 0,68), попадет в фактическое значение исследуемой величины. Для определения стандартного отклонения необходимо знать дисперсию исследуемой величины. Дисперсия представляет собой среднее значение квадрата отклонений фактических значений исследуемой величины от ожидаемого (среднего) значения.

В соответствии непосредственно из самого нормального закона распределения вытекает использование средневзвешенного подхода при определении показателя дисперсии. Однако на практике обычно ограничиваются применением среднеарифметических величин:

Единицей измерения дисперсии доходности являются % в квадрате. Стандартное отклонение доходности, как мера риска финансовых вложения, определяется как:

Дисперсия. Позволяет определить меру разброса (отклонения) фактического значения признака от его среднего значения. Она показывает степень колеблемости дохода от инвестиционной деятельности по отношению к его средней величине. Среднеквадратическое (стандартное) отклонение. Является одним из наиболее распространенных при оценке уровня индивидуального инвестиционного риска и, по аналогии с дисперсией, определяет степень колеблемости дохода от инвестиционной деятельности по отношению к его средней величине. Чем выше стандартное отклонение, тем более рисковым является рассматриваемый инвестиционный проект.

20 Понятие и виды инвестиционного портфеля. Его инв.характеристики: ожидаемая доходность и риск. Инвестиционный портфель представляет собой целенаправленно сформированную совокупность финансовых инструментов, предназначенных для осуществления финансового инвестирования в соответствии с разработанной инвестиционной политикой. Главной целью формирования инвестиционного портфеля является обеспечение реализации основных направлений политики финансового инвестирования путем подбора наиболее доходных и безопасных финансовых инструментов. С учетом главной цели строится система локальных целей формирования инвестиционного портфеля: 1) обеспечение высокого уровня формирования инвестиционного дохода в текущем периоде; 2) обеспечение высоких темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе; 3) обеспечение минимизации уровня инвестиционных рисков, связанных с финансовым инвестированием; 4) обеспечение необходимой ликвидности инвестиционного портфеля; 5) обеспечение максимального эффекта «налогового щита» в процессе финансового инвестирования. Этапы формирования портфеля финансовых инвестиций предприятия: 1. Выбор портфельной стратегии и типа формируемого инвестиционного портфеля; 2. Оценка инвестиционных качеств финансовых инструментов инвестирования по показателям уровня доходности риска и взаимной ковариации. 3. Отбор финансовых инструментов в формируемый инвестиционный портфель с учетом их влияния на параметры уровня доходности и риска портфеля. 4. Оптимизация портфеля, направленная на снижение уровня его риска при заданном уровне ожидаемой доходности. 5. Оценка основных параметров сформированного инвестиционного портфеля.

Агрессивный (спекулятивный) портфель представляет собой инвестиционный портфель, сформированный по критерию максимизации текущего дохода или прироста инвестированного капитала вне зависимости от сопутствующего ему уровня инвестиционного риска. Он позволяет получить максимальную норму инвестиционной прибыли на вложенный капитал, однако этому сопутствуют наивысший уровень инвестиционного риска, при котором инвестируемый капитал может быть потерян полностью или в значительной доле. Умеренный (компромиссный) портфель представляет собой сформированную совокупность финансовых инструментов инвестирования, по которому общий уровень портфельного риска приближен к среднерыночному. Консервативный портфель представляет собой инвестиционный портфель, сформированный по критерию минимизации уровня инвестиционного риска. Формируя инвестиционный портфель, необходимо оценить его риск и доходность. Существует общее правило выбора инвестиционного решения: предпочтения инвестора будут состоять в том, что при выборе инвестиционного портфеля он будет стремиться максимизировать свой ожидаемый доход при данной степени риска либо минимизировать риск при данном уровне дохода. Под ожидаемой доходностью портфеля понимается средневзвешенное значение ожидаемых значений доходности ценных бумаг, входящих в портфель. При этом “вес” каждой ценной бумаги определяется относительным количеством денег, направленных инвестором на покупку этой ценной бумаги. Ожидаемая доходность инвестиционного портфеля равна:

Wi – доля в общих инвестиционных расходах, идущая на приобретение i-ой ценной бумаги (“вес” i-ой ценной бумаги в портфеле); E(ri) – ожидаемая доходность i-ой ценной бумаги; n – число ценных бумаг в портфеле.

Уровень риска портфеля: УРп = УРп – уровень риска инвестиционного портфеля; УСРi – уровень систематического риска отдельных финансовых инструментов в портфеле; Уi – удельный вес отдельных финансовых инструментов в совокупной стоимости инвестиционного портфеля; УНРn – уровень несистематического риска портфеля, достигнутый в процессе его диверсификации.

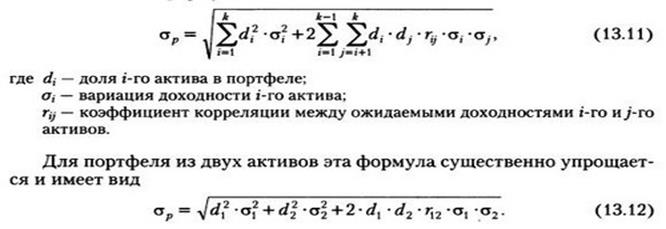

Тема21 Понятие коэффициентов корреляция и ковариация доходности активов. Влияние величины корреляции на риск портфеля Коэффициент корреляции - это статистический показатель зависимости двух случайных величин. Коэффициент корреляции может принимать значения от -1 до +1. При этом, значение -1 будет говорить об отсутствии корреляции между величинами, 0 - о нулевой корреляции, а +1 - о полной корреляции величин. Т.е., че ближе значение коэффициента корреляции к +1, тем сильнее связь мезду двумя случайными величинами. Ковариация — взаимозависимое совместное изменение двух и более признаков экономического процесса. Ковариация служит для измерения степени совместной изменчивости двух ценных бумаг, например акций. Показатель ковариации определяется по формуле: Соvij = ∑ (R доходность i-й акции – R средняя доходность i-й акции) × (R доходность j-й акции – R средняя доходность j-й акции) / n – 1, где n — число периодов, за которые рассчитывалась доходность i-й и j-й акций. Корреляция — это математический термин, обозначающий систематическую и обусловленную связь между двумя рядами данных. На рынке акций принято рассматривать корреляцию (взаимозависимость) разных акций, либо акций и индексов. Считается, что российские акции высоко коррелированы, то есть в определенный момент времени все акции движутся в одном направлении. Коэффициент корреляции изменяется в пределах от –1 до +1. Положительное значение коэффициента говорит о том, что доходности активов изменяются в одном направлении при изменении конъюнктуры, отрицательное — в противоположном. При нулевом значении коэффициента корреляция между доходностями активов отсутствует. Показатель корреляция определяется по формуле: Соr = Соvij / (δi × δj), где Соvij — ковариация доходности i-й и j-й акции; δi — стандартное отклонение доходности i-й акции; δj — стандартное отклонение доходности j-й акции. Дисперсия — это стандартное отклонение в квадрате, рассчитываемое по формуле: δ2 = ∑ (R доходность акции – R средняя доходность акции)2 / n – 1. Таким образом, стандартное отклонение — это квадратный корень из дисперсии. В целом, используя данные корреляции, можно сделать выводы: 1) чем меньше коэффициент корреляции акций в портфеле, тем меньше риск портфеля, поэтому при формировании портфеля следует включить в него акции, имеющие наименьшую корреляцию; 2) если коэффициент корреляции акций в портфеле +1, то риск портфеля усредняется; 3) если коэффициент корреляции акций в портфеле меньше +1, то риск портфеля уменьшается; 4) если коэффициент корреляции акций в портфеле –1, то можно получить портфель без риска. Билет 23. Определение предпочтений инвестора: понятие, смысл и графическая интерпретация его кривых безразличия. Функция ожидаемой полезности инвестора. Толерантность инвестора к риску.

|

– единица измерения - %.

– единица измерения - %.

,

,