Финансовый менеджмент - управленческий комплекс

В практическом использовании финансовый менеджмент связан с управлением разными финансовыми активами, каждый из которых требует использования соответствующих приемов управления и учета специфики соответствующего звена финансового рынка. Поэтому финансовый менеджмент можно рассматривать как сложный управленческий комплекс, который включает в себя: 1) риск-менеджмент; 2) менеджмент кредитных операций; 3) менеджмент операций с ценными бумагами; 4) менеджмент валютных операций; 5) менеджмент операций с драгоценными металлами и драгоценными камнями; 6) менеджмент операций с недвижимостью. Управление финансами осуществляется во времени. Временной признак влияет на цели и направления управления. По временному признаку финансовый менеджмент делится на: - стратегический менеджмент; - оперативно-тактический менеджмент. Стратегический финансовый менеджмент представляет собой управление инвестициями. Он связан с реализацией выбранной стратегической цели. Стратегический финансовый менеджмент предполагает прежде всего: - финансовую оценку проектов вложения капитала; - отбор критериев принятия инвестиционных решений; - выбор наиболее оптимального варианта вложения капитала; - определение источников финансирования. Оценка инвестиций производится с помощью различных критериев, которые могут быть самыми многообразными. Например, капитал выгодно вкладывать, если: - прибыль от вложения капитала в проект превышает прибыль от депозита; - рентабельность инвестиций превышает уровень инфляции; - рентабельность данного проекта с учетом фактора времени выше, чем рентабельность других проектов. Все инвестиции протекают во времени, поэтому в стратегическом менеджменте важно учитывать влияние фактора времени: во-первых, ценность денег со временем снижается; во-вторых, чем продолжительнее инвестиционный период, тем больше степень финансового риска. Поэтому в стратегическом менеджменте широко используются такие приемы, как капитализация прибыли (т. е. превращение прибыли в капитал), дисконтирование капитала, компаундинг, приемы снижения степени финансового риска. Оперативно-тактический финансовый менеджмент представляет собой оперативное управление денежной наличностью. Денежная наличность выражается показателем " Каш флоу" (Cash flow) и будет рассмотрена позднее. Управление денежной наличностью направлено, во-первых, на обеспечение такой суммы наличных денег, которой будет достаточно для выполнения финансовых обязательств; во-вторых, на достижение высокой доходности от использования временно свободных наличных денег в качестве капитала. Могут быть три цели управления денежной наличностью: 1) увеличение скорости поступления наличных денег; 2) снижение скорости денежных выплат; 3) обеспечение максимальной отдачи от вложения наличных денег. Для каждой цели существуют свои методы управления. Так, для первой цели - это методы, которые позволяют как можно быстрее собрать денежные средства, например, за счет реализации произведенной продукции (работ, услуг), применяя эффективные формы расчетов; за счет получения денег от дебиторов и т. д. Управление дебиторской задолженностью предполагает: во-первых, управление оборачиваемостью средств в расчетах с целью их ускорения; во-вторых, контроль за недопущением неоправданной дебиторской задолженности (т. е. задолженности материально ответственных лиц по недостачам, хищениям, за порчу ценностей и др.); в-третьих, снижение суммы дебиторской задолженности. В процессе управления большое значение имеет отбор потенциальных покупателей и выбор условий и форм расчетов за товары (работы, услуги), например получение аванса, предоплаты, эффективные виды аккредитива и др. Отбор покупателей можно осуществлять по таким критериям, как: - соблюдение ими в прошлом платежной дисциплины; - состояние их финансовой устойчивости; - уровень и динамика их платежеспособности. Управление дебиторской задолженностью включает контроль за ее продолжительностью. Для этого целесообразно производить группировку дебиторской задолженности по срокам ее возникновения: до 1 месяца, до 3 месяцев, до 6 месяцев и т. д. Для выполнения второй цели необходимы методы, которые позволяют отсрочить платежи, чтобы сохранить денежные средства в обращении как можно дольше, например инвестиционный налоговый кредит. Для выполнения третьей цели следует использовать метод управления кассовой наличностью, который позволяет уменьшить ее до минимума и соответственно увеличить объем денежных средств для вложения в активы, приносящие доходы. Финансовый менеджмент как орган управления. Он представляет собой аппарат управления, т. е. часть руководства хозяйствующим субъектом. На крупных предприятиях и в акционерных обществах таким аппаратом управления может быть финансовая дирекция во главе с финансовым директором или главным финансовым менеджером. Финансовая дирекция состоит из различных подразделений, состав которых определяется высшим органом управления хозяйствующего субъекта. К этим подразделениям могут относиться финансовый отдел, планово-экономический отдел, бухгалтерия, лаборатория (бюро, сектор) экономического анализа и т. д. Дирекция и каждое ее подразделение функционирует на основе Положения о финансовой дирекции или подразделения. Положение включает в себя общие моменты организации дирекции, ее задачи, структуру, функции, взаимоотношения с другими подразделениями (дирекциями) и службами хозяйствующего субъекта, права и ответственность дирекции. Основные функции финансовой дирекции следующие: - определение цели финансового развития хозяйствующего субъекта; - разработка финансовой стратегии и финансовой программы развития хозяйствующего субъекта и его подразделений; - определение инвестиционной политики; - разработка кредитной политики; - установление сметы расходов финансовых ресурсов для всех подразделений хозяйствующего субъекта; - разработка плана денежных потоков, финансовых планов хозяйствующего субъекта и его подразделений; - участие в разработке бизнес-плана хозяйствующего субъекта; - обеспечение финансовой деятельности (использование денежных средств, получение прибыли и т. п.) хозяйствующего субъекта и его подразделений; - осуществление денежных расчетов с поставщиками, покупателями и т. д.; - осуществление страхования от коммерческих рисков, залоговых, трастовых, лизинговых и других финансовых операций; - ведение бухгалтерского и статистического в области финансов учета, составление бухгалтерского баланса хозяйствующего субъекта; - анализ финансовой деятельности хозяйствующего субъекта и его подразделений. В управлении финансовой деятельностью ключевой фигурой является финансовый менеджер. На крупных предприятиях и акционерных обществах целесообразно формировать группу финансовых менеджеров, за каждым из которых закрепляются конкретное направление работы и определенные обязательства. Во главе группы стоит ведущий финансовый менеджер (лидменеджер). Деятельность финансового менеджера регламентируется его должностной инструкцией, включающей в себя и квалификационную характеристику финансового менеджера. Финансовый менеджер, как правило, является наемным работником, который привлекается к управленческой деятельности по контракту. Как высший служащий, кроме заработной платы, он может получать вознаграждение в виде процента от прибыли. Такое вознаграждение называется тантьема. Размер тантьемы определяется высшим органом управления хозяйствующего субъекта. Финансовый менеджмент как форма предпринимательской деятельности означает, что управление финансовой деятельностью не может быть чисто бюрократическим, административным актом. Речь идет о творческой деятельности, которая активно реагирует на изменения, происходящие в окружающей среде. Финансовый менеджмент как форма предпринимательства предполагает использование научных основ планирования и управления, финансового анализа, нововведения (инноваций). Как форма предпринимательства финансовый менеджмент может быть выделен в самостоятельный вид деятельности. Эту деятельность выполняют как профессиональные менеджеры, так и финансовые институты (траст-компании и др.). Сущность финансового менеджмента как форма предпринимательства выражается в обмене:

Сферой приложения финансового менеджмента является финансовый рынок. На финансовом рынке проявляются экономические отношения между продавцами и покупателями финансовых (денежных) ресурсов и инвестиционных ценностей, между их стоимостью и потребительной стоимостью. Функционирование финансового рынка создает основу для предпринимательства в области управления движением финансовых ресурсов и финансовыми отношениями. Эффективность применения финансового менеджмента достигается только в комплексной увязке с функционированием, действиями методов и рычагов финансового механизма. Финансы не только экономическая категория. Одновременно финансы выступают инструментом воздействия на производственно-торговый процесс хозяйствующего субъекта. Это воздействие осуществляется через финансовый механизм. Финансовый механизм представляет собой систему действия финансовых рычагов, выражающуюся в организации, планировании и стимулировании использования финансовых ресурсов. В структуру финансового механизма входят пять взаимосвязанных элементов: финансовые методы, финансовые рычаги, правовое, нормативное и информационное обеспечение. Структура финансового механизма представлена на рис. 10.2.

Рис. 10.2. Структура финансового механизма.

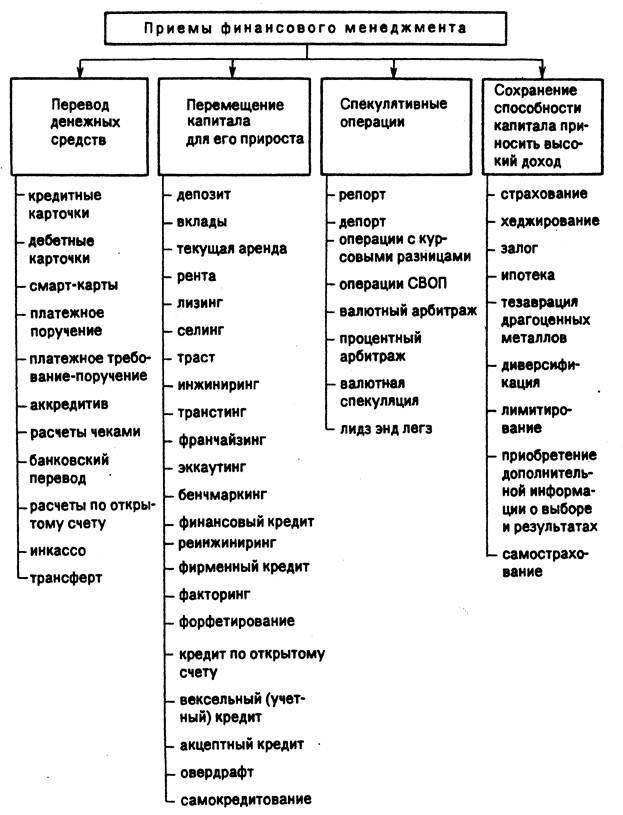

Содержание и классификация приемов финансового менеджмента. В основе движения финансовых ресурсов лежит движение капитала. Поэтому общим содержанием всех приемов финансового менеджмента являются денежные отношения, связанные с оборотом капитала и с движением денег. Приемы финансового менеджмента представляют собой способы воздействия денежных отношений на определенный объект управления для достижения конкретной цели. По направлениям действия приемы финансового менеджмента можно свести в четыре группы: 1) приемы, направленные на перевод денежных средств; 2) приемы, направленные на перемещение капитала для его прироста; 3) приемы, носящие спекулятивный характер (спекулятивные операции); 4) приемы, направленные на сохранение способности капитала приносить высокий доход. Приемы по переводу денежных средств означают приемы, связанные с расчетами за купленные товары (работы, услуги). Их основу составляют денежные отношения, связанные с куплей-продажей этих товаров. Перемещение капитала для его прироста - это инвестиционная сделка, связанная, как правило, с долгосрочным вложением капитала. Поэтому приемы, направленные на перемещение капитала, представляют собой способы осуществления прироста этого капитала, способы получения дохода на этот капитал в форме его прироста. Спекулятивная операция есть краткосрочная сделка по получению прибыли в виде разницы в ценах (курсах) покупки и продажи, разницы в процентах, взятых взаймы и отданных в кредит, и т. п. Приемы, направленные на сохранение способности капитала приносить высокий доход, представляют собой приемы управления движением капитала в условиях риска и неопределенности хозяйственной ситуации. Состав указанных выше приемов финансового менеджмента приведен на рис. 10.3.

Рис. 10.3. Классификация приемов финансового менеджмента.

|