Оценка заемного капитала

Поскольку процентные платежи и погашение основной суммы долга при всех источниках заемного финансирования определены договором, и кредиторы не участвуют в распределении прибыли компании, то доходы кредиторов имеют некоторый потолок. Если дела компании-должника идут хорошо, кредитор получает не более, чем зафиксированную в договоре сумму процентов сверх основной суммы займа. Эти проценты характеризуют обещанную доходность долгового обязательства – то, что заемщик обещает вернуть кредитору в случае, если его компания сможет генерировать достаточные денежные потоки для выполнения обязательств по договору. В случае с банковским кредитом, обещанная доходность будет равна процентной ставке, зафиксированной в кредитном договоре. Ситуация с облигациями несколько сложнее. Поскольку облигации эмитируются компанией на рынок, то есть привлекается значительное количество кредиторов (в отличие от банковских кредитов), на длительный срок, то держатели облигаций приобретают черты инвесторов, а сами корпоративные облигации характеризуются инвестиционными качествами – доходностью, надежностью и ликвидностью. Можно выделить несколько подходов к оценке стоимости заемного капитала (доходности) облигаций. Фундаментальное соотношение:

где Df – рыночная стоимость облигации; T - период оценки (срок возврата долга); Ct - периодические выплаты по облигации; θ t - конечная выплата по облигации (купонный доход и номинальная сумма долга); rd - требуемая доходность по D. В самом общем случае владение облигацией может принести два вида дохода – текущий в виде ежегодных купонных выплат и капитализированный, возникающий в результате превышения выкупной стоимости над ценой приобретения инструмента. Облигации, приносящие оба этих дохода, называются купонными. Обещанная доходность будет характеризоваться показателем доходности облигации к погашению (yield to maturity), YTM:

где Pm – текущий рыночный курс облигации, Сt – купонная выплата в период t, N – номинальная стоимость облигации. Доходность облигации к погашению – это единая ставка доходности, уравнивающая денежные потоки и текущий курс облигации [26]. Она определяется текущим рыночным курсом облигации и по своей экономической сущности представляет внутреннюю норму доходности, с которой сравнивается ставка купона. Если доходность облигации превышает купонную ставку, то рыночная цена облигации окажется выше номинальной, и облигация будет торговаться с премией. Если же доходность окажется ниже купона, то облигация будет торговаться с дисконтом, то есть ниже номинальной стоимости.

где Po – цена приобретения облигации; m – число оставшихся периодов до окончания защиты от выкупа; C – величина купонных выплат за расчетный период; CP – стоимость облигации, по которой происходит досрочное погашение; YTC – доходность к отзыву облигации, % годовых. Если компания, которой предоставлен кредит, терпит неудачу, кредиторы сталкиваются со специфическими факторами риска, вследствие которых их доход может существенно уменьшиться, либо они вообще не получат дохода: процентные платежи могут быть отсрочены или уменьшены, а основная сумма кредита может быть погашена не полностью либо вообще не погашена. Следовательно, прежде чем инвестировать в долговые обязательства, кредиторы должны проанализировать вероятность неплатежей. Связав воедино обещанную доходность и вероятность неплатежей, кредитор получает так называемую ожидаемую доходность. Она несколько ниже обещанной стоимости, так как очищена от надбавки за риск неплатежей. Стоимость долговых обязательств складывается из суммы безрисковой ставки доходности и надбавки за риск неплатежей:

где rd – стоимость долговых обязательств до уплаты налогов, DM – надбавка (маржа) долговых обязательств для покрытия риска неплатежей. Значение маржи рассчитывается как разница (спрэд) между доходностью к погашению государственной облигации и котирующейся корпоративной облигации с сопоставимым сроком погашения. Для ее вычисления удобно пользоваться международными рейтингами кредитоспособности. Рейтинговые агентства анализируют причины, лежащие в основе неплатежей по облигациям, и присваивают компаниям рейтинги в зависимости от своего представления о кредитоспособности[27]. Пример расчета маржи долговых обязательств на основании рейтинга Standard & Poors показан в таблице 6.2. Таблица 6.2 Расчет маржи долговых обязательств на основе рейтинга Standard & Poors

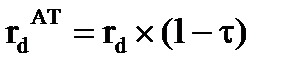

Источник: Standard & Poors Для предприятия стоимость заёмного капитала определяется затратами на обслуживание займов, то есть процентной ставкой по кредитам (облигациям). Однако при определении стоимости заемного капитала необходимо вычислять посленалоговую стоимость займа. Выплаченные предприятием проценты за пользование заемными средствами снижают посленалоговую прибыль и создают тем самым «налоговый щит» в виде снижения налога на прибыль, подлежащего выплате. За счет этого «налогового щита» фактическая стоимость заемного капитала оказывается ниже, чем процентная ставка по кредитам. Посленалоговая стоимость заёмного капитала rdAT определяется следующим образом:

где rd – номинальная стоимость заемного капитала, t - ставка налога на прибыль. Важно правильно рассчитывать посленалоговую стоимость заёмного капитала в зависимости от конкретных условий кредитных договоров и системы налогообложения. Например, если предприятие имеет льготу по налогу на прибыль, заемный капитал не создает «налогового щита». Или, если проценты списываются на затраты предприятия не полностью, стоимость заемного капитала может быть определена следующим образом:

где k — ставка рефинансирования Центрального Банка, умноженная на коэффициент, в пределах которого процентные платежи относятся на налогооблагаемую прибыль. Эта поправка установлена ст. 169 Налогового кодекса РФ и применяется только в том случае, если коэффициент k превышает фактическую стоимость заемных средств. В противном случае проценты списываются на уменьшение прибыли в полном объеме. Оценка кредиторской задолженности предприятия. Можно оценить стоимость кредиторской задолженности на основе расчетных моделей. Наиболее популярная модель – модель отказа от скидки. Например, предприятие А продает товар на следующих условиях: - скидка 2%, если оплата произведена в течение 10 дней после выставления счет-фактуры - максимальный срок оплаты – 30 дней Предприятие В ежегодно закупает товаров на сумму 12 млн.руб. пользуясь скидкой. Среднедневная кредиторская задолженность предприятия В следующая:

Следовательно, задолженность предприятия В на 10 день составляет около 326, 7 тыс. руб. Предположим, что В нужны дополнительные источники финансирования, поэтому его руководство решает платить на 30-й день. Тогда на 30-й день задолженность составит:

В этом случае мы можем рассчитать стоимость кредиторской задолженности через отношение скидки, которую мы потеряли, к финансированию, которое мы получили:

|

(6.9)

(6.9) , (6.10)

, (6.10)

, (6.11)

, (6.11) , (6.12)

, (6.12) , (6.13)

, (6.13)

.

.