Альтернативные ситуации в трейдинге

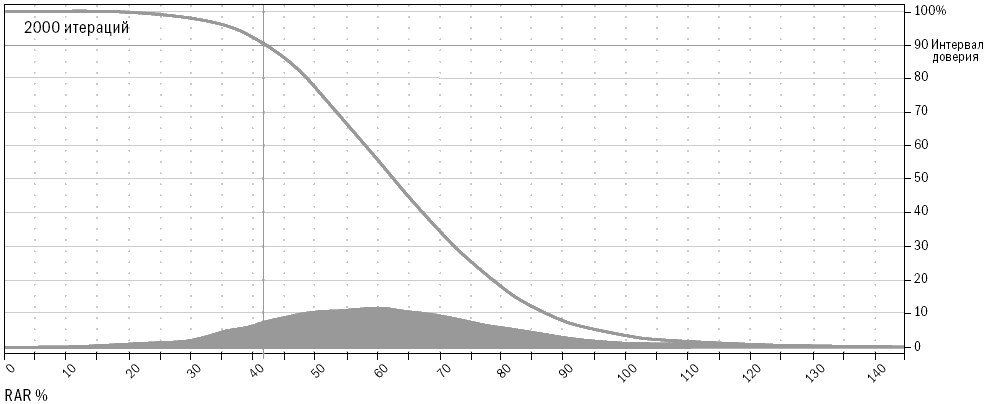

Поведение рынков, которые формируются действиями тысяч людей, руководствующихся собственным опытом и мышлением, гораздо сложнее, чем чисто физические процессы расщепления атомов. К счастью, подобно Фейнману и его анализу, мы можем использовать случайные значения для лучшего понимания потенциальных характеристик системы трейдинга, хотя и не знаем, что может принести будущее. Мы можем изучить набор различных альтернативных ситуаций, вариантов развития событий в случае немного другого исходного состояния. Для создания таких альтернативных ситуаций в методе Монте-Карло используется один из двух способов: – Сделки вперемешку: порядок и начальные даты сделок перемешиваются случайным образом, а затем потери или доходы в процентах используются для корректировки размера капитала путем открытия новой сделки. – Кривая капитала вперемешку: выстраивание новых кривых капитала путем сбора случайных частей первоначальной кривой капитала. Если сравнить эти два метода, то кривая вперемешку позволяет строить более реалистичные кривые капитала, так как метод Монте-Карло с изменением очередности сделок может привести к недооценке величины падений. Периоды максимального истощения обязательно возникают в конце больших трендов или периодов быстрого роста капитала. В эти времена корреляция рынков вырастает по сравнению с обычными моментами. Это правдиво как для рынков ценных бумаг, так и для фьючерсов. В конце большого тренда, когда он прерывается и меняет направление, кажется, что все сразу начинает двигаться против тебя: даже рынки, прежде казавшиеся некоррелировавшими, становятся таковыми в волатильные дни прекращения большого тренда. Так как смешивание сделок устраняет связь между сделками и их датами, оно также устраняет эффект влияния на кривую капитала в случаях, когда многие сделки одновременно закрываются и меняются на противоположные. Это означает, что длительность и частота ваших периодов истощения при применении метода будут показаны меньшими, чем на самом деле. Возьмите, к примеру, изменения цен на золото и серебро весной 2006 года. Если бы вы тестировали систему следования тренду, работающую на этих рынках, то перемешивание сделок означало бы, что периоды истощения для этих рынков произошли в разное время, что существенно сократило бы эффект каждого отдельного падения. На самом деле этот эффект воздействовал на другие, на первый взгляд не связанные рынки, такие как рынок сахара: в тот же период, когда падали цены на золото и серебро (20 дней с середины мая по середину июня 2006 года), на рынке сахара также наблюдалось падение. Таким образом, смешивание сделок – неподходящий метод, так как он недооценивает уровни истощения, с которыми неизбежно сталкиваются трейдеры, использующие долгосрочные и среднесрочные системы. Другим примером такого рода служит однодневное падение на фондовом рынке США в 1987 году. В день, когда при открытии возник кризис на рынке евродолларов, я обнаружил, что аналогичная ситуация наблюдается и на других рынках, обычно не коррелирующих с евродолларами. Смешивание сделок по методу Монте-Карло обычно размывает эффект таких фактов, потому что разделяет сделки, проведенные в одном и том же направлении в одни и те же дни. Многие программные продукты, позволяющие делать расчеты по методу Монте-Карло, дают возможность выстраивать новые кривые, возникающие при смешивании кривых капитала. Однако они не принимают в расчет один важный момент. В ходе тестирования и практического опыта я обнаружил, что влияние периода плохих дней в конце большого тренда заметно большее, чем можно ожидать от случайного события. В эти периоды существенного истощения кривая капитала для системы следования за трендом демонстрировала серийную корреляцию или корреляцию между величиной изменения в текущий и предшествующий день. Проще говоря, плохие дни группируются таким образом, что это сложно объяснить случайными факторами. Давайте вернемся к недавно описанному примеру с падением на рынках золота, серебра и сахара весной 2006 года. Если перемешать только величины ежедневных изменений, то будет потерян достаточно длинный период существенных колебаний размера капитала в период с середины мая по середину июня, так как маловероятно, что эти изменения вновь окажутся рядом при случайной выборке, даже если взяты из реальной кривой. Чтобы учесть это в программах моделирования, мы в компании Trading Blox также используем изменения значения кривой капитала, однако позволяем сделать выборку не по дневным значениям, а по значениям нескольких дней. Этот метод позволяет группировать вместе плохие дни, возможные в реальном трейдинге. В рамках моего теста я брал 20-дневные интервалы для перемешивания кривых капитала и обнаружил, что это может предотвратить автокорреляцию кривой капитала и позволяет модели приобрести более реалистичный вид для целей прогнозирования. Рисунок 12-3. Распределение RAR%, рассчитанного по методу Монте-Карло

Copyright 2006 Trading Blox, все права защищены.

|